法规成都市地方税务局公告2016年第1号 成都市地方税务局关于废止《成都市地方税务局关于进一步加强代开发票和税务登记管理工作的通知》的公告

为实现税法体系的统一、完整,确保为规范税收执法和优化纳税服务提供有效的制度依据,我局决定废止《成都市地方税务局关于进一步加强代开发票和税务登记管理工作的通知》(成地税发[2008]239号)。代开发票和税务登记管理工作按《全国税收征管规范(1.1版)》及“三证合一、一照一码”登记制度改革要求执行。

特此公告。

成都市地方税务局

2016年3月4日

收藏

收藏

法规成财税法[2017]2号 成都市财政局成都市地方税务局关于公布获得2016年度免税资格的非营利组织名单的通知

各区(市)县财政局、地方税务局:

根据《四川省财政厅 四川省国家税务局 四川省地方税务局关于转发〈财政部 国家税务总局关于非营利组织免税资格认定管理有关问题的通知〉的通知》(川财税[2014]15号)精神,现将经成都市财政局、成都市地方税务局联合审核确定的获得2016年度免税资格的4家非营利组织名单公布如下:

成都市风景园林学会

成都无线电协会

成都麦田阳光自闭儿童助残中心

成都轨道交通协会

非营利组织免税资格有效期为五年,自认定年度起连续五个公历年度。

成都市财政局

成都市地方税务局

2017年3月27日

收藏

收藏

法规四川省国家税务局公告2018年第2号 四川省国家税务局关于明确出口发票有关问题的公告

为进一步优化出口退税服务,方便纳税人使用出口发票,现就出口发票使用及出口退(免)税申报表填写等有关事项公告如下。

一、推行范围

我省范围内出口货物、对外提供加工修理修配劳务、发生跨境应税行为的企业(以下简称出口企业),需要开具出口发票的,应通过增值税发票管理新系统开具增值税普通发票,或自愿使用增值税发票管理新系统开具增值税电子普通发票作为出口发票。

二、出口发票有关栏目开具规则

(一)发票联次

出口企业通过增值税发票管理新系统开具增值税普通发票时可以自行选择五联版或者二联版,其中第一联用于出口退(免)税申报,第二联是记账联,其余联次由出口企业自行安排使用。

通过增值税发票管理新系统开具增值税电子普通发票的,开具后应将电子文档打印并作为申报退(免)税时提供的出口发票(实行出口退(免)税无纸化管理的试点企业打印后留存企业备查)。

(二)“税率”栏目

出口货物及劳务服务适用退(免)税或免税政策的,开具时选择“免税开票”选项。出口货物及劳务服务适用增值税征税政策的,开具时应选择适用税率开具发票(具体操作指引见附件1、2)。

(三)“金额”栏目

出口发票“金额”栏以人民币开具。外币换算成人民币时使用的汇率应按照《中华人民共和国增值税暂行条例实施细则》第十五条的规定执行。一般情况下,出口企业应在“金额”栏填写FOB出口金额(人民币)。出口企业(含实行出口退(免)税无纸化管理的试点企业)确需填写CIF等其他作价方式出口金额(人民币)的,应填写《出口金额差异对照表》(见附件3),在增值税纳税申报时应到办税服务厅进行现场申报,向税务人员提供《出口金额差异对照表》及其相对应的出口发票。税务人员经核对无误后,予以“一窗式”比对通过。

(四)“备注”栏目

若出口企业在出口发票“金额”栏填写的是FOB出口金额(人民币),应在“备注栏”填写如下出口相关信息:“合同号:xxxxx”;如果“金额”栏填写的是非FOB出口金额,应在“备注栏”填写如下出口相关信息:“合同号:xxxxx;FOB出口金额(人民币):xxxxx”。除填写上述内容外,出口企业可根据自身需要,按上述格式自行在“备注栏”添加其他项目。

三、出口退(免)税申报填写规则

(一)“出口发票号码”栏目只填写出口发票的发票号码,发票代码无需填写。

(二)一张报关单对应多张连续号码的出口发票时,填写该笔业务“首张发票号码-最后一张发票号码后两位”,如:xxxx01-10.

(三)一张报关单对应多张不连续号码的出口发票时,发票号码分段填写,发票分段之间以“;”分隔,如:xxxx11-15;xxxx22-25.最多只能分两段填写。

四、执行时间

本公告自2018年3月1日起执行。《四川省国家税务局关于出口发票纳入增值税发票管理新系统有关事项的公告》(四川省国家税务局公告2017年第5号)第一条,第二条第一、二、三、四款,第三条同时废止。

附件:1.出口发票开具指引(金税盘版)![]() 附件.rar

附件.rar

2.出口发票开具指引(税控盘版)

3.出口金额差异对照表

四川省国家税务局

2018年1月16日

四川省国家税务局解读《四川省国家税务局关于明确出口发票有关问题的公告》

为进一步优化出口退税服务,方便纳税人使用出口发票,四川省国家税务局发布了《四川省国家税务局关于明确出口发票有关问题的公告》(以下简称《公告》),现解读如下:

一、《公告》出台背景

《四川省国家税务局关于出口发票纳入增值税发票管理新系统有关事项的公告》(四川省国家税务局公告2017年第5号,以下简称《5号公告》)发布后,出口企业反映在出口发票开具和申报中存在一些问题。对此,四川省国家税务局在充分调研的基础上,对《5号公告》有关内容进行了补充和完善,制定了本公告,同时废止了《5号公告》有关条款。

二、《公告》主要内容

(一)《公告》明确了出口企业通过增值税发票管理新系统开具增值税普通发票时可以自行选择五联版或二联版。

(二)《公告》提供了开具出口发票的操作指引。

(三)《公告》明确了出口企业开具出口发票时,“金额”栏目可以填写非FOB出口金额(人民币),但有此情况的企业需到办税服务厅进行现场申报,才能“一窗式”比对通过。

(四)《公告》简化了出口发票“备注”栏目的填写内容。若出口企业在出口发票“金额”栏填写的是FOB出口金额(人民币),在“备注栏”仅需填写合同号;如果“金额”栏填写的是非FOB出口金额,需在“备注栏”填写合同号和FOB出口金额(人民币)。

(五)《公告》明确了出口企业在出口退(免)税申报系统填写“出口发票号码”时,若报关单对应的出口发票有多张且不连续时,可以分段填写。

三、《公告》执行时间

《公告》自2018年3月1日起执行。

收藏

收藏

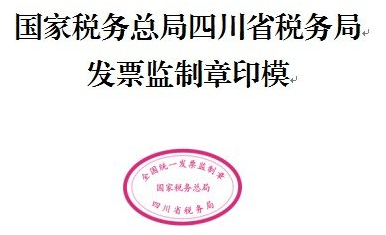

法规国家税务总局四川省税务局公告2018年第11号 国家税务总局四川省税务局关于启用新的《全国统一发票监制章》式样的公告

按照国家税务总局统一要求,为做好新税务机构挂牌后全省普通发票的印制衔接工作,现将我省新的《全国统一发票监制章》式样公告如下:

一、我省新的《全国统一发票监制章》形状为椭圆形,内环加刻一细线。上环刻制“全国统一发票监制章”字样,中间刻制“国家税务总局”字样,下环刻制“四川省税务局”字样。

二、我省新的《全国统一发票监制章》式样由国家税务总局四川省税务局制作。

三、从新机构挂牌之日起,我省原《全国统一发票监制章》作废,新印制普通发票时,一律使用新的《全国统一发票监制章》。挂牌前印制有原发票监制章的旧版发票在2018年12月31日前可以继续使用。

四、《全国统一发票监制章》是税务机关管理发票的法定标志,其他任何单位和个人无权自行刻制和使用,违者将依法予以处理,情节严重构成犯罪的,移送司法机关依法追究刑事责任。

五、本公告自6月15日起施行。

特此公告。

附件:国家税务总局四川省税务局发票监制章印模

国家税务总局四川省税务局

2018年7月16日

收藏

收藏

法规川财税[2020]9号 四川省财政厅 国家税务总局四川省税务局关于公布获得2018年度免税资格的非营利组织名单[第五批]的公告

根据《财政部 税务总局关于非营利组织免税资格认定管理有关问题的通知》(财税[2018]13号)精神,现将经财政厅、省税务局联合审核确定的获得2018年度免税资格的非营利组织名单(第五批)公布如下(按拼音字母排序):

1.四川省妇幼保健协会

2.四川省普善公益慈善促进会

3.四川省石油学会

4.四川省异地商会联合会

以上非营利组织免税资格的有效期为五年。

四川省财政厅

国家税务总局四川省税务局

2020年4月20日

收藏

收藏

陕西焦点聚光咨询有限公司 陕ICP备18018918号-2