近期,笔者发现,常去消费的某知名奶茶连锁店(以下称K店)中,出现了几名操作略显生疏、有些陌生的店员。询问得知,“补贴大战”下订单暴增,店里不得不招用兼职。而且这不是个例,有的奶茶店、咖啡店甚至动员亲属临时帮忙。

那么,店家在招用兼职过程中,相关劳务费如何进行涉税处理?具体需要取得哪些凭证,以便扣除后续成本?

店家对于劳务费的处理,主要取决于其与兼职者是否存在雇佣关系。若店家与兼职者不存在雇佣关系,则兼职者从奶茶店获得的劳务费应按照劳务报酬所得处理,店家依法代扣代缴个人所得税;若店家与兼职者存在雇佣关系,则兼职者从奶茶店获得的劳务费应按照工资、薪金所得处理,店家依法进行个人所得税扣缴申报。

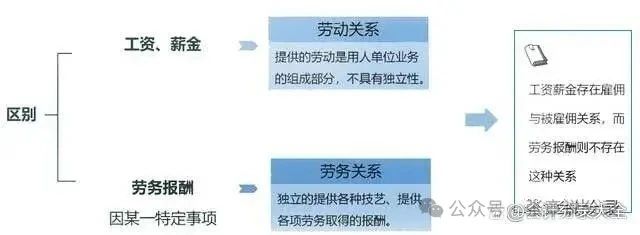

根据现行有效的《国家税务总局关于印发〈征收个人所得税若干问题的规定〉的通知》(国税发[1994]89号)第十九条规定,工资、薪金所得是属于非独立个人劳务活动,即在机关、团体、学校、部队、企事业单位及其他组织中任职、受雇而得到的报酬;劳务报酬所得则是个人独立从事各种技艺、提供各项劳务取得的报酬,两者的主要区别在于,前者存在雇佣与被雇佣关系,后者则不存在这种关系。

也就是说,店家对于劳务费的处理,主要取决于其与兼职者是否存在雇佣关系。若店家与兼职者不存在雇佣关系,则兼职者从奶茶店获得的劳务费应按照劳务报酬所得处理,店家依法代扣代缴个人所得税;若店家与兼职者存在雇佣关系,则兼职者从奶茶店获得的劳务费应按照工资、薪金所得处理,店家依法进行个人所得税扣缴申报。

情形一:与兼职者不存在雇佣关系,按照劳务报酬所得处理

在“补贴大战”下,店家招用的兼职者,多为临时招用,一般不与兼职者签订劳动合同。这种情况下,兼职者应按照劳务报酬所得计税,店家依法进行代扣代缴个人所得税。

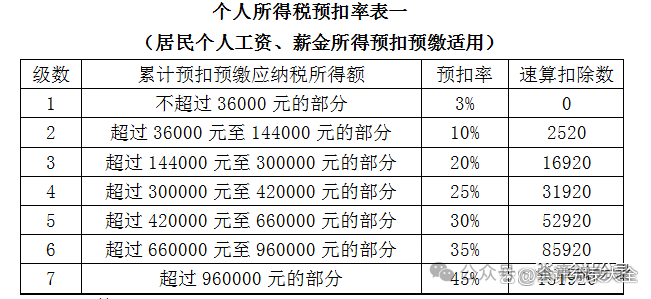

根据《个人所得税扣缴申报管理办法(试行)》相关规定,扣缴义务人向居民个人支付劳务报酬所得时,应按次或者按月预扣预缴税款。预扣预缴税款时,劳务报酬所得每次收入不超过4000元的,减除费用按800元计算;每次收入4000元以上的,减除费用按收入的20%计算,适用20%—40%的预扣率,计算应预扣预缴的个人所得税。

根据增值税暂行条例第二十二条等规定,兼职者可以凭提供服务的书面证明(如签订的劳务合同等)、经办人身份证明,直接向销售地、劳务发生地税务机关申请代开发票。店家可以将税务机关代开的增值税普通发票作为税前扣除凭证。

以K店为例,受近期“补贴大战”影响,订单量暴增,临时招用3名社会兼职者。K店(位于市区)未与兼职者签订劳动合同,签订的为按小时支付费用、每小时20元的劳务合同。假设7月,社会兼职者李某共工作100个小时,取得劳务费2000元;社会兼职者王某共工作120小时,取得劳务费2400元;社会兼职者张某共工作80小时,取得劳务费1600元。可以看出,K店与社会兼职者李某、王某、张某之间不存在雇佣关系。三人取得的劳务费,应按照劳务报酬所得处理。同时,三人可到K店所在地税务机关或通过电子税务局“自然人代开发票”模块申请代开增值税普通发票。

根据《财政部 税务总局关于增值税小规模纳税人减免增值税政策的公告》(财政部 税务总局公告2023年第19号)规定,增值税小规模纳税人适用3%征收率的应税销售收入,减按1%征收率征收增值税。根据《财政部 税务总局关于进一步支持小微企业和个体工商户发展有关税费政策的公告》(财政部 税务总局公告2023年第12号)和《财政部 国家税务总局关于扩大有关政府性基金免征范围的通知》(财税[2016]12号)规定,对按月纳税的月销售额或营业额不超过10万元(按季度纳税的季度销售额或营业额不超过30万元)的纳税人缴费人,减半征收城市维护建设税,免征教育费附加、地方教育附加。

以李某为例,李某需要在税务机关缴纳增值税2000÷(1+1%)×1%=19.8(元);因K店位于市区,适用城市维护建设税的税率为7%,则李某需要缴纳城市维护建设税、教育费附加、地方教育附加19.8×7%×50%=0.69(元);李某共需要缴纳增值税及其附加税费20.49元。王某和张某情形与李某相同,算法一致,分别需要缴纳增值税及其附加税费24.59元和16.39元。

K店作为扣缴义务人,应为李某代扣代缴个人所得税(2000-20.49-800)×20%=235.9(元)。王某和张某情形与李某相同,算法一致,K店应为王某和张某分别代扣代缴个人所得税315.08元和156.72元。K店可以凭李某、王某、张某代开的增值税普通发票,作为所得税税前扣除凭证。

情形二:与兼职者存在雇佣关系,按照工资、薪金所得处理

实务中,还有一种不太常见的情况——店家与招用的兼职者签订“非全日制劳动合同”。根据《中华人民共和国劳动合同法》第六十八条规定,非全日制用工是指以小时计酬为主,劳动者在同一用人单位一般平均每日工作时间不超过四小时,每周工作时间累计不超过二十四小时的用工形式。企业依法为其缴纳工伤保险。这种情况下,兼职者取得的收入,需要按照工资、薪金所得计算缴纳个人所得税。

根据《国家税务总局关于发布〈个人所得税扣缴申报管理办法(试行)〉的公告》(国家税务总局公告2018年第61号)第六条规定,扣缴义务人向居民个人支付工资、薪金所得时,应当按照累计预扣法计算预扣税款,按月办理扣缴申报。

例如,假设L餐饮企业与招聘的兼职者孙某签订“非全日制劳动合同”,明确每天工作不超过4小时,每周不超过24小时,且企业为其缴纳工伤保险,工资按小时计酬,每小时20元,每月结算两次。假设孙某7月共工作80小时,月工资合计1600元。这种情况下,餐饮企业与孙某存在雇佣关系。孙某取得的1600元收入,应按照工资、薪金所得处理,L餐饮企业为其代扣代缴个人所得税。同时,L餐饮企业可以将工资表、考勤记录、“非全日制劳动合同”等资料,作为企业所得税税前扣除凭证。

收藏

收藏

931

931  我要补充

我要补充

0

0