劳务派遣公司的增值税如何处理?

发文时间:2021-04-12

来源:中华会计网校

收藏

收藏

968

968 劳务派遣公司的增值税处理可以分两种情况处理:

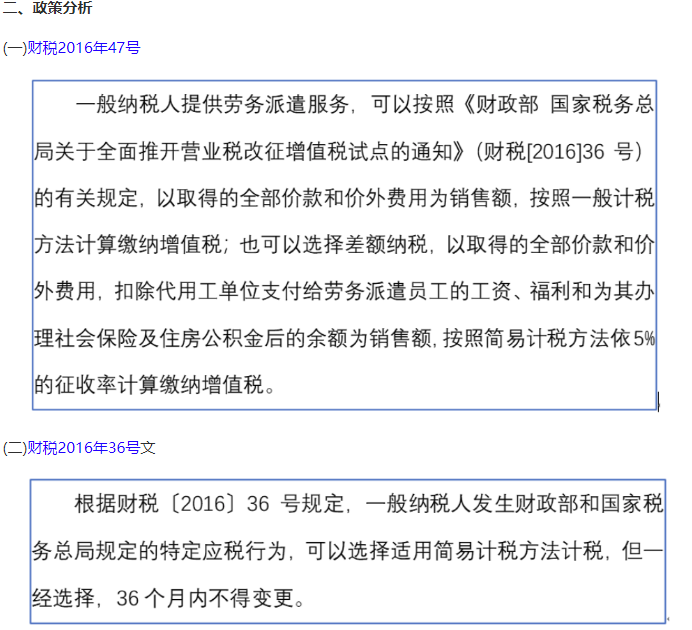

一是劳务派遣公司可以选择一般计税方法计算缴纳增值税。即一般纳税人的劳务派遣公司从用人单位取得的全部价款和价外费用为销售额÷(1+6%)×6%计算增值税销项税;

二是可以选择差额纳税,一般纳税人或小规模纳税人的劳务派遣公司以取得的全部价款和价外费用,扣除代用工单位支付给劳务派遣员工的工资、福利和为其办理社会保险及住房公积金后的余额为销售额,按照简易计税方法依5%的征收率计算缴纳增值税。

我要补充

我要补充

0

0