收藏

收藏

973

973 新经济形态税务问题(二)——比特币挖矿公司税收问题

可能我们绝大多数人到现在为止都没搞清比特币到底是个什么东东,但比特币的大名一定如雷贯耳,多少人因比特币一夜暴富或者倾家荡产,不管我们看的懂或是看不懂,比特币就在那儿,是个一千三百多亿美元(2019年11月22日)总市值的庞然大物,关于比特币的税收问题,世界各国基本都处于空白或者萌芽的阶段,只有美国、英国、日本、澳大利亚等少数国家开始对比特币下手征税,比特币的税收问题在国内目前尚属法律空白,但挖币或者交易业务已经是方兴未艾,这是税务机关一个不得不面对的现实问题。本文作者将初步探讨一下比特币挖矿公司的税收问题。

一、挖币业务概览

作者的朋友的朋友在大陆西部和人合伙开了一家挖币公司,之所以选择西部,是因为西部电价低廉,气温较低,可以节约挖币成本,而电力是挖币的主要耗费之一。该挖币公司购入了若干台比特币挖矿机(比特币挖矿机就是用于赚取比特币的计算机,这类计算机一般有专业的挖矿芯片,多采用安装大量显卡的方式工作,耗电量较大,计算机下载挖矿软件然后运行特定算法,与远方服务器通讯后可得到相应比特币,是获取比特币的方式之一)通电后开始挖比特币,期间将消耗大量电力及更换挖矿机及其零部件,获取的比特币用于持有或者变现。

二、比特币的法律地位

比特币在世界各国的法律地位各不相同,大致分为以下几类:

一、合法,如美国;

二、中性(虽尚未公开合法化比特币地位,但也没有主要的使用限制),如印度;

三、受限制(当地政府尝试通过红线政策或监管来规范数字货币的使用),如沙特阿拉伯;

四、非法,如俄罗斯;

五、尚未置评,如朝鲜。

我国政府对于比特币态度主要见于《关于防范比特币风险的通知》及《中国人民银行 中央网信办 工业和信息化部 工商总局 银监会 证监会 保监会关于防范代币发行融资风险的公告》,核心思想是不承认比特币属于合法货币,认为比特不应作为货币在市场上流通使用,并禁止比特币的交易,总体态度还是倾向于非法及限制。

三、挖币公司的主要税务问题

由于我国政府对于比特币总体态度还是倾向于非法及限制,这就导致挖币公司的经营将会存在诸多行政风险(包括但不限于税务风险,如是否涉嫌非法经营),单就税务来说,挖币公司最核心的税务问题是国家未赋予比特币合法地位的前提下,税务机关可否对“非法”的比特币及其交易征税,如果征税是否相当于承认了其合法性?根据是否征税分为两个模拟情形:

1、对比特币及其交易不征税

如果对比特币及其交易不征税,即挖币公司在挖取比特币及交易环节的所得都不纳入征税范围,挖币公司面临的主要税务问题是挖币的各项支出(如电力、挖矿机折旧及更新、人员费用等)是否可以企业所得税前列支,形成的亏损是否可以弥补,相应的进项税额可否申报抵扣?从匹配的角度来说,既然收入端不确认为应税收入(所得),与此相关的支出自然也不得税前扣除/抵扣进项,这样将有大量成本、费用、进项税额等从税收链条中游离出去。

2、对比特币及其交易征税

如果对比特币及其交易征税,自然挖币公司的各项挖币支出符合一定条件下可以税前列支及抵扣进项,但要解决两个个主要问题:比特币定性及收入(所得)来源、确认时点及所得计算方法问题。

(1)比特币定性问题

只有先对比特币的性质予以界定,才可以将与其相关的收入(所得)归入企业所得税、个人所得税、增值税等税种的相应税目,匹配以相应的税率及计税方法。国际上对比特币征税的国家的主要做法是将比特币定性为一项资产,投资者可能需要缴纳资本利得税(大致相当于所得税)及流转税(大致相当于增值税或消费税)。

(2)收入(所得)来源、确认时点及所得计算方法问题

比特币作为一种虚拟货币,并没有实物形态,其获取、交易转让等都是在虚拟的网络世界里完成,如何界定收入(所得)来源问题,将涉及到各不同征税主体的征税权,对于纳税人而言可能会有避税空间(如根据交易双方的税务机关的规则,各自税务机关都没有征税权,形成税收真空状态,这在国际税收中并不鲜见)。鉴于网络本身的虚拟性,将纳税人主机的物理位置作为纳税主体的物理位置的替代,交易平台主机的物理位置作为交易行为发生地的替代是较为合理的方法。

比特币存在较为完善的交易体系,其报价变动频繁,定价较为公允,对于挖币公司而言需明确之处:挖取比特币的时点是否需要完税?持有比特币的期间比特币价格的波动是否要反应到税收所得中去?比特币交易中如何确认比特币的成本?等等。挖币公司取得比特币时,比特币虽然具有价格,但考虑到挖币公司尚未变现,且前期投入大量支出,不具有纳税必要资金,故不建议在挖取比特币的时点就纳税,而应递延到交易变现的时点予以收入(所得)的确认,与此对应,交易变现之前,比特币的成本也不得扣除。比特币由于交易频繁,价格波动较大,持有比特币的期间比特币价格的波动如反应到应税所得中去,将导致应税所得频繁变动,给纳税人及税务机关带来极大的不便及负担,故不建议持有期间将价格变动反映到应税所得或亏损中去。比特币的获取成本,对于外购的可以按照外购对价及相关税费及其他支出确认,对于自行挖取的可以按照加权平均、先进先出等会计方法予以确认。

比特币及其法律定位将是个曲折的发展过程,其中的变数不可预料,税务的问题也将是个重大不确定性问题。

注:本文涉及的比特币相关内容(税收探究除外)皆引用自互联网,作者无法保证其准确性及及时性。

新经济形态税务问题(三)——电商购房优惠券税收问题

一、典型模式

购房者花5000元从电商处购买“充5千抵5万”购房优惠券,电商向购房者开具服务费发票,购房者选中一套标价120万的住宅,使用优惠券后成交价115万元,房地产开发商与购房者签订总价为115万元的购房合同,并向购房者开具115万元的购房发票(一般应税发票开具时间需延迟到交房,预售环节一般开具收据或不征税发票),电商向购房者收取的5000元一般不会按房产销售款名义直接回流到房地产开发商,而是通过特定的方式(如冲抵销售佣金、冲抵营销费用、转移支付等)予以部分消化(一般不是全部)。

二、税务分析

5千元明面上进了电商的口袋,也不会回流到开发商处,购房者收到的发票是电商的服务费发票,而不是开发商的房产销售发票,从表面层次的现金流、票据流、服务流、合同主体来看,电商向购房者收取的5千元都是消费者承担的获取优购房优惠的对价,故纳税主体是电商不是开发商,也无需作为房产销售收入缴纳土地增值税,但仔细分析一下业务实质,上面的逻辑存在缺失,开发商为什么会“无偿”把这个收费的机会让渡给电商?开发商又为何在“没有任何利益支撑”下赋予电商优惠券价格折扣的权利?上面的问题很难从商业逻辑得到合理解释,问题的源头在于开发商和电商人为对商业行为进行了扭曲及修饰,商业行为的本来面貌应是:5千元实质是购房款的一部分,但由于房地产预售(销售)相关政策的限制(如取得预售证之前开发商不能收取任何款项、不能在合同总价之外以任何名义收取其他款项、不能将销售对价分解并由其他主体收取等),上述5千元不能以房地产预售(销售)款的名义回流开发商,更不能作为开发商的房地产销售收入或者合同总价的组成部分,自然开发商不能就这5千元向购房者开具发票,而改由电商以服务费的名义向购房者开具发票。5千元的预售(销售)款无法直接回流,开发商和电商就要想办法把这些资金予以消化,假设电商应向开发商收取20%的手续费,则开发商有4千元的资金滞留在电商处,消化的方式方法很多,最常见的是在电商及其关联方与开发商及其关联方的其他交易中通过增加或冲减交易对价,实现利益的输送与回流。上述消化的动作对于所得税及增值税的影响不大,但由于非房地产转让收入不征收土地增值税,某种意义上会有侵蚀税收的效果,当然避税并不是上述消化动作的主要动机,只能算是个“副产品”罢了。

另外一个视角,如果要让上述模式商业逻辑自洽,作者的一个思路是“销售费用转移”,即上述住宅的开发商目标价就是115万元,有没有优惠券并不具有绝对的影响,即便没有优惠券,在购房者谈判能力较强或者开发商促销意愿较强的情况下,购房者都能以各种形式获得上述5万元“优惠”,而电商收取的5千元实际上是“充5千抵5万”购房优惠促销活动的服务费(可能包含策划、宣传、导流等内容),上述模式这是将本应由开发商承担的5千元销售费用通过商业模式的重新设计转嫁到购房者头上了,如此解释便可逻辑自洽了(不考虑消化动作)。

我要补充

我要补充

0

0

推荐阅读

智能推荐

- 1 “一项应税交易”中工程企业混合销售行为判定与税率适用研究

- 2 《增值税法》重塑出口退税(一):免退和免抵退

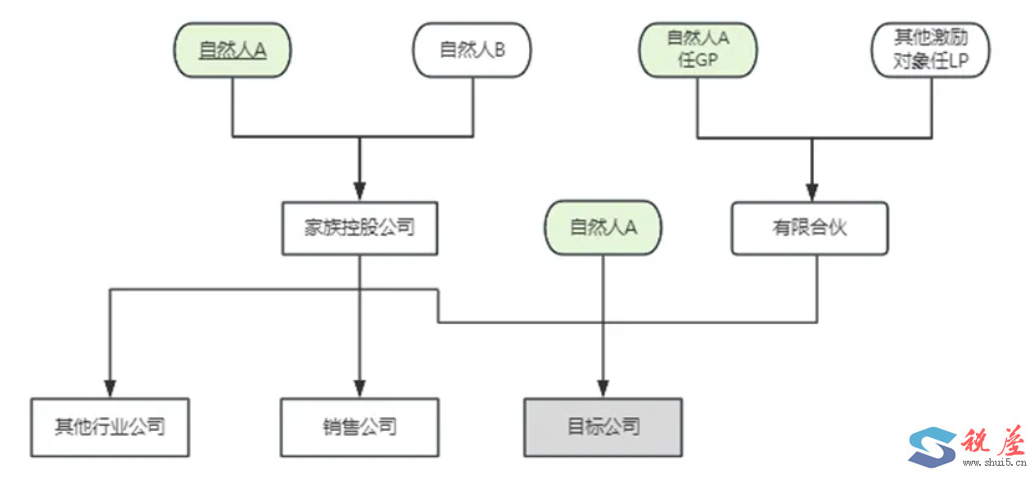

- 3 股权架构中的税负陷阱

- 4 再谈增值税“不具有合理商业目的”

- 5 向境外支付佣金,到底该如何缴税?

- 6 (2025)辽行再19号河北港口某有限公司;国家税务总局大连市税务局不予受理行政复议申请决定再审行政判决书

- 7 (2024)鲁15刑终257号孔某峰虚开发票、虚开增值税专用发票等二审刑事判决书

- 8 (2025)宁04刑终81号 隋某;郭某虚开增值税专用发票、用于骗取出口退税、抵扣税款发票罪刑事二审刑事裁定书

- 9 (2024)黔民终357号 欧某、张某康与张某霞、付某均委托合同纠纷二审民事判决书

- 10 (2024)最高法行再27号广东省兴宁某某工程有限公司与国家税务总局梅州市税务局第二稽查局其他再审审查行政判决书