收藏

收藏

1295

1295 曾几何时,每到年关将至,农民工讨薪的新闻就层出不穷。为了保障农民工的合法权益,规范建筑市场秩序,解决农民工工资支付的问题。《保障农民工工资支付条例》于2020年5月1日起实施,《条例》中明确施工总承包单位对分包单位劳动用工和工资发放等情况负有监督与连带责任,推行分包单位农民工工资委托施工总承包单位代发制度。

实务中,总包为了规避分包方将工程款挪作他用拖欠农民工工资的风险,的确会选择由总包方通过农民工工资专户代发分包方工资。这一通操作下来,农民工的工资得到了保障,但是总包方与分包方财务人员在做账的时候疑惑了,总包代发分包工资如何进行账务处理?入账需要依据哪些凭据?个税由谁来申报?今天为大家解决以上三个问题。

一、账务处理

案例:A公司为一般纳税人,为施工总承包单位,采取一般计税方法,将其中某专业作业工程分包给B公司,B公司选择一般计税方法。当月,双方经过验工计价,工程量1000万元(含税),约定A公司通过农民工资专户代发B公司工资500万元,转账支付B公司300万元的工程款,200万元工程款竣工结算后一次性支付。B公司按实际收到的工程款和代发工资合计数800万元为A公司开具增值税专用发票,未收到的工程款,约定收到工程价款后再开具增值税专用发票。

A公司、B公司均适用《企业会计制度》。

1.总包方账务处理:

借:工程施工—分包合同成本933.94万元

应交税费—应交增值税(进项税额)66.06万元[(500+300)÷(1+9%)×9%]

贷:银行存款—通过农民工工资专户代发B公司工资500万元

银行存款—支付B公司工程款300万元

应付账款—B公司200万元

备注:竣工结算时,B公司开具200万元的增值税专用发票

借:应交税费—应交增值税(进项税额)16.51万元[200÷(1+9%)×9%]

贷:工程施工—分包合同成本16.51万元

2.分包方账务处理

对于分包方来说,该业务可以理解为同时发生以下两笔业务。

第一项业务:验工计价确定工程量1000万元

借:应收账款—A公司代发农民工工资500万元

应收账款—A公司200万元

银行存款300万元

贷:工程结算917.43万元

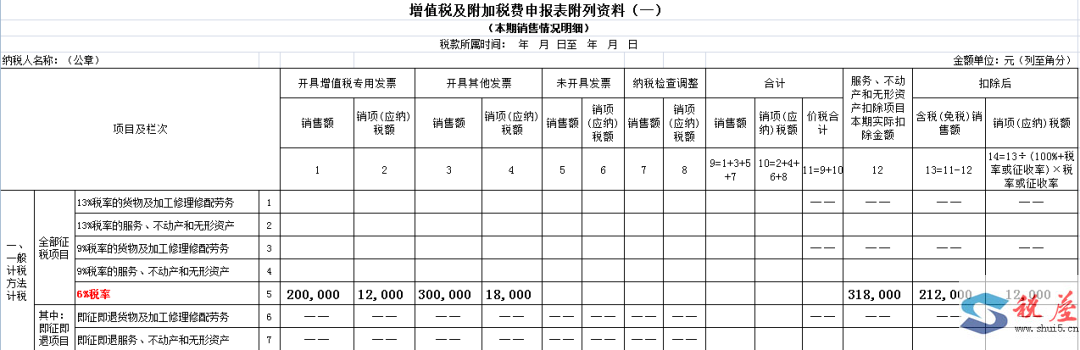

应交税费—应交增值税(销项税额)66.06万元[(500+300)÷(1+9%)×9%]

应交税费—应交增值税(待转销项税额)16.51万元[200÷(1+9%)×9%]

备注:竣工结算后,B公司开具200万元的增值税专用发票

借:应交税费—应交增值税(待转销项税额)16.51万元[200÷(1+9%)×9%]

贷:应交税费—应交增值税(销项税额)16.51万元

第二项业务:计提工资并由总包方代为发放工资500万元

①.计提

借:工程施工—合同成本—人工费500万元

贷:应付职工薪酬—工资500万元

②.发放

借:应付职工薪酬—工资500万元

贷:应收账款—A公司代发农民工工资500万元

二、总包方与分包方代发工资各自所需的相关税前扣除凭据

总包代发分包工资属于特殊业务,双方都不能忽视业务过程中的证据链,务必取得相关的证据材料,证明业务的真实性。

(一)总包方——代发工资实质属于支付分包方的工程款

1.分包方开具的“建筑工程”发票

工资表上的用工单位为分包方,总包方不能依据分包方提供的工资表直接入账,税前扣除必须取得分包方开具的“建筑服务”增值税发票。

如果是纳税义务发生的工程款,分包方需开具带税率的增值税发票;如果不在工程款计量周期内、工程进度款未结算的,或已付清前期工程结算款项的,属于预付工程款,分包单位可开具发票编码为“612”的不征税发票。

注意:取得正式发票时,“备注栏”必须打印“项目所在地的县市(区)和项目的名称”

2.总包代发分包工资的协议

《条例》规定,推行分包单位农民工工资委托施工总承包单位代发制度。“推行”意味着不是强制执行,是双方协商一致后的行为,双方需要签订总包代发分包工资协议,明确双方的责任与义务。

3.分包方提供工资表、考勤表

总包代发分包工资,必须由分包方提供农民工工资表、考勤表。

农民工工资表需要明确姓名、身份证号、月工资、实发工资、开户银行及账户等信息。

工资支付表,经农民工本人签字确认后,加盖分包方公章与当月工程进度等情况一并交施工总承包单位。

4.分包方提供的用工合同或协议的复印件

为保证分包方提供的工资表上的收款人为分包单位的用工人员,建议总包方向分包方索要用工合同或者相关协议的复印件。

5.代发工资凭证

总包方通过银行代发农民工工资,应取得银行盖章的农民工资发放流水单。

(二)分包方——收取工程价款与支付农民工资两项业务

第一项业务:验工计价确定工程量

1.发票(同上)

2.工程审批单或计量单等

第二项业务:计提工资并由总包方代为发放工资

1.工资表、考勤表(同上)

2.个人所得税申报表或者申报记录

3.总包方提供代发工资凭证(同上)

4.总包代发分包工资的协议(同上)

三、个税由谁来申报?

总包代发分包的最关键问题是个税由谁来申报?这在实务中也是困惑财务人员很久的问题。

政策文件:

1.个人所得税法第九条规定,个人所得税以所得人为纳税人,以支付所得的单位或者个人为扣缴义务人。

2.国税函[1996]602号第三条规定,关于扣缴义务人的认定扣缴义务人的认定,按照个人所得税法的法规,向个人支付所得的单位和个人为扣缴义务人。由于支付所得的单位和个人与取得所得的人之间有多重支付的现象,有时难以确定扣缴义务人。为保证全国执行的统一,现将认定标准法规为:凡税务机关认定对所得的支付对象和支付数额有决定权的单位和个人,即为扣缴义务人。

结论:总包代发分包单位农民工工资,是由分包单位按月考核农民工工作量并编制工资支付表,交给总包方代为发放的。对所得的支付对象和支付数额有决定权的单位是分包单位,分包单位是个税扣缴义务人。

建议:总包与分包签订代发协议时,明确相关的个税扣缴和申报义务,由分包公司办理个人所得税扣缴申报和缴纳。总包方在发放工资时,是按照分包方提供的工资表的“实发工资”的金额发放工资,通常所说的税后工资。

如果分包方提供的工资表没有明确是应发工资还是实发工资,总包直接按照工资表上的金额发放工资,分包方在申报缴纳个税的时候需要按照总包实际实际发放的工资作为税后工资,反算出税前工资,作为农民工申报缴纳个税的基数。

2009年1月之前的解答——

建筑劳务分包企业(个人独资)如何纳税

提问内容:请问税官:一个自然人独资的建筑劳务分包企业,(凭资质经营)税务申报时应在国税还是地税?应申报哪些税种?

按照《中华人民共和国企业所得税法》总则 第一条规定,个人独资企业、合伙人企业不适用本法。那么,税务部门还要求季度申报时按照B类申报,纳税人已经糊涂了。并且劳务资质还在办理中可能还要一段时间才能下来,现在就要申报,当然是零申报,但搞不清到底应该如何申报,申报哪些内容?请教税官大人,谢谢!

答复:首先应到税务机关办理税务登记,在国税机关申报企业所得税,在地税机关申报营业税和其他地方税种.

我要补充

我要补充

0

0

推荐阅读

智能推荐

- 1 企业在进行收入确认时,如何规避涉税风险?

- 2 出口退税收汇注意事项

- 3 旅游企业增值税“差额计税”攻略

- 4 单位之间代发工资代缴社保的涉税风险

- 5 税收事先裁定案例:股东划入资产不计入企业收入总额

- 6 (2024)最高法行再27号广东省兴宁某某工程有限公司与国家税务总局梅州市税务局第二稽查局其他再审审查行政判决书

- 7 (2024)豫1702刑初808号梅某睿128一审刑事判决书

- 8 (2025)粤0604刑初292号吴某某、吴某某等虚开增值税专用发票、用于骗取出口退税、抵扣税款发票罪一审判决书

- 9 (2025)黑0111刑初39号赵某虚开增值税专用发票、用于骗取出口退税、抵扣税款发票罪一审刑事判决书

- 10 (2025)豫1423刑初67号崔某;曾某虚开增值税专用发票、用于骗取出口退税、抵扣税款发票罪一审刑事判决书