收藏

收藏

651

651 各省、自治区、直辖市和计划单列市国家税务局、地方税务局:

1996年8月,我局下发了《国家税务总局关于做好税务稽查管理信息系统推广应用工作的通知》(国税函[1996]502号),决定在全国各级税务稽查机构逐步推广应用《税务稽查管理信息系统》,并选定抚顺、厦门、赤峰、北京、郑州等17个城市的国家税务局或地方税务局作为先期推广应用该软件到县级税务稽查机构的试点单位。近一年来,按照国家税务总局的要求,多数省、自治区、直辖市、计划单列市国家税务局、地方税务局都对地、市级税务局分别举办了《税务稽查工作规程》和《税务稽查管理信息系统》培训班,配备了开展上述工作所需计算机和配套设备,并应用此套软件进行有关税务稽查管理信息的收集、处理、分析和上报电子数据工作。试点单位也按照总局的要求先期在市、县两级使用《税务稽查管理信息系统》,在税务稽查机构内建立了局域网,部分单位还实现了市、县(区)两级的通讯联网。通过《税务稽查管理信息系统》的应用,达到了快速传递稽查信息,及时掌握稽查动态,了解稽查案源情况,为各级领导提供详细的稽查信息资料和决策依据的目的;进一步规范了税务稽查工作流程,加强了税务稽查内部管理,逐步培养出一批既善稽查实务,又会应用计算机的骨干力量。在该软件的应用过程中,各地也积累了一些经验,指出了该软件在业务上和技术上的不足,为总局进一步修改、完善《税务稽查管理信息系统》提供了宝贵的意见。但是,也有少数单位没有认真落实总局的要求,至今仍有7个单位未举办《税务稽查工作规程》和《税务稽查管理信息系统》培训班,有少数单位没有为稽查机构配备工作需要的计算机(名单附后),个别试点城市至今尚未开展税务稽查管理信息系统的应用工作。为进一步做好税务稽查管理信息系统推广应用工作,现就有关事项通知如下:

一、经修改、完善的《税务稽查管理信息系统》软件,近期将分别通过电子信箱或软盘下发各省、自治区、直辖市、计划单列市国家税务局、地方税务局,请各地注意接收,并及时安装、使用。具体接收、安装方法见附件《税务稽查管理信息系统技术说明》。

该软件系统是基于FOXPRO环境,考虑到各省、自治区、直辖市、计划单列市国家税务局、地方税务局已有维护能力,同时为便于与各地自行开发的征管软件相衔接,推动《税务稽查管理信息系统》的应用,在下发完善的软件同时,下发源程序代码。为维护版本的统一性,该软件主体部分由总局统一进行维护。各地可通过增设模块或编制接口程序,增强软件的查询、统计功能或与自用的征管、计会软件相衔接,但各地均不得对源代码和数据库进行擅自修改,对于软件所作的任何改变,不得破坏向总局上报数据的正确性和完整性,也不得与稽查工作业务规程相抵触。

二、各地要在1997年三季度内,完成对县(市)一级税务稽查机构的《税务稽查工作规程》和《税务稽查管理信息系统》的培训;尚未对地、市、州一级税务稽查机构组织上述培训的,务必在三季度同时完成对地、市、州一级税务稽查机构的培训任务。

三、各地应当自收到新版本的《税务稽查管理信息系统》后,即使用其进行有关税务稽查管理信息的收集、处理、分析和上报电子数据工作。尚未应用该软件的省级和地、市、州一级税务稽查机构,务必在三季度内安装、使用。1997年下半年度的《税务稽查机构人员情况统计表》、《税务稽查机构查处税收违法案件情况统计表》、《税务稽查机构税收保全、强制执行措施情况统计表》及上报案例,应当使用新版软件产生,并向总局报送电子数据和纸制报表及案例。

四、县(市)一级税务稽查机构应从1997年四季度开始,使用该软件进行有关税务稽查管理信息的收集、处理、分析和上报电子数据工作。各地应在此之前为县(市)一级税务稽查机构配备开展上述工作所需的计算机和配套设备,所需经费可从总局下拨的1997年度计算机专项补助经费中安排。省级和地、市、州一级税务稽查机构尚未配备开展上述工作所需的计算机和配套设备的,应当在三季度内补配。鉴于新版软件中新增稽查档案管理模块,各地可考虑为省级和地、市、州一级税务稽查机构各配备一台光电扫描仪。

五、总局确定的17个推广应用《税务稽查管理信息系统》软件试点城市计算机配备不足的,各地应当在1997年度总局下拨的计算机专项补助经费中追加安排。试点城市要按照国家税务总局国税函[1996]502号文的规定,进一步开展好此项工作,并于1997年9月底前将试点进展情况向总局提交书面报告。

六、各省、自治区、直辖市、计划单列市国家税务局、地方税务局要加强对《税务稽查管理信息系统》推广应用工作的督促、检查,并于1997年11月底前,将此项工作的进展落实情况向总局提交专题报告。

附件:

一、关于税务稽查管理信息系统的技术说明

二、未举办培训班和未配齐计算机单位的名单

附件一:

关于税务稽查管理信息系统的技术说明

新版的《税务稽查管理信息系统》(TAMIS)安装软件、源代码程序及“补充说明书”已全部存放于一期及二期广域网服务器(地址为130.9.1.1)的JCGL目录下,具体包括以下内容:

一、安装软件

共8个压缩文件,文件名分别为DGK1.ABJ、DISK2.ABJ、…、DISK8.ABJ。将这8个文件解压缩到软盘后,即形成1#、2#、…、8#系统安装盘。其中,8#安装盘为扫描驱动程序,驱动程序名为setup.bat。

二、源代码程序

共4个压缩文件,存放于JCGL\SOURCE子目录下,是使用ARJ压缩软件进行多卷压缩而生成的。

三、补充说明书

存放于自解压缩文件README.EXE中,运行该文件可得到一个名为README.DOC的文档,该文档是使用WORD7.0 forWINDOWS95而编辑的。

四、CuteFtp软件

这是一个图形化的文件传输工具软件,各地可首先卸下并安装该软件,然后利用它来卸下其他软件及文档(注:一期广域网上没有此工具)。

各省、自治区、直辖市、计划单列市国家税务局和吉林、河北、山东、山西、河南、安徽、湖北、江西、甘肃、四川、广西、福建、海南、贵州、内蒙、重庆、宁波、厦门、青岛等19个省、自治区、直辖市、计划单列市及西安、南京市地方税务局可通过二期广域网接收上述软件,具体的接收方法为:以LOCAL/LOCAL从登录到一期广域网服务器并进入到LOCAL/JCGL目录下,或者以WAN2USER/LOCAL登录二期广域网服务器并进入到JCGL目录下;如需利用CuteFtp工具,则将其卸载到本地工作站进行安装;将JCGL目录下的所有内容分别卸载到本地工作站,进行解压缩并拷贝到软盘上。

对于其他尚未与总局接通广域网的单位,总局将于7月下旬将全部新版程序及文档的磁盘寄发各地,请各地注意接收。至8月上旬仍未接收到《税务稽查管理信息系统》软件的单位,应及时与总局联系。

各地计算机部门应及时协助稽查部门做好《税务稽查管理信息系统》软件的安装和下发工作,尽快地将工作推向前进。各地在使用该“软件”过程中,应注意掌握以下几条原则:

一、为维护版本的一致性,各地如遇到软件问题应及时上报总局,由总局统一进行软件维护。原则上,各地不得对源代码或数据库进行擅自修改。

二、一些计算机应用水平较高的地区,可以通过增设模块或编制接口程序来增强软件的查询、统计功能或与自用的征管软件、计会软件相衔接。对于软件所作的任何改变均不得破坏向总局上报数据的正确性和完整性,也不得与稽查业务规程相抵触。

如有问题,请及时与国家税务总局稽查局或信息中心进行联系。

联系人及电话:王若华(010—63417436)、廖朝晖(010-63417627)、刘书明(010—63417694)。

附件二:

未举办培训班和未配齐计算机单位的名单

一、未举办稽查规程业务和软件培训班的单位

安徽省国家税务局上海市国家税务局

上海市地方税务局天津市地方税务局

山西省地方税务局云南省地方税务局

青海省地方税务局大连市地方税务局

二、省级税务稽查机构未配备计算机的单位

安徽省国家税务局宁夏回族自治区国家税务局

宁夏回族自治区地方税务局陕西省地方税务局

三、地、市、州一级税务稽查机构未配齐计算机的单位(按平均每个稽查分局至少配备一合计算机计算)

上海市国家税务局安徽省国家税务局

大连市国家税务局广西壮族自治区国家税务局

宁夏回族自治区国家税务局上海市地方税务局

海南省地方税务局陕西省地方税务局

宁夏回族自治区地方税务局天津市地方税务局

重庆市地方税务局江苏省地方税务局

甘肃省地方税务局云南省地方税务局

四川省地方税务局安徽省地方税务局

湖北省地方税务局贵州省地方税务局

青海省地方税务局内蒙古自治区地方税务局

宁波市地方税务局

推荐阅读

智能推荐

- 1 中国税务居民个人境外收入征税相关背景及政策要求

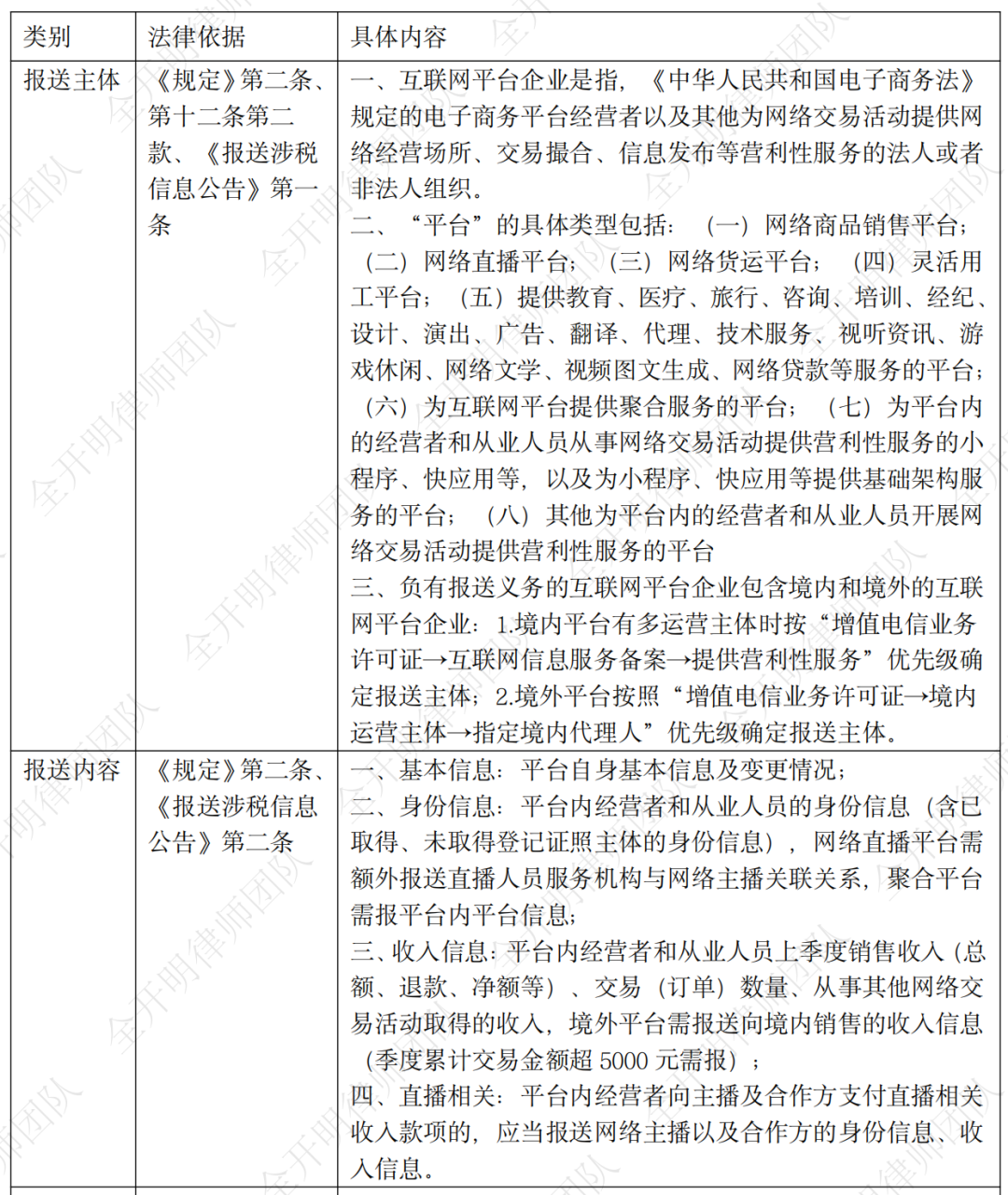

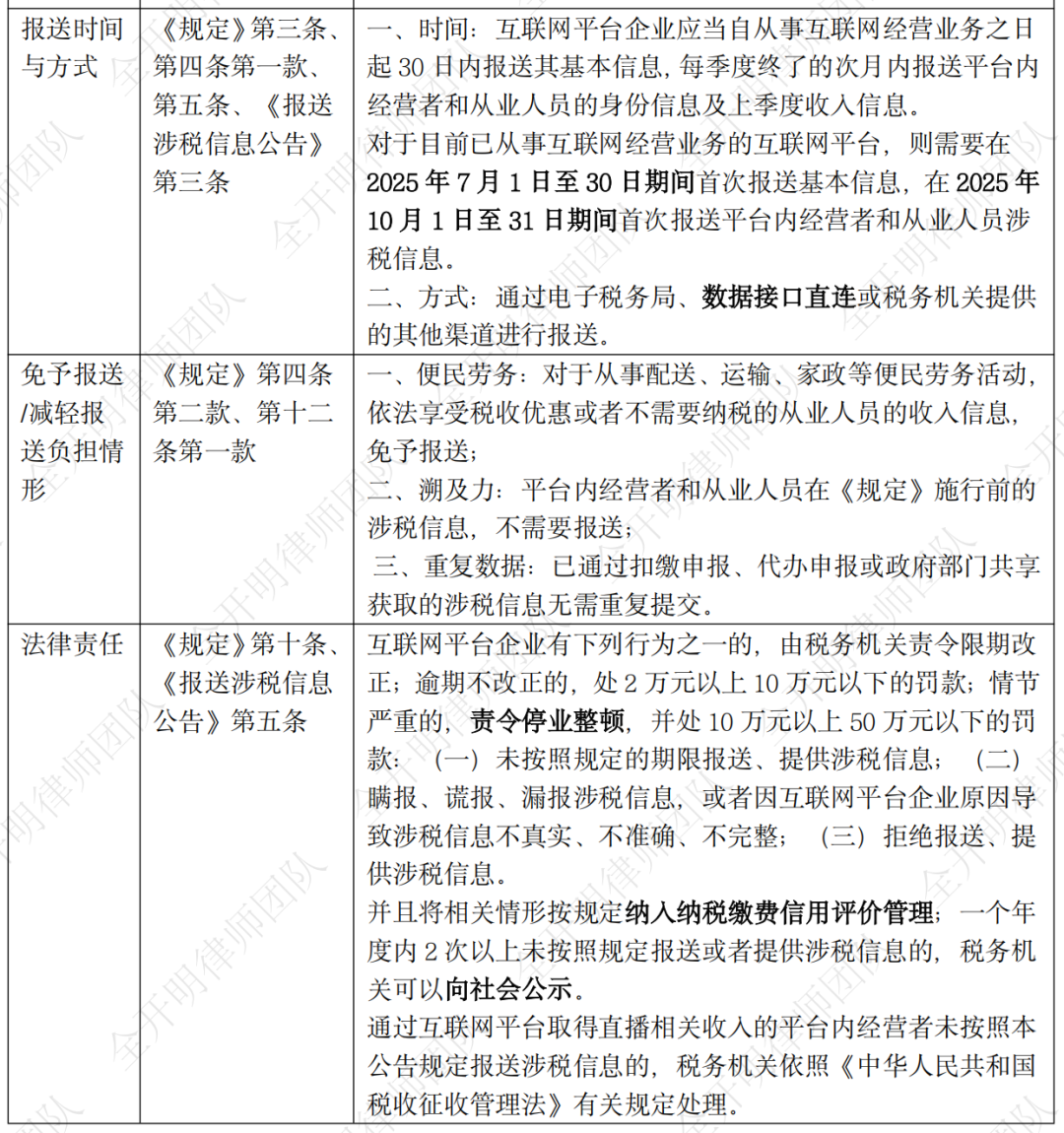

- 2 试评《互联网平台企业涉税信息报送规定》及配套公告

- 3 内地企业赴港投资:熟悉政策要点,做好税务管理

- 4 建筑企业确认收入 先看履约义务是单项还是多项

- 5 境外投资者利润再投资税收抵免政策解析

- 6 (2024)最高法执复63号某某建工集团有限公司、西宁某某房地产开发有限公司建设工程合同纠纷、建设工程合同纠纷执行复议执行裁定书

- 7 (2024)最高法民申6606号某某国际有限公司、苏州某某股份有限公司等股权转让纠纷民事申请再审审查民事裁定书

- 8 (2021)鲁03行终52号张某某、国家税务总局淄博市税务局第二稽查局税务行政管理(税务)二审行政判决书

- 9 (2023)川1002执异225号国家税务总局某某局、某某商业银行某某分行借款合同纠纷执行异议执行裁定书

- 10 (2025)辽10行终31号张某华与国家税务总局辽阳市税务局稽查局其他二审判决书