在我们和大家谈《国家税务总局关于企业所得税若干政策征管口径问题的公告》(国家税务总局公告2021年第17号)关于可转债企业所得税处理规定前,我们为什么先写了《债券发行企业利息支出如何企业所得税税前扣除—实际利率VS票面利率》和大家去谈一般债券的企业所得税处理问题,实际上是要通过对比使大家意识到,可转债的企业所得税处理涉及的问题不仅仅是债的因素,还涉及期权因素的企业所得税处理问题的考量。

在《债券发行企业利息支出如何企业所得税税前扣除—实际利率VS票面利率》一文中,我们和大家谈了平价、折价和溢价发行的债券,从企业所得税上来看,不管是按照实际利率处理,还是按票面利率处理,最后实际上有两个等式是成立的:

第一:如果债券持有人从发行开始持有债券至到期,其确认的债券投资收益和债券发行人确认的债券发行费用是一样的。如果用实际利率法,则债券持有人取得的利息收入=债券发行人确认的利息支出。如果用票面利率,则债券投资人取得的利息收入+债券兑付环节损益(发行价格和面值的差额)=债券发行人按名义利率支付的利息支出+债券兑付环节损益(发行价格和面值的差额)

第二:不管是实际利率还是票面利率法,对于债券发行人而言,其按照实际利率法确认的利息支出=按照票面利率法支付的利息支出+债券兑付环节损益(发行价格和面值的差额)

为什么可转债的企业所得税处理问题会引起非常大的争议,导致国家税务总局专门下发2021年第17号去规范呢?这里面最大的争议在于:

可转债发行人在会计上按照实际利率法确认的利息支出(费用化进入财务费用、资本化进入资产成本)经常远远大于他按照可转债票面利率要支付的利息金额。所以,很多金融机构发行可转债,按照会计上实际利率法确认的财务费用金额在企业所得税扣除时,往往金额非常大,这就导致了基层税务机关的焦虑。

所以,我们在谈《国家税务总局关于企业所得税若干政策征管口径问题的公告》(国家税务总局公告2021年第17号)对于可转债税务处理规定前,首先要为大家解决这个困惑,为什么可转债按照实际利率法确认的财务费用金额会远远比其按票面利息应支付的利息金额要大很多呢?

我们首先来看一下可转债的交易机制:

假设某投资人在一级市场购买了100元/张的可转债,该债券一年后到期。可转债转股价格为10元/股。票面利率为1%。到期转股不支付利息,直接按照面值转股。到期不转股,公司按照103元/张的价格赎回。

(1)到期前公司股价为7元/股,投资人选择不转股,持有至到期;

(2)到期前公司股价为13元/股,投资人选择转股。

对于第一种情况,我们知道,因为到期前股价才7元/股,转股价是10元/股,转股肯定亏损。所以投资人选择不转股,持有至到期,公司按照103元/张价格赎回,实际上市支付了投资人1元的利息,还有2元赎回价差投资人也应该确认为债券投资收益,合计为3的收益。而此时,债券发行人实际支付了3的费用,其中1元实际是债券票面利息,2元实际也属于利息性费用,但以赎回价差体现了。

而在第二种情况下,投资人按照10元/股的价格转换了10股该公司股票,该公司股价是13元/股,投资人立刻出售该股票可以赚取30元的价差。此时,债券的发行人不需要支付任何利息费用。

对于第一种情况,不转股,我们仍然可以看到一个等式,就是投资人投资可转债确认的收益(3元)和可转债发行人支付的费用(3元)实际上是一样的。

但在第二种情况下,投资人确认了30元的收益,但债券发行人实际上是没有任何现金流出的,也就没有支付任何费用。

实际上,可转债的主要属性就是其可转股的特点,债的利息的属性是非常弱的。因此,一般债券在资本市场都是净价交易(净值和应计利息分开列示)。正是因为可转债的债的属性较弱,名义利息实际很低,因此可转债交易都是按照总价交易的。所以,对于第二种情况,投资人选择转股,确认了30元的收益,此时对于可转债发行人而言是没有支付任何支出的。此时,可转债发行人能否确认费用在企业所得税税前扣除呢?这其实就是可转债按实际利率法确认的财务费用远远大于票面利率的重要原因。

所以,你对可转债大部分出现转股的情况下,如何理解其税收实质才是可转债问题的关键。这个问题你能认识到吗?是不是和我们关于股权激励的企业所得税处理问题的本质是一样的呢?你能认识到这个问题,才能真正把可转债的企业所得税处理问题看透彻。

股权激励的企业所得税处理中,大家有没有发现,属于以权益结算的股份支付中(股票期权和限制性股票),激励对象可以有权按照10元/股的价格买入10股公司股票。在行权日,公司的股价是13元/股,那激励对象就行权买入,取得30元的收益。这种情况下,我们税收是如何处理的呢:

1、激励对象对于30元的收益不是按照财产转让所得,而是按照“工资、薪金所得”,根据特殊算法缴纳个人所得税;

2、此时,员工工作的公司是没有向员工支付任何现金工资的,但我们根据《国家税务总局关于我国居民企业实行股权激励计划有关企业所得税处理问题的公告》(国家税务总局公告2012年第18号)规定,在激励对象行权缴纳个人所得税年度,确认对应的工资、薪金支出在企业所得税税前扣除。

所以,为什么股权激励公司可以支付员工低于市场价的现金工资,就是因为有股权激励的工具。同样,你在可转债中,为什么你可以支付象征性的远低于同期类似债券的利率就可以从投资人那儿借来钱,就是因为你给了他可以低于市价转股的权利(这个可转债中嵌入的期权和股权激励中的期权实质是一样的)。可转债和股权激励的差异在于,转股的现金在在股权激励中是要实际行权时才给公司,而在可转债中,转股的现金在一开始买可转债时就转给公司了。所以,理论上来看,可转债因为期权确认的费用金额应该略微小于股权激励确认费用的金额。

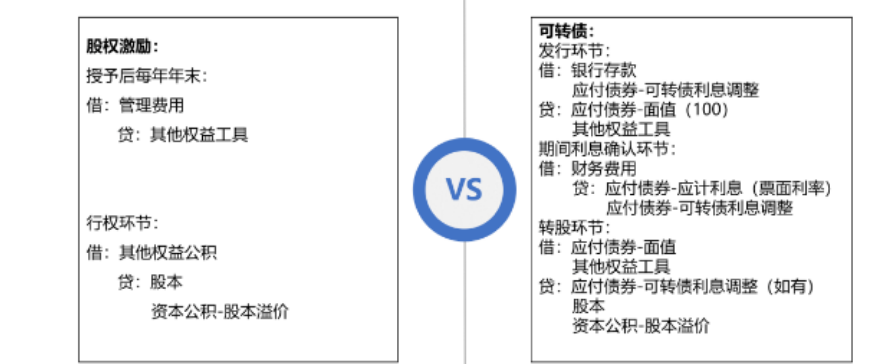

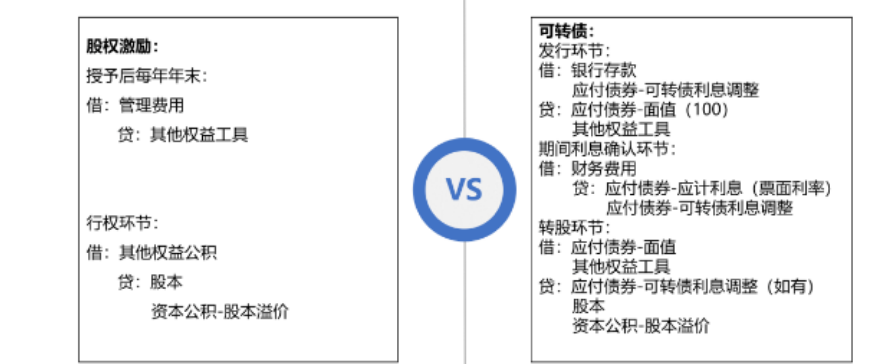

下面,我们再从会计处理的角度来看一下股权激励(以期权为例)和可转债会计处理的对比差异:

虽然股权激励会计处理适用《股份支付》会计准则,可转债会计处理适用《金融工具确认和计量》会计准则,但他们暗含的实质是一样的。

股权激励在授予日要评估授予期权的公允价值,并将这个公允价值在整个行权等待期内平摊确认管理费用。要注意,这个期权公允价值是考虑了市场条件是否达标(因为市场因素转股还是不转股)的各种概率情况,是一个平均值。所以,我们以前写过文章,如果转股,也就是激励对象行权,他肯定是在均值的右侧多,则其行权确认的所得肯定比会计上确认的管理费用(平均值)要来得大。但是,如果市场条件不达标,激励对象不行权,期权作废,此时会计上对于股权激励费用加速确认。也就是说,不行权是在均值的左侧,激励对象所得为0,但是会计上还是按均值确认,此时你会计确认费用金额就大于激励对象行权所得(这里就是0)。

同样,在可转债中,由于你嵌入了期权。所以,在可转债发行环节,我们也要确认期权的公允价值,从而倒挤出可转债的实际利率。但是,这里可转债一般不是去评估期权,然后倒挤债券实际利率。而是评估市场上同样类型债券的实际发行利率,然后倒挤出期权的公允价值。但本质上和股权激励是一样的,只不过评估方法不一样。所以,同样这个可转债倒挤出来的期权,实际上也是已经考虑了后期投资人转股和不转股的各种概率,也是一个均值。因此,你同样在可转债中也可以观察到一个现象,就是如果投资人转股,投资人确认的收益往往要大于债券发行人确认的财务费用金额。如果投资人大部分不转股持有至到期,投资人确认的利息收益肯定远远小于可转债发行人会计上按实际利率法确认的财务费用。

所以,如果你认识到可转债的嵌入期权这个因素,实际上就要明确我们中国在企业所得税上的对这一类问题的处理原则,即:

如果公司接受服务(股权激励是公司基于雇佣合同接受员工服务,可转债是公司基于借贷合同接受债权人服务),本应由公司来支付的费用(股权激励中的工资,可转债中的按照市场同类债券应支付的利息),实际是以股东的利益让渡方式来支付的(你按低于市场价转股,实际是股东让渡利益),此时公司在没有任何现金利益流出的情况下,能否确认费用在企业所得税税前扣除。这实际上是一个重要的理论问题,需要我们去研究,明确类似问题在我国企业所得税中的处理原则。

如果我们参照股权激励的企业所得税处理原则,应该按照如下三条原则处理:

1、可转债发行方按照会计确认的财务费用金额进行企业所得税税前扣除应该是不可以的,这个金额有估计成本,不符合企业所得税确定性原则和实际发生原则;

2、可转债持有人持有至到期的,可转债投资人确认的收益3按利息收入缴纳企业所得税,可转债发行人按3确认财务费用企业所得税税前扣除。这个基本无争议,无非就是3是一部分按利息,另一部分按债务重组损益而已。

3、如果可转债持有人转股,如果比照股权激励的企业所得税处理原则,投资人在市价13元/股,转股价10元/股的环节换了10股,这个30的部分应该确认为债券利息收入缴纳企业所得税。此时,债券发行人虽然没有支付现金利息,也应该对应确认30的财务费用在企业所得税税前扣除。

所以,现在回过头来再看《国家税务总局关于企业所得税若干政策征管口径问题的公告》(国家税务总局公告2021年第17号)关于可转债企业所得税处理规定,实际上我们只是聚焦了可转债中的债性的那部分的税务处理,但恰恰可转债中的债性那部分利息其实是很少的,只是兜底的。大家投资可转债关键还是看的其中嵌入的可转股的期权那部分价值。

那是不是意味着目前国家税务总局公告2021年第17号忽略可转债期权那部分的企业所得税处理就一定不对呢?其实也不一定。对于股权激励的税务处理而言,比如员工按照10元/股转股,市场价13元/股,转股后按18元/股卖掉。其中3元部分属于工资、薪金所得,个人所得税由公司代扣代缴。5元部分属于财产转让所得,目前A股上市公司股票转让免个人所得税。对应的公司层面应该确认3元的工资、薪金费用支出在企业所得税前扣除。财产转让所得部分不考虑。

但是,对于可转债的投资,原理上对于个人投资者而言,你应该3元的部分确认利息收入缴纳个人所得税,5元的部分属于财产转让所得,目前A股上市公司股票转让免个人所得税。但在现实资本市场交易中,对于个人投资者而言,你根本无法对于3元的部分确认为利息收入的去源泉代扣个人所得税。因此,8元的部分全部转化为了财产转让所得,免征了个人所得税。对于公司投资者而言,8元部分全部确认为了股票转让收益,公司缴纳企业所得税。因此,对于可转债而言,我们实际比照股权激励的处理原则,这些都属于不合格的股权激励,因为投资人没有分段确认利息收益和财产转让收益,而是全部确认为了财产转让收益。因此,这里就直接认为是投资人和股东之间的交易,公司层面就不确认费用在企业所得税税前扣除了。因此,从这个角度来看,17号公告只是聚焦了可转债的债性部分也可以接受。

最后,我们还要再多一句话,正如可转债而言,市场价13元/股,投资人按10元/股转股,这个实际上也是不公允增资的事情啊。因此,各地税务机关现在对于不公允增资一律按照股权转让所得征收个人所得税做法是完全错误的。对于不公允增资一定要问清理由,寻找原因,对症下药。

收藏

收藏

1373

1373  我要补充

我要补充

0

0