收藏

收藏

684

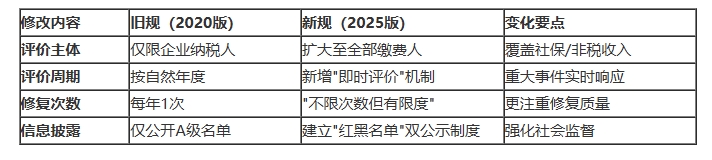

684 8月1日,市场监管总局公布了《市场监督管理信用修复管理办法》(以下称简《办法》)。为更好落实《办法》,现解读如下:

一、《办法》出台的背景是什么?

自2014年以来,为构建市场监管领域信用体系,原工商总局相继推动出台了《企业信息公示暂行条例》《严重违法失信企业名单管理暂行办法》《企业经营异常名录管理暂行办法》和《工商行政管理行政处罚信息公示暂行规定》等法规规章,初步构建了以企业信息归集公示、经营异常名录和严重违法失信企业名单管理为主要内容的信用监管制度体系,有力支持商事制度改革、加强事中事后监管等工作。

当前,随着社会信用体系建设的深入推进,修复制度不健全、信用修复难等问题愈发凸显。主要表现为公示期限较长、信用修复程序不完备、与其他部门不协调等问题,迫切需要进一步健全完善市场监管部门信用修复制度。

党中央、国务院领导高度重视信用修复工作,《国务院关于建立完善守信联合激励和失信联合惩戒制度加快推进社会诚信建设的指导意见》(国发〔2016〕33号)、《国务院办公厅关于进一步完善失信约束制度构建诚信建设长效机制的指导意见》(国办发〔2020〕49号)(以下简称国办发〔2020〕49号文件)等都对各部门建立健全信用修复机制提出明确要求,为市场监管部门健全完善信用修复管理制度提供了重要政策依据。近年来,部分地方通过信用修复工作试点,开展了有益探索,积累了一些经验,为健全完善信用修复制度奠定实践基础。

在这种背景下,市场监管总局将散见于现行《企业经营异常名录管理暂行办法》《个体工商户年度报告暂行办法》和新修订的《市场监督管理严重违法失信名单管理办法》《市场监督管理行政处罚信息公示规定》中相关规定进行整合,明确信用修复管理概念、条件、方式和程序,形成统一规范的市场监管部门信用修复管理规定。

二、《办法》出台的意义是什么?

健全信用修复制度是市场主体信用体系建设的重要内容,是当事人申请解除惩戒措施、重塑信用的制度保障。出台《办法》是贯彻落实党中央、国务院决策部署的重要举措,对于深化“放管服”改革、优化营商环境具有重要意义。《办法》通过健全完善信用修复管理制度机制,推动解决信息公示期限较长、信用修复机制不健全等问题,有利于鼓励违法失信当事人重塑信用,激发市场主体活力,构建放管结合、宽严相济、进退有序的信用监管新格局,为建设高标准市场体系、促进高质量发展创造有利条件。

三、《办法》制定的主要原则是什么?

一是坚持依法依规,根据党中央、国务院政策文件和部门规章进行制度设计。二是坚持惩戒与教育相结合,针对已经履行法定义务、作出守信承诺并主动提出信用修复申请的当事人,依据规定的程序、条件实施信用修复。三是遵循“谁列入、谁处罚、谁修复”原则,明确市场监管领域各业务条线职责分工。四是坚持分级分类施策,综合考量违法失信行为的性质、情节和社会危害程度等,设置与违法失信程度相对应的修复时限、条件等,确保过罚相当。五是按照便捷高效原则,规定线上和线下两种申请途径和修复结果的告知方式,方便当事人办理信用修复。

四、《办法》规定的信用修复对象和方式是什么?

按照国办发〔2020〕49号文件、《企业信息公示暂行条例》和《市场监督管理严重违法失信名单管理办法》《市场监督管理行政处罚信息公示规定》等有关规定,信用修复的对象包括受到市场监管部门行政处罚,被列入经营异常名录、严重违法失信名单,被标记为经营异常状态的当事人。

《办法》第二条针对不同的违法失信情形,规定了不同的信用修复方式。针对被列入经营异常名录或严重违法失信名单的,应当予以移出。针对被标记为个体工商户异常记载状态的,应当予以恢复。针对在国家企业信用信息公示系统公示的行政处罚信息,应当予以提前停止公示。

五、经营异常名录信用修复的条件是什么?

根据《企业信息公示暂行条例》《企业经营异常名录管理暂行办法》《个体工商户年度报告暂行办法》相关规定,《办法》第五条规定了被列入经营异常名录或者被标记为经营异常状态的信用修复条件:(一)补报未报年份的年度报告并公示的;(二)已经履行即时信息公示义务的;(三)已经更正其隐瞒真实情况、弄虚作假的公示信息的;(四)依法办理住所或者经营场所变更登记,或者当事人提出通过登记的住所或者经营场所可以重新取得联系的。

满足上述条件的,可依据《办法》规定申请经营异常名录信用修复。

六、行政处罚公示信息信用修复的条件是什么?

根据《市场监督管理行政处罚信息公示规定》有关规定,按照过罚相当、分级分类的原则,针对不同领域行政处罚,综合考量行政处罚性质、情节和社会危害程度等因素,设置与违法程度相对应的修复时限、条件,确保惩戒与教育相统一。一方面《办法》第六条规定一般行政处罚信息公示期满六个月后可以申请信用修复。对于关系人民群众身体健康和生命安全的食品、药品、特种设备领域行政处罚信息公示期满一年,方可申请信用修复,进一步强化失信惩戒。同时,规定当事人已经自觉履行行政处罚决定中规定的义务、主动消除危害后果和不良影响后方可申请信用修复,以鼓励违法失信当事人主动纠错、改过自新。另一方面《办法》规定申请信用修复前“未因同一类违法行为再次受到市场监督管理部门行政处罚、未在经营异常名录和严重违法失信名单中”,旨在对“屡罚屡犯、屡禁不止”的当事人强化信用监管,避免信用修复滥用。

七、严重违法失信名单信用修复的条件是什么?

根据《市场监督管理严重违法失信名单管理办法》有关规定,《办法》第七条规定当事人被列入严重违法失信名单满一年,已经自觉履行行政处罚决定中规定的义务、已经主动消除危害后果和不良影响、未再受到市场监督管理部门较重行政处罚,可以申请信用修复。

为了做好行政处罚措施和严重违法失信名单管理的衔接,按照《食品安全法》等法律法规中行业禁入、限制从业的规定,《办法》第七条第二款规定“依照法律、行政法规规定,实施相应管理措施期限尚未届满的,不得申请提前移出”,强化对被实施行业禁入、限制从业的严重违法失信情形的失信惩戒。

八、当事人申请信用修复需要提交哪些材料?

《办法》第八条规定:当事人申请信用修复,应提交以下材料:(一)信用修复申请书;(二)守信承诺书;(三)履行法定义务、纠正违法行为的相关材料;(四)国家市场监督管理总局要求提交的其他材料。

九、信用修复的申请和办理方式有哪些?

为了方便当事人申请信用修复,《办法》第八条规定当事人可以到市场监管部门,或者通过国家企业信用信息公示系统向市场监管部门提出申请。同时《办法》第十四条规定市场监管部门可以通过纸质、电子邮件、手机短信、网络等方式告知当事人,方便当事人,提高办理效率。

十、信用修复管理中如何保护当事人的合法权益?

信用修复制度旨在鼓励违法失信当事人重塑信用,激发市场主体活力。《办法》在保护当事人信用修复权益方面规定了以下内容:一是规定受理程序。不予受理的,应当说明理由。二是明确工作期限。市场监管部门应当在规定的期限内完成信用修复程序,不得无故拖延。三是当事人不服市场监管部门信用修复决定的,可以依法申请行政复议或者提起行政诉讼,监督市场监管部门依法依规实施信用修复。

十一、市场监管部门如何开展协同修复?

为提升信用修复效能,《办法》加强部门间协调联动,强化协同修复。在申请条件和审核时限等方面,尽量保持与其他部门规定协调一致。《办法》第十一条规定市场监管部门在作出信用修复决定后,应当在三个工作日内将相关信息推送至其他部门。同时规定按照“谁认定、谁修复”原则,市场监管部门在收到相关部门提供的信用修复信息后,在五个工作日内配合在公示系统中停止公示、标注失信信息,避免“重复修复”、“多头修复”。

十二、信用修复管理中如何确保依法履职?

信用修复直接关系当事人切身利益,《办法》规定市场监管部门未依照规定履行职责的,上级市场监管部门应当责令改正。对负有责任的主管人员和其他直接责任人员依照《市场监督管理行政执法责任制规定》等予以处理,加大对违法违纪人员责任追究力度。同时规定各级市场监管部门要通过自查、大数据分析和投诉举报等手段,及时监测有关工作情况,进一步强化履职监督,避免权力滥用,严禁收取任何费用,确保依法依规开展信用修复。

我要补充

我要补充

1

1

推荐阅读

智能推荐

- 1 对固定资产计提折旧税会差异的分析

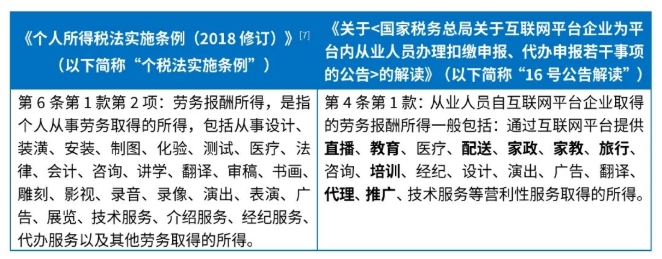

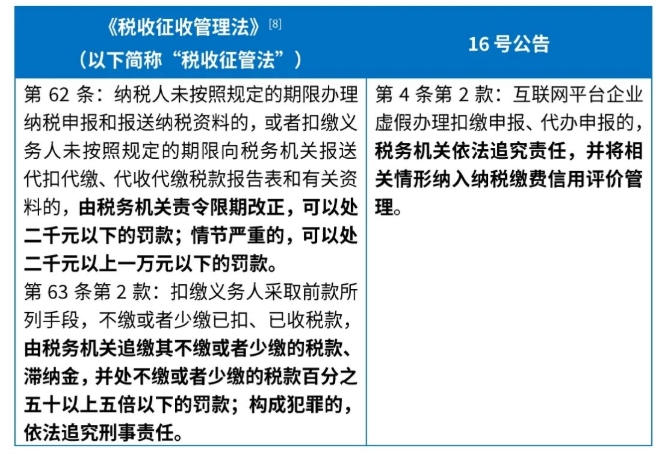

- 2 互联网平台企业涉税信息报送及扣缴申报、代办申报合规指南

- 3 《纳税缴费信用管理办法》解读

- 4 当纳税人遭遇信用降级——纳税缴费信用新规解读

- 5 平台信息报送与劳务报酬、经营所得(配送外卖、代驾、打赏等)等问题简析

- 6 (2024)最高法执复63号某某建工集团有限公司、西宁某某房地产开发有限公司建设工程合同纠纷、建设工程合同纠纷执行复议执行裁定书

- 7 (2024)最高法民申6606号某某国际有限公司、苏州某某股份有限公司等股权转让纠纷民事申请再审审查民事裁定书

- 8 (2021)鲁03行终52号张某某、国家税务总局淄博市税务局第二稽查局税务行政管理(税务)二审行政判决书

- 9 (2023)川1002执异225号国家税务总局某某局、某某商业银行某某分行借款合同纠纷执行异议执行裁定书

- 10 (2025)辽10行终31号张某华与国家税务总局辽阳市税务局稽查局其他二审判决书