收藏

收藏

1549

1549 近期和“股权转让”紧密关联的话题就是“先税后照”,特别是今年4月广州市国家税务总局广州市税务局与广州市市场监督管理局已联合发布《关于个人股权变更登记需查验完税凭证的通告》,对个人股权转让实施联合管理并实行个人股权转让信息交互机制,更是加快了股权转让“先税后照”的脚步,根据《中华人民共和国个人所得税法》第十五条规定:“先税后照”就是个人转让股权办理变更登记的,市场主体登记机关应当查验与该股权交易相关的个人所得税的完税凭证。其实关于“先证后照”自2018年以来,各地陆续出台相关文件,明确个人股权变更登记需查验完税凭证。但是,由于大多数纳税人和扣缴义务人对个人股权转让的税收政策还比较陌生,不依法履行纳税义务和扣缴义务的现象比较常见,存在较大的税务风险。对于个人股权转让相关涉税问题主要参考《国家税务总局关于发布<股权转让所得个人所得税管理办法(试行)>的公告》(国税2014年67号)文件即可,本文主要就实操角度来为大家深入刨析个人发生股权转让后将如何申报个人所得税?

一、纳税人、扣缴义务人是谁?

个人股权转让所得个人所得税,以股权转让方为纳税人,以受让方为扣缴义务人。受让方无论是企业还是个人,均应按个人所得税法规定认真履行扣缴税款义务。

根据《税收征收管理法》第六十九条规定:扣缴义务人应扣未扣、应收未收税款的,由税务机关向纳税人追缴税款,对扣缴义务人处应扣未扣、应收而不收税款百分之五十以上三倍以下的罚款。因此,作为股权受让方也就是扣缴义务人来说,一定要完成好代扣代缴个人所得税义务。

二、个人股权转让股权如何计税?

个人转让股权,以股权转让收入减除股权原值和合理费用后的余额为应纳税所得额,按“财产转让所得”缴纳个人所得税。其中,合理费用是指股权转让时按照规定支付的有关税费。

三、发生股权转让所得的纳税时点?

股权转让的纳税时间为股权转让行为发生后的次月15日内,以下六种情形作为股权转让行为发生时点的界定:

(一)受让方已支付或部分支付股权转让价款的;

(二)股权转让协议已签订生效的;

(三)受让方已经实际履行股东职责或者享受股东权益的;

(四)国家有关部门判决、登记或公告生效的;

(五)本办法第三条第四至第七项行为已完成的;

(六)税务机关认定的其他有证据表明股权已发生转移的情形。

四、股权转让所得申报地点

个人股权转让所得个人所得税以被投资企业所在地地税机关为主管税务机关

五、申报方式

(一)受让方去所属税务局代扣代缴个人所得税。

(二)被投资企业在企业自然人扣缴系统帮个人代扣代缴个人所得税。

六、申报流程(被投资企业操作流程)

1.点击【分类所得申报】--【财产转让所得】--【填写】--【添加】

2、点击【姓名】选择纳税人,如果没有纳税人信息需要新增纳税人信息。

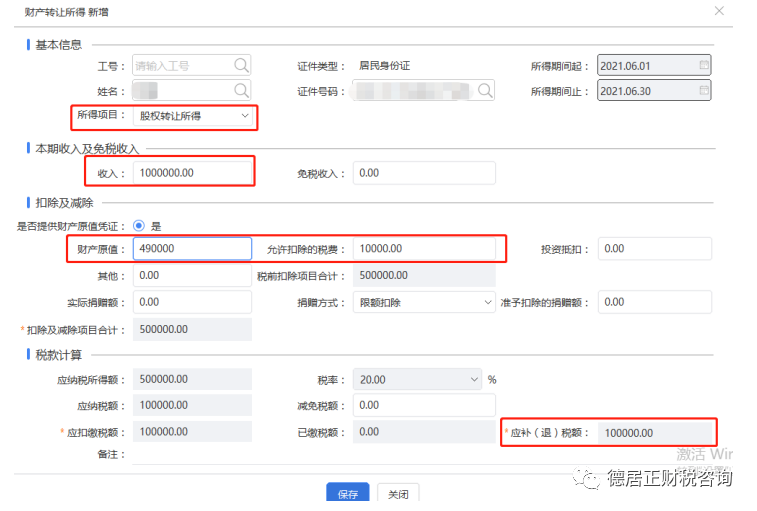

3、点击【所得项目】选择【股权转让所得】,并在相关收入、扣除类空格处填上企业数据,系统自动计算出【应退补税额】,点击【保存】。

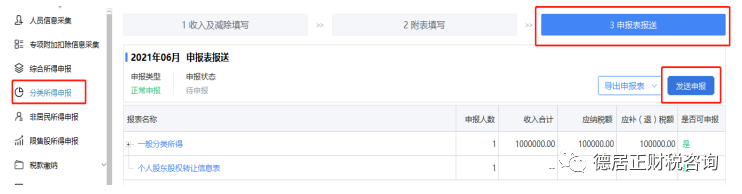

4、点击【分类所得申报】--【申报表报送】--【发送申报】

5、申报成功以后点击【税款缴纳】,完成申报。

我要补充

我要补充

0

0