收藏

收藏

1149

1149 融资相关费用税会处理解析

企业在融资过程中经常会支付资金利息以外的费用,在这一过程中财务人员常容易对各项费用如何进行财税处理产生疑问。以下我们就将企业在融资过程中产生的各项费用,结合主要税种进行分析。

需要注意,一般情况下企业融资方式可分为两类,权益性融资或债务性融资,本文主要是针对非上市公司,向金融(非金融)机构借款(债务融资)产生的各项相关费用。

一、费用分类

1、尽调费用

资方为了充分考察和了解融资方的经营情况及项目偿债能力等,需要聘请专业的法律、财务团队对企业进行全方位的调查并形成专业的尽调报告。

2、审计费用

一般是由资方指定第三方事务所对融资方进行审计,通过审计报告可以更加客观的了解目标企业的当前财务情况。

3、顾问或咨询费用

融资方聘请专业人员或团队,对企业融资融资过程中遇到的财务、法务或税务等不同专业问题,提供辅导及咨询、策划服务。

4、筹资费用(手续费)

通常是一次性或按期支付,即取得该笔融资必须向资方或资方指定主体支付的费用,与利息不同的是一般是在放款后即刻需要支付,所以民间俗称“砍头息”,会导致融资方实际可用资金变小,资金实际成本将高于名义利率。虽然实际是利息,但是融资方取得发票通常为咨询费、顾问费、管理费等。

5、资金占用费用(利息)

融资方占用资方资金过程中需要支付的代价,也就是“利息”,是资本成本的主要构成部分。

二、涉税差异

1、增值税

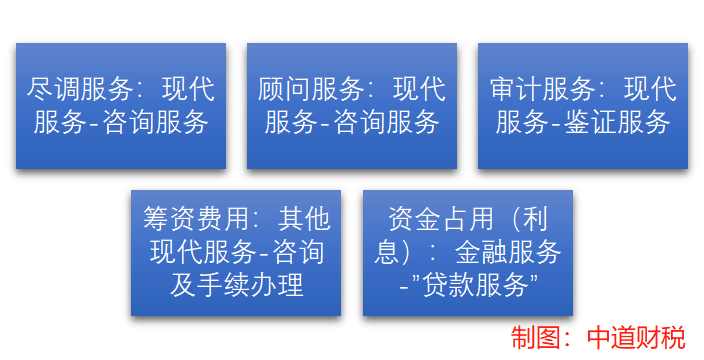

注:尽调服务属于非鉴证服务,所以开票的税目应当为咨询服务,而非鉴证服务。顾问服务主要是指第三方提供的法务、税务、财务等顾问咨询服务,而筹资费用主要是指手续费或以顾问费形式收取的融资手续费。

对于增值税而言,融资相关费用最常困扰财务人员的问题是,一般纳税人取得的各项融资相关费用能否抵扣进项税额?

结合财税〔2016〕36号第二十七条可知“贷款服务”的进项税额均不得抵扣,因此融资方取得普票即可,所以结合上图各项费用的开票税目,我们可以清晰的看出,利息的进项是不可抵扣的,但是手续费到底算不算利息又能不能抵扣呢?

如果我们取得的融资手续费发票是开具的“其他现代服务-咨询费”而非“贷款服务”呢?

根据《营业税改征增值税试点有关事项的规定》相关规定,纳税人融资过程中,向资方支付的与该笔融资款直接相关的顾问费、手续费、咨询费等费用,其进项税额也不得从销项税额中抵扣。

这里需要区分,如果是直接向资方支付相关费用,则即使取得的不是“贷款服务”的发票,也不可以用于进项抵扣;但是,如果并非向资方支付,而是向其他第三方支付,则可以打破这一约束。

这里就要求,费用的收取主体需要与资方放款主体相互独立,以确保融资企业取得专票后可以用于进项税额抵扣。

例如,银行接受资方委托提供的委托贷款业务,虽然资金是经过银行发放,但是银行并不是实际出资方,银行收取的委贷手续费如果取得增值税专票,融资方可以用于抵扣进项税额。

尽调、审计费用,未在上述规定中提及,但因尽调、审计要求服务主体具有专业资质以及外部独立性。因此,一般与资方天然就是各自独立的,此类费用如取得增值税专用发票就可以正常抵扣进项税额。

2、企业所得税

站在企业所得税的角度,对于融资企业来说主要面临的问题是相关费用资本化还是费用化的问题。

资本化意味着费用会形成企业账面的一项长期资产,在后续项目成型后才能分摊扣除。而一般企业会认为,费用化对企业更为有利,可以在企业所得当期税前一次性扣除。如果企业无法明确的区分资本化、费用化的界限,会计准则基于谨慎性原则会要求企业将其全部费用化。

但是,费用化也会给企业带来问题,如果项目建设周期较长,前期企业资金基本靠融资而无销售收入,那么费用化的资金成本会在企业账面形成亏损,如果超过5年,等到企业真正实现销售收入回正时,前期积累的大额亏损已经超过企业所得税弥补期,届时企业又会面临高收入带来的企业所得税缴税压力。对于上市公司或财务指标考核严格的企业,过高的费用会导致企业经营费率过高,影响管理层的绩效评估等。

因此,准确地对融资费用进行划分,并进行资本化长远看也是有利于企业平衡收入成本时间不均衡带来的问题的。

对于借款费用的资本化,基于《企业会计准则17号-借款费用》的要求可以将开始资本化的条件概括为:资产支出已经发生,借款费用已经发生及实际建造活动已经开始。结合不同行业也有各自不同的判断,房地产企业在资本化开始的时间存在争议,一般认为最早可以至筹备期结束,或实际开工。(筹备期结束也存在争议,所以最保守的资本化起始时间一般是选定为实际开工之日。)

对于本文上图中所述的五类融资相关费用,尽调、审计及各类法、财、税等顾问费、均只能费用化,在发生后应当计入“管理费用”科目,即全部费用化;对于资金占用费,即“利息”如果满足资本化条件可以资本化,否则也应当直接费用化。其中,存在争议的融资手续费,为遵循谨慎性原则,因取得发票并非““贷款服务””,笔者建议费用化,计入“财务费用”。

综上,欢迎大家后台留言交流,在贷款过程中产生的各项费用应当分门别类,按照费用发生的属性进行恰当的财税处理。

我要补充

我要补充

0

0