法规新财法税[2017]16号 新疆维吾尔自治区财政厅 新疆维吾尔自治区地方税务局关于调整全区个体工商业户个人所得税附征率的通知

伊犁哈萨克自治州财政局、地税局,各地州市财政局、地税局:

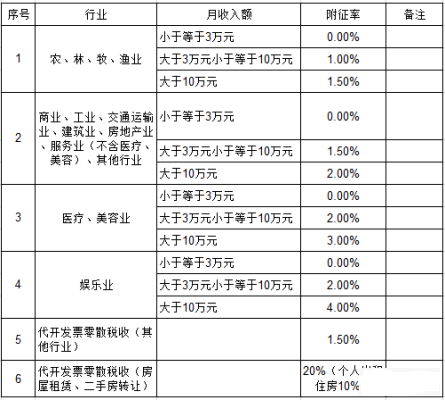

为深入落实党中央、国务院“三去一降一补”经济工作部署,鼓励个体经济发展,公平税负、降低纳税人经营成本、激发市场活力,更大程度的释放减负红利,鼓励纳税人创业创新,经自治区人民政府同意,调整全区个体工商业户个人所得税附征率,其中:农、林、牧、渔业由原来的2.7%调整至1%;商业、工业、交通运输业由原来的2.7%调整至1.5%;代开发票零散税收由原来的2%调整至1.5%(调整后的全区个体工商业户个人所得税附征率,详见附件),请各地财政、税务部门抓好组织落实工作。

附件:

温馨提示——被遮挡部分内容为“个人出租住房10%,法定税率”

新疆维吾尔自治区财政厅

新疆维吾尔自治区地方税务局

2017年6月29日

收藏

收藏

法规国家税务总局新疆维吾尔自治区税务局通告2019年第5号 国家税务总局新疆维吾尔自治区税务局关于推行增值税电子发票公共服务平台的通告

为贯彻落实国务院关于加快推进发票电子化的决策部署,深化“放管服”改革,持续优化营商环境,按照国家税务总局统一安排,国家税务总局新疆维吾尔自治区税务局自2019年11月20日起推行增值税电子发票公共服务平台(以下简称“公共服务平台”),现将有关事项通告如下:

一、开具增值税普通发票(包括纸质发票和电子发票)的纳税人,可自愿选择免费领取税务UKey,通过公共服务平台开具增值税普通发票。

二、需开具增值税专用发票、机动车销售统一发票、二手车销售统一发票的纳税人,可继续按照原有渠道和方式开具增值税发票。

三、各级税务机关要有针对性地面向纳税人做好宣传辅导和分类指引工作,各办税服务厅要向符合条件的纳税人做好税务UKey的发放工作,切实保障公共服务平台顺利推行。

特此通告

国家税务总局新疆维吾尔自治区税务局

2019年11月19日

收藏

收藏

法规国家税务总局新疆维吾尔自治区税务局关于规范实名办税的公告

为深入贯彻落实国家税务总局深化“放管服”改革决策部署,切实优化纳税服务、减轻办税负担、维护纳税人合法权益,进一步规范和推进我区实名办税有序开展,现将有关事项公告如下:

一、实名办税含义

实名办税,是指税务机关在纳税人办理涉税事项前,对其办税人员的实名信息,进行采集和验证的制度。经过实名信息验证的办税人员,再次办理相关涉税事项时,不再提供登记证件和身份证件复印件等资料。

二、实名办税适用范围

在新疆维吾尔自治区行政区域范围内,办税人员需要进行实名信息采集、验证,才能办理本公告所规定的涉税事项。办税人员包括纳税人的法定代表人、业主、负责人(以下统称“法定代表人”)、财务负责人、办税员、领票人、税务代理人。

以下纳税人的法定代表人免予实名信息采集:

(一)国家税务总局千户集团企业名册纳税人;

(二)纳税信用级别为A级的纳税人。

若前款规定的纳税人被列入纳税信用级别为D级、税收违法“黑名单”或风险等级较高的纳税人名单,则其法定代表人必须进行实名信息采集。

三、实名办税涉税事项范围

(一)确认、变更、注销纳税人登记信息;

(二)核定发票票种;

(三)领用、代开发票业务;

(四)增值税专用发票最高开票限额审批;

(五)税控设备初始发行;

(六)办理退税业务;

(七)增值税一般纳税人登记;

(八)按照规定应提供纳税人登记证件、办税人员身份证件方可办理的涉税事项;

(九)国家税务总局新疆维吾尔自治区税务局规定的其他涉税事项。

四、实名办税业务流程

(一)实名信息采集

1.纳税人在首次办理涉税事项前,税务机关对其办税人员进行实名信息采集,并记录其与纳税人的关联关系。

2.税务机关采集的实名信息包括:姓名、人像信息、身份证件类型及证件所含其他信息、移动电话号码等基本信息。

3.身份证件类型包括居民身份证、临时居民身份证、港澳居民来往内地通行证、台湾居民来往大陆通行证、港澳台居民居住证、外国公民护照、外国人永久居留证。

4.税务机关可以自行采集(包括现场采集和互联网采集)办税人员实名信息,也可以通过与外部门(仅限政府部门)信息共享,获取已采集的实名信息。

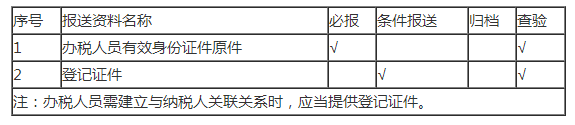

5.报送资料(现场采集适用)

6.信息变更

办税人员关联关系未发生变化,但其身份证件信息、手机号码等实名信息发生变化的,应当及时向税务机关办理变更。办税人员为法定代表人的,税务机关应当根据登记机关登记信息的变化情况,更改该法定代表人的实名信息。已在外部门变更实名信息的,税务机关可以通过信息共享,获取其变更后的实名信息。

(二)实名信息验证

实名信息验证采取“刷脸验证”方式。“刷脸验证”是指将实时人像信息、身份证件信息直接或间接与国家人口库身份信息进行比对,验证办税人员实名信息真实性的验证方式。税务机关采集办税人员实名信息时,即时完成身份信息验证。

通过信息共享方式获取外部门实名信息,如果缺少人像信息的,应当在首次进行身份信息验证时,保存其实时人像信息,对于验证不通过的应进行实名信息重采。

(三)实名事项办理

实名事项办理方式分为互联网办理和现场办理。办税人员办理实名事项时,需通过“刷脸验证”方式进行实名验证,验证通过后方可办理,并保存其实名办税行为记录。

五、实名关联关系维护

(一)纳税人申请变更其与办税人员的关联关系

纳税人向税务机关申请变更其与办税人员(不含法定代表人)关联关系的,税务机关应同步办理税务登记信息变更。

纳税人向税务机关申请变更其与法定代表人关联关系的,税务机关应根据登记机关登记信息的变化情况,更改纳税人与该法定代表人的关联关系,并同步办理税务登记变更。

(二)办税人员申请解除其与纳税人的关联关系

1.对于办税人员(不含法定代表人)因离职或身份信息被冒用等向税务机关申请解除其与纳税人关联关系且要求变更核心征管系统内信息的,应当提交个人声明(附件1)等资料,税务机关应同步删除该纳税人税务登记表或领用发票票种核定表中办税人员信息,删除前办税人员仅有一人的,用该纳税人法定代表人相关信息予以替换,打印《信息变更确认表》(附件2)交申请人员签字确认。

2.对于主张身份证件被冒用于登记注册的法定代表人,税务机关根据登记机关登记信息的变化情况,更改该法定代表人与纳税人的关联关系。

3.税务机关应当将申请人员签字确认后的《信息变更确认表》送达至纳税人(冒用他人身份信息登记为法定代表人的纳税人、已被税务机关认定为非正常户或非正常注销的纳税人、已注销的纳税人除外),并按照税收征管法及其实施细则有关规定对纳税人进行处理。

4.解除关联关系需提供资料

(1)办税人员已离职或已解除代理关系的,申请人员需提供以下资料:

①个人声明;

②身份证原件(查验)。

(2)纳税人财务负责人、办税人员、领票人身份证被冒用的,申请人员需提供以下资料:

①个人声明;

②身份证原件(查验);

③接报案回执。

(3)纳税人法定代表人(负责人、业主)身份证被冒用的,申请人员需提供以下资料:

身份证原件(查验)。

六、新疆维吾尔自治区各级税务机关依法采集、验证、使用和管理办税人员的实名信息,并承担信息保密义务。

七、本公告自发布之日起施行。《新疆维吾尔自治区国家税务局 新疆维吾尔自治区地方税务局关于实行办税人员实名办税的公告》(新疆维吾尔自治区国家税务局 新疆维吾尔自治区地方税务局公告2017年第7号发布,国家税务总局新疆维吾尔自治区税务局公告2018第3号修订)同时废止。

特此公告。

附件:

1.个人声明.doc

2.信息变更确认表.doc【附件请前往电脑端下载】

国家税务总局新疆维吾尔自治区税务局

2020年6月30日

关于《国家税务总局新疆维吾尔自治区税务局关于规范实名办税的公告》的解读

一、公告背景

为深入贯彻落实国家税务总局深化“放管服”改革决策部署,切实优化纳税服务、减轻办税负担、维护纳税人合法权益,进一步规范和推进我区实名办税有序开展,制定本公告。

二、制定目的

自2017年在全疆范围内推行实名办税制度以来,有效提高了纳税人税法遵从意识,方便纳税人便捷办税,减轻纳税人办税负担,取得了良好效果。通过再次规范实名办税制度,能够进一步优化纳税服务,降低纳税人的办税风险,切实维护纳税人的合法权益,提升办税人员对个人信息及信用的重视程度,促进征信体系建设,不断提高全区税务系统税收征管质量和纳税服务水平。

三、《公告》主要内容解读

(一)实名办税含义。实名办税,是指税务机关在纳税人办理涉税事项前,对其办税人员的实名信息,进行采集和验证的制度。经过实名信息验证的办税人员,再次办理相关涉税事项时,不再提供登记证件和身份证件复印件等资料。

(二)实名办税适用范围。办税人员在新疆维吾尔自治区行政区域范围内办理实名办税涉税事项时,适用公告的相关规定。

(三)实名办税涉税事项范围。包括确认、变更、注销纳税人登记信息、核定发票票种、领用、代开发票业务、增值税专用发票最高开票限额审批、增值税一般纳税人登记、按照规定应提供纳税人登记证件、办税人员身份证件方可办理的涉税事项以及国家税务总局新疆维吾尔自治区税务局规定的其他涉税事项。

(四)实名信息采集内容包括:姓名、人像信息、身份证件类型及证件所含其他信息、移动电话号码。同时,公告明确了身份证件的范围,包括:居民身份证、临时居民身份证、港澳居民来往内地通行证、台湾居民来往大陆通行证、港澳台居民居住证、外国公民护照、外国人永久居留证。

(五)实名信息采集方式。公告明确,实名信息采集包括税务机关自行采集(包括现场采集和互联网采集)和与外部门(仅限政府部门)信息共享方式采集。

(六)身份信息验证采取“刷脸验证”方式。税务机关采集办税人员实名信息时,即时完成身份信息验证。通过信息共享方式获取外部门实名信息,如果缺少人像信息的,应当在首次进行身份信息验证时,保存其实时人像信息,对于验证不通过的应进行实名信息重采。

(七)实名事项办理方式分为互联网办理和现场办理。办税人员办理实名事项时,需通过“刷脸验证”方式进行实名验证,验证通过后方可办理,并保存其实名办税行为记录。

(八)纳税人申请变更其与办税人员的关联关系时,税务机关可按规定程序进行变更;办税人员申请解除其与纳税人的关联关系时,应提交《个人声明》等资料,税务机关同步删除相关信息后,打印《信息变更确认表》交申请人员签字确认。

四、《公告》执行时间

目前,新疆税务局已完成全区实名办税系统的优化升级以及电子税务局的改造工作,为了更加便利纳税人办税,有效维护纳税人合法权益,故本公告自发布之日起施行。

收藏

收藏

陕西焦点聚光咨询有限公司 陕ICP备18018918号-2