收藏

收藏

555

555 现将总局制定的《地方税目标管理考核试行办法》印发给你们,请结合当地实际情况贯彻实施。对部分地方税实行目标管理,是为积极推进地方税改革服务,不断提高地方税的工作效率和管理水平,进一步加强地方税管理基础工作,保证地方税收入任务的完成,使地方税管理工作逐步走上规范化、法制化、制度化、科学化的轨道。因此,各地要加强领导,重视目标管理考核工作,在目标管理考核中被评为选进单位的要给予表扬奖励。

二〇〇〇年一月七日

地方税目标管理考核试行办法

第一条 根据国家税务总局《关于地方“十税一费”实行目标管理的意见》,为了确保地方税收收入的稳定增长,进一步加强地方税的管理,促进全国地方税管理工作逐步实现法制化、规范化、制度化、科学化,提高地方税工作的效率,特制定本办法。

第二条 目标管理考核的范围为总局地方税务司分管的所有税种(以下简称地方税)。根据工作重点,每年选择一、两个税种进行考核。

第三条 目标管理考核根据总局布置工作项目的难易程度和工作量大小,评定基础分,按完成情况是否达到要求标准和各地自行开展工作情况给予加分或扣分,以总分数多少评定名次等级的办法进行。

第四条 目标管理考核项目及评分标准。

(一)收入管理(15分)

工作目标:掌握各税种的年收入任务和收入进度完成情况,定期进行收入分析,能够从税源、政策、征管等方面透彻分析影响收入增减的原因,针对存在的问题或薄弱环节能积极采取措施加以解决或加强,促进地方各税收入任务的完成。

评分标准:

1.建立收入完成情况分析制度

及时掌握税收收入完成进度,建立定期收入分析制度。要求半年和年终要对收入完成情况进行综合分析,于二季度终了二个月内,年度终了三个月内,将半年或全年的收入任务完成情况(主要是报告有关具体数据和与上年同期比从政策调整,税源变化等方面分析增收减收的原因)的分析报告报总局,记基础分15分。迟报一次扣2分,不报的一次扣5分,原因分析不清楚的酌情扣1至3分。

2.通过收入分析发现问题,加强征收管理。能针对存在的问题及时采取措施堵塞漏洞,挖掘潜力,取得实际增收效果比较显著的,可酌情加3至5分。

(二)政策管理(30分)

工作目标:认真学习研究税收法规,积极开展税法宣传,正确贯彻执行国家各项税收法规和有关法规,坚持依法治税,严格按照税收管理权限处理有关税务工作事项,如实反映情况并提出处理意见报告总局,不越权减免税。

评分标准:

1.认真贯彻税收政策

认真贯彻税收政策,对总局下达的地方税政策文件能够及时转发执行,并在授权的范围内,结合实际情况拟定本地区的补充法规,明确有关配套政策的记基础分20分。无正当理由未及时贯彻落实总局文件的每发现一件扣减2分,凡发现下达与国家的税收法规和有关税收政策法规相抵触的文件,经查实属税务部门责任的,每发现一条扣减2分,在限期内未整改的扣减5分。

2.按法规办法减免税

严格按照税收政策法规和管理权限审批报送地方税减免税的记基础分10分。凡发现违反税法法规越权审批办理减免税的每发现一起扣减2分。

3.由于确属税务机关制定或解释政策出现偏差,造成重大过错或导致纳税人上访造成不良影响,每发生一起扣减3分。能妥善处理总局交办来信来访人员反映的问题,按时反馈处理结果的酌情加记1至2分。

(三)税源管理(10分)

工作目标:对地方税来源的总量及其分布状况进行调查和管理,掌握地方各税的税源底数,利用和发挥微机存储资料数据,为基层征管提供信息,对重点税源实行监控。

评分标准:

1.分税种的税源管理

根据总局地方税务司的部署和要求,对地方税分税种有计划地组织税源普查,掌握地方各税的税源底数。按总局布置开展税源普查并符合要求的记10分,不符合要求的扣减3分,未按总局布置开展工作的扣减10分。

2.对积极利用税源普查资料科学制度收入计划、进行税收能力估算和强化征管服务,并收到较好效果的加记3分。

(四)征收管理(10分)

工作目标:坚持依法征税,按照国家税法和有关法规的要求,各地方税务局能结合本地实际情况建立健全地方税的征管办法和征管制度,各级地税机关能严格依照执行。

评分标准:

1.根据总局要求能认真研究本地区生管情况并结合实际制定(含已制定的)有关税种的征管办法,记基础分10分。制定的办法被总局作为经验推广的加记3分。

2.根据征管改革情况变化和实际征管工作中存在的问题,通过改进具体征管办法,化解征纳双方矛盾的酌情加记1至2分。

(五)干部培训(5分)

工作目标:开展税收业务培训,不断提高税务干部的政策、业务水平。

评分标准:

1.按要求积极参加总局对各省级地税干部的业务培训,记基础分5分,按要求应参加总局业务主管机关的业务培训而没有参加的每次扣1分。

2.省级地税局在国家有新税种出台和税收政策有重大调整时,对税务干部举办业务培训班,并将培训总结报总局备案。每办一期加2分。

(六)综合信息管理(30分)

工作目标:及时提供信息,客观地反映地方税工作中遇到的新情况、新问题,以利于领导机关决策、地区之间交流和推动地方税工作的开展。

评分标准:

1.工作总结和工作计划。每年三月底前将当年工作计划及上年度的工作总结上报总局,记基础分5分,迟报的扣2分,未上报的扣减5分。

2.调查研究。按照总局布置的有关税改、税政、征管等方面调研任务,认真进行调查研究,写出有情况、有数据、有分析、有道理、有建议的调查报告,记基础分20分。迟报、不符合要求的每次扣减2分,质量较高的每次加记2分,未报的每次扣减5分,直到基础分扣完为止。对总局下达的临时性工作,根据完成情况予以加1至2分。

3.情况信息交流。根据总局要求或主动向总局报告反映有关改进调整完善税收政策方面的建议,或总结税收管理工作方面的经验教训,记基础分5分。其建议被采纳或经验被推广全国借鉴学习的加记5分。

上述各项考核内容确定基础分共计100分。

第五条 考核办法

(一)按年度进行考核。考核时间为1月1日至12月31日,由国家税务总局根据本办法法规负责对各省、自治区、直辖市和计划单列市地方税务局进行考核,具体由地方税务司组织实施。

(二)按考核内容确定的基础分,所有考核项目中的减分,是指在该项目的基础分上减分,根据日常考核和抽查考核的结果,在基础分上进行加减后计算出各项考核内容累计得分结果。

第六条 本办法所列资料报送时间要求,均以当地邮戳日期或传真日期为准。

第七条 考核评比及奖励

国家税务局总局地方税务司建立具体的考核登记制度,严格按法规进行考核、记分,根据各地实际得分情况,每年评出10名综合和单项奖,由国家税务局总局予以表彰。

第八条 凡在考核中弄虚作假的,取消其参评资格。

第九条 本办法由国家税务总局地方税务司负责解释。

第十条 本办法自2000年1月1日起执行。

推荐阅读

智能推荐

- 1 互联网平台企业的涉税信息报送新规速递暨对平台内经营者和个人的挑战与应对

- 2 互联网平台涉税信息报送规定来了!灵活用工行业或面临“洗牌”?

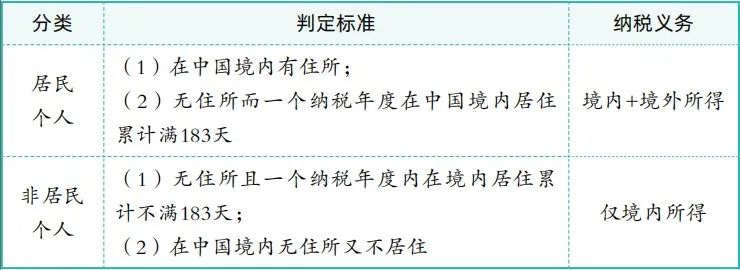

- 3 中国税务居民个人境外收入征税相关背景及政策要求

- 4 试评《互联网平台企业涉税信息报送规定》及配套公告

- 5 内地企业赴港投资:熟悉政策要点,做好税务管理

- 6 (2025)京0112民初12823号杜某某与北京某某置业有限公司房屋买卖合同纠纷一审民事判决书

- 7 (2024)最高法执复63号某某建工集团有限公司、西宁某某房地产开发有限公司建设工程合同纠纷、建设工程合同纠纷执行复议执行裁定书

- 8 (2024)最高法民申6606号某某国际有限公司、苏州某某股份有限公司等股权转让纠纷民事申请再审审查民事裁定书

- 9 (2021)鲁03行终52号张某某、国家税务总局淄博市税务局第二稽查局税务行政管理(税务)二审行政判决书

- 10 (2023)川1002执异225号国家税务总局某某局、某某商业银行某某分行借款合同纠纷执行异议执行裁定书