收藏

收藏

1008

1008 各省、自治区、直辖市人民政府,国务院各部委,各直属机构:

2000年元月,国务院下发《关于纠正地方自行制定税收先征后返政策的通知》(国发[2000]2号,以下简称《通知》),要求各地区、各部门从国民经济发展全局的高度出发,充分认识地方自行制定税收先征后返政策的危害性,统一思想,迅速采取有效措施,认真检查纠正。

2001年2月至4月,国务院有关部门专门组织力量对辽宁、吉林、上海、江苏、广东、福建、湖北、江西、山东等9省(市)贯彻《通知》情况进行了专项检查。检查结果表明,各地在《通知》下发后,分别召开了专题会议,研究贯彻落实意见,对本地区自行制定先征后返等减免税政策进行了检查纠正,收到了一定效果。但是也有一些地方有令不行,甚至继续出台新的先征后返等减免税政策,严重扰乱财税秩序,损害国家税政统一。经国务院同意,现将检查中发现的主要问题通报如下:

一、清理工作不彻底,2000年后继续执行以前年度制定的先征后返等减免税政策。辽宁、吉林、上海、江苏、福建、山东、广东7个省(市)及其部分地区共有30项以前年度出台的先征后返等减免税政策仍在执行,2000年已对2149户企业减税、免税、返税11.93亿元。其中:根据吉林省政府1999年有关会议纪要规定,吉林省森林工业股份有限公司实行所得税定额上缴办法,2000年执行定额上缴1000万元,超过定额部分的应交企业所得税,上缴给森工集团。该公司2000年度累计向森工集团上交企业所得税855万元,没有依法缴入国库。大连经济开发区财政税务局根据1998年大连经济开发区管委会制定的《大连经济技术开发区内资企业优惠政策规定》,对开发区的内资企业均按15%的税率征收企业所得税,按法定33%税率计算,2000年少收企业所得税4842万元。上海市松江区税务局根据上海市财政局《关于对高新技术企业实行所得税若干政策的通知》(沪财税收[1996]2号)的有关规定,批准上海市松江电子仪器厂等4户企业享受免征18%企业所得税的优惠,2000年度免征上述4户企业1999年的企业所得税2124万元。福建省地税局依据《福建省人民政府批转省财政厅地税局关于支持新一轮创业的若干财政税收政策措施的通知》(闽政[1998]6号)规定,2000年下达了《关于下达第一批企业所得税政策性减免企业名单的通知》(税政二[2000]73号)和《关于下达第二批企业所得税政策性减免企业名单的通知》(闽地税政二[2000]95号)2个文件,并对高新区“区外企业”以及虽在高新开发区内但已超过免税期限的高新技术企业减免1999年度企业所得税6454万元。

二、有禁不止,2000年继续违规出台新的先征后返等减免税政策。辽宁、吉林、江苏、广东、福建、江西、山东等7个省的部分地区,2000年度共新出台先征后返等减免税政策29项,返还税收546万元。其中:广东省珠海市政府《关于鼓励在珠海市投资大型项目的若干规定》(珠府[2000]46号)、江苏省南通市委《中共南通市委、南通市人民政府关于进一步扩大利用外资的若干意见》(通委发[2000]9号)等文件,越权自行制定新的先征后返等减免税政策。江西省南昌市经济技术开发区管委会与南昌海尔工贸公司于2000年3月2日签订协议书,明确以“先征后奖励”的形式,对该公司缴纳的增值税,前两年按实际缴纳的增值税地方分成部分的80%奖励企业,第3年至第5年按企业实缴增值税地方分成部分的50%奖励企业。经查,南昌市经济技术开发区财政局2000年度向南昌海尔工贸公司返还当年增值税地方分成部分84.28万元。山东省济宁高新技术产业开发区财政部门根据本区制定的《关于鼓励内外客商投资合作的若干规定》(济高新管发[2000]48号),2000年共向高新技术项目和高新技术企业返税461万元。

对上述地区发生的违规问题,财政部已按照《通知》中关于“凡拒不纠正擅自保留的,中央将相应扣减对该地区的转移支付和专项补助,并追究有关人员的责任”的规定,对查出的违规金额在办理中央财政与部分省财政结算时作扣减处理;国家税务总局已按照《国务院关于加强依法治税严格税收管理权限的通知》(国发[1998]4号)中关于“凡未经批准擅自减免税收的,一经查出,除纳税人补缴税款外,还要追究当事人和主管领导的责任”的规定,对违规越权减免税收等问题逐项进行严肃查处,各有关地方人民政府对上述问题要彻底予以纠正,并将处理结果报告国务院。

各地区、各部门要从这些地区的违规事例中吸取教训,认真贯彻执行党中央、国务院的各项决定和政策,严格依法治税,坚决维护国家统一税政、集中税权的原则。任何地方和个人不得擅自批准缓税、免税或实施先征后返等变相减免税政策,对违规制定出台的先征后返等减免税政策要一律废止。各级人民政府要采取切实措施,彻底清理违规出台的先征后返等减免税政策,坚决杜绝此类事件再度发生。

推荐阅读

智能推荐

- 1 互联网平台企业的涉税信息报送新规速递暨对平台内经营者和个人的挑战与应对

- 2 互联网平台涉税信息报送规定来了!灵活用工行业或面临“洗牌”?

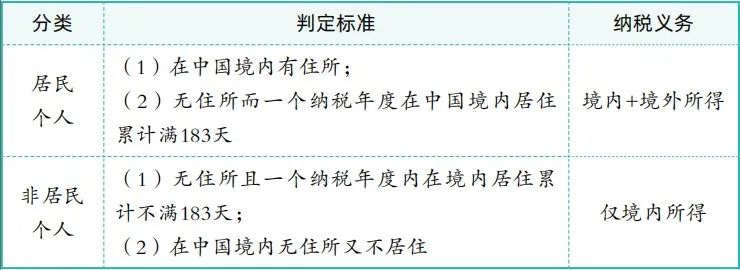

- 3 中国税务居民个人境外收入征税相关背景及政策要求

- 4 试评《互联网平台企业涉税信息报送规定》及配套公告

- 5 内地企业赴港投资:熟悉政策要点,做好税务管理

- 6 (2025)京0112民初12823号杜某某与北京某某置业有限公司房屋买卖合同纠纷一审民事判决书

- 7 (2024)最高法执复63号某某建工集团有限公司、西宁某某房地产开发有限公司建设工程合同纠纷、建设工程合同纠纷执行复议执行裁定书

- 8 (2024)最高法民申6606号某某国际有限公司、苏州某某股份有限公司等股权转让纠纷民事申请再审审查民事裁定书

- 9 (2021)鲁03行终52号张某某、国家税务总局淄博市税务局第二稽查局税务行政管理(税务)二审行政判决书

- 10 (2023)川1002执异225号国家税务总局某某局、某某商业银行某某分行借款合同纠纷执行异议执行裁定书