收藏

收藏

565

565 黑龙江、河南省人民政府,中国石油天然气集团公司,中国石油化工集团公司:

为缓解石油资源短缺,改善环境,促进农业发展,实施国民经济可持续发展的战略部署,贯彻落实国务院领导同志批示精神,现将《车用乙醇汽油使用试点方案》及《车用乙醇汽油使用试点工作实施细则》印发你们,请遵照执行。

车用乙醇汽油使用试点方案

一、试点的必要性

车用乙醇汽油的开发应用有利于促进农业发展、缓解石油资源短缺、改善大气环境,对国民经济的可持续发展具有重要的战略意义。车用乙醇汽油在国外虽然已成功推广使用,但在我国还是一项全新的工作。它涉及粮食供给、变性燃料乙醇生产、汽油调合组分油的生产、车用乙醇汽油的混配、储运、销售、安全管理等多个环节,业务涉及多个部门,是一项复杂的系统工程。使用试点工作是推广使用车用乙醇汽油总体规划中的一项重要的组成部分,在试点工作中,需明确责任,各司其责,通力配合,共同推进车用乙醇汽油使用试点工作的有序进行。

二、试点目的

通过车用乙醇汽油在局部范围内的使用,总结经验,发现并研究解决使用中遇到的问题,在此基础上,提出完整、科学、可靠的车用乙醇汽油使用试点运行总结报告,形成生产、储运、销售、使用车用乙醇汽油的成套技术措施和管理办法,为下一步推广应用和制定政策、法规提供依据。

三、组织领导

车用乙醇汽油使用试点工作由国家经贸委会同国家计委、财政部、公安部、税务总局、质检总局、环保总局、工商总局等有关部门统一组织领导,试点省、市成立以主要负责同志为组长,有关部门参加的车用乙醇汽油使用试点工作领导小组(以下简称领导小组),分别负责组织开展试点工作。领导小组办公室设在省、市有关职能部门。

四、试点范围及时间

河南省参加车用乙醇汽油使用试点的城市为郑州市、洛阳市、南阳市,黑龙江省参加车用乙醇汽油使用试点的城市为哈尔滨市、肇东市,共5个城市。试点周期为12个月,2003年6月30日前完成试点工作。试点启动的具体时间由各试点城市根据准备情况,报所在省领导小组批准后实施。

五、试点启动与管理

试点期间,为了保障试点工作的顺利进行,变性燃料乙醇和车用乙醇汽油的生产、供应实行指定经营。

河南省、黑龙江省及各试点城市有关部门在省、市试点工作领导小组的统一领导下,根据职能范围负责对试点各个环节进行监督管理。

试点启动前,各城市领导小组组织有关部门按有关要求,对参加试点的所有环节进行全面检查,符合要求的,由试点城市领导小组报省领导小组批准后启动试点,并报国家经贸委等有关部门备案。

六、试点期间的财政税收价格政策

(一)免征河南省天冠集团公司、黑龙江省金玉集团公司生产调配车用乙醇汽油用变性燃料乙醇5%的消费税。

(二)河南省天冠集团公司、黑龙江省金玉集团公司生产调配车用乙醇汽油用变性燃料乙醇的增值税实行先征后返。

(三)河南省天冠集团公司、黑龙江省金玉集团公司生产调配车用乙醇汽油用变性燃料乙醇所使用的陈化粮享受陈化粮补贴政策。

(四)车用乙醇汽油的销售价格按照《国家计委关于车用乙醇汽油定价原则的通知》(计价格[2001]1134号)的要求,执行与同标号普通汽油一致的价格。

(五)执行上述政策后,变性燃料乙醇生产和变性燃料乙醇在调配、销售过程中发生的亏损,由国家按保本微利的原则给予补贴。具体补贴方案由财政部商有关部门确定。

七、跟踪与总结

试点期间,试点城市领导小组要组织有关单位,按各自职能分工负责跟踪车用乙醇汽油生产、储运、供应、销售及使用情况,及时解决试点中出现的问题,重大情况及时报国家经贸委。试点结束后,由两省试点工作领导小组负责,分别起草各省车用乙醇汽油试点工作总结报告,于2003年7月底前报国家经贸委,并抄报各有关部门。国家经贸委将据此组织有关部门对车用乙醇汽油使用试点工作进行总结,并上报国务院。

车用乙醇汽油使用试点工作实施细则

为确保车用乙醇汽油试点工作有序进行,根据《车用乙醇汽油使用试点方案》,特制定《车用乙醇汽油使用试点工作实施细则》。

一、试点范围及方式

(一)河南省南阳市、黑龙江省肇东市先通过地方立法,实行封闭试点。两市城区范围内,除保留少数90号、93号车用汽油加油站,以供摩托车等特殊情况使用外,其余所有加油站由销售90号、93号车用汽油改为销售90号、93号车用乙醇汽油。

(二)郑州市、洛阳市、哈尔滨市三个城市的试点工作分两个阶段进行,第一阶段实行开放试点,三市各选定5个加油站,销售90号和93号车用乙醇汽油。主要向指定参加试点的车辆供应,同时向社会车辆销售。3-6个月后,根据试点情况,可进入第二阶段,先通过地方立法,实行封闭试点。在城区范围内,除保留少数90号、93号车用汽油加油站,以供摩托车等特殊情况使用外,其余所有加油站由销售90号、93号车用汽油改为销售90号、93号车用乙醇汽油。

二、产品供应

(一)河南省试点需要的变性燃料乙醇指定河南省天冠集团公司供应,车用乙醇汽油调合组分油指定中国石化集团公司(以下简称中石化)所属炼油厂供应,车用乙醇汽油指定由中石化车用乙醇汽油调配中心统一调配供应,其他单位一律不得从事车用乙醇汽油的混配及供应工作。

(二)黑龙江省试点需要的变性燃料乙醇指定黑龙江省金玉集团公司供应,车用乙醇汽油调合组分油指定中国石油天然气集团公司(以下简称中石油)所属炼油厂供应,车用乙醇汽油指定中石油车用乙醇汽油调配中心统一调配供应,其他单位一律不得从事车用乙醇汽油的混配及供应工作。

(三)中石化负责在郑州、洛阳和南阳三个城市各建一个车用乙醇汽油调配中心,负责上述三个城市车用乙醇汽油的混配和供应工作。

(四)中石油负责在哈尔滨和肇东两市各建一个车用乙醇汽油调配中心,负责上述二个城市车用乙醇汽油的混配和供应工作。

三、执行标准

(一)变性燃料乙醇的生产执行《变性燃料乙醇》国家标准(GB18350-2001)。

(二)车用乙醇汽油调合组分油的生产执行《车用乙醇汽油调合组分油》中石化企业标准(Q/SHR010-2001)。

(三)车用乙醇汽油的生产执行《车用乙醇汽油》国家标准(GB18351-2001)。

(四)车用乙醇汽油调配中心的建设执行《〈石油库设计规范〉车用乙醇汽油调合设施补充规定》中石化企业标准(SHQ003-2001)。

(五)参加车用乙醇汽油试点的加油站参照《〈汽车加油加气站设计规范〉车用乙醇汽油补充规定》中石化企业标准(SHQ002-2001)进行建设或改造。

(六)试点城市有条件的地方在储运过程和加油站建设和改造过程中,应注意采取油气回收措施或有关技术,避免油气泄露产生污染。

四、培训及服务

(一)试点前,各有关单位要做好调配中心和加油站工作人员的业务培训。

(二)各试点城市要指定汽车维修站,负责对试点过程中发生的车辆故障进行跟踪维修、保养,及时收集反馈试用过程中出现的问题。

(三)试点城市应在中石油、中石化的技术支持下,于试点前,组织有关单位对指定维修站维修人员进行培训,并对参加试点的车辆进行必要的检查和维护。

(四)中国石化石油化工科学研究院负责车用乙醇汽油试点工作中的技术指导、技术培训和技术咨询,研究解决相关技术问题,提供必要的技术服务。并负责制订印发试点期间有关单位需要记录、整理、上报的各项技术数据表格。

五、环境监测

试点城市要加强对车用乙醇汽油生产、储运、销售和使用环节中的环境影响的监督管理,组织有关环保监测机构对试点前后污染物的排放情况进行监测。中国环境监测总站负责污染物排放情况监测的技术指导、技术培训和技术咨询,研究解决相关技术问题,提供必要的技术服务。

(一)封闭试点的城市,要组织有关环保监测机构,设置专门采样点,监测试点前后城市道路两侧、加油站及调配中心附近的一氧化碳、碳氢化合物、氮氧化物、醛类、酮类等污染物排放情况及城市环境空气质量变化情况。

(二)试点城市应组织有关环保监测机构对各类使用乙醇汽油的汽车排放一氧化碳、碳氢化合物、氮氧化物、醛类、酮类等污染物的情况进行监测。

(三)试点城市对以上监测情况要及时总结,定期以书面材料报送省试点工作领导小组,并抄报国家经贸委等有关部门。

六、宣传

(一)各有关单位要大力宣传使用车用乙醇汽油的重要意义,介绍使用车用乙醇汽油的有关知识和注意事项,做好对汽车驾驶员的指导工作。

(二)宣传工作由省、市领导小组统一组织,新闻单位的宣传口径由各级领导小组办公室负责,科普宣传口径由中石油、中石化负责。

七、总结

(一)试点期间,郑州、南阳、洛阳、哈尔滨、肇东五个城市领导小组组织有关单位,按各自职能分工负责跟踪、车用乙醇汽油生产、储运、销售及使用过程中的情况,并总结经验,每二个月将书面材料报送省试点工作领导小组,抄报国家经贸委等有关部门,抄送中石化、中石油。

(二)两省试点结束后,由省试点工作领导小组负责做好本省车用乙醇汽油试点工作总结报告,上报国家经贸委等有关部门。

(三)试点工作全部完成后,由国家经贸委会同有关部门对车用乙醇汽油使用试点工作进行总结,并报国务院。

(四)试点工作结束后,在国务院全面推广使用车用乙醇汽油前,试点省、市可继续按试点方案执行。

河南、黑龙江两省及五个城市试点工作领导小组可根据试点方案、实施细则的要求,结合本省、市的实际情况,为保证试点工作的顺利进行,制定具体实施方案和相关配套政策,并抄报国家经贸委和有关部门。

推荐阅读

智能推荐

- 1 互联网平台企业的涉税信息报送新规速递暨对平台内经营者和个人的挑战与应对

- 2 互联网平台涉税信息报送规定来了!灵活用工行业或面临“洗牌”?

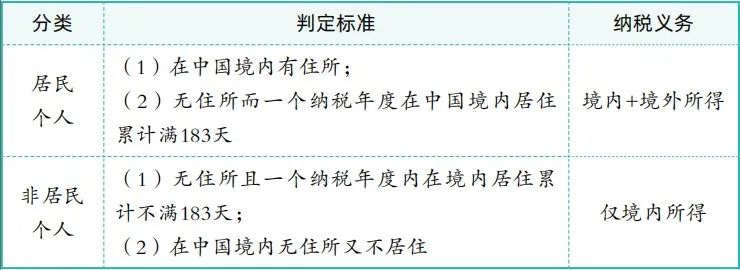

- 3 中国税务居民个人境外收入征税相关背景及政策要求

- 4 试评《互联网平台企业涉税信息报送规定》及配套公告

- 5 内地企业赴港投资:熟悉政策要点,做好税务管理

- 6 (2025)京0112民初12823号杜某某与北京某某置业有限公司房屋买卖合同纠纷一审民事判决书

- 7 (2024)最高法执复63号某某建工集团有限公司、西宁某某房地产开发有限公司建设工程合同纠纷、建设工程合同纠纷执行复议执行裁定书

- 8 (2024)最高法民申6606号某某国际有限公司、苏州某某股份有限公司等股权转让纠纷民事申请再审审查民事裁定书

- 9 (2021)鲁03行终52号张某某、国家税务总局淄博市税务局第二稽查局税务行政管理(税务)二审行政判决书

- 10 (2023)川1002执异225号国家税务总局某某局、某某商业银行某某分行借款合同纠纷执行异议执行裁定书