收藏

收藏

503

503 各省、自治区、直辖市和计划单列市国家税务局、地方税务局:

为适应信息化条件下的税收征管发展要求和实际工作需要,进一步规范税务执法行为,强化税收管理,提高税收征管的质量和效率,解决实际考核过程中存在的问题,结合各地对税收征管质量考核制度的意见和需求,国家税务总局对现行的《税收征管质量考核暂行办法》及其有关指标口径等作了适当的修订,现将修订后的《税收征管质量考核办法》印发给你们,并就有关事宜通知如下:

一、新办法启用时间

从2003年开始,各地在进行2002年及以后年度的税收征管质量考核工作和上报税收征管质量考核报表时,按照新的《税收征管质量考核办法》执行。原《税收征管质量考核暂行办法》(国税发[2000]151号)同时废止。

二、报表报送单位

税收征管质量考核报表由各省、自治区、直辖市和计划单列市国家税务局、地方税务局分别向总局征管司报送。报表内容涉及多处分管业务的,由征管处统一报送。

三、报表报送时间

税收征管质量考核报表在考核属期(半年度)终了后45日内报出。

四、报表规格及要求

税收征管质量考核报表统一为TAXBLE1.04版软件设定的规格,各单位不得擅自修改。

各地报送纸质报表时,可不报送分地区数据,只报各省合计数据,电子文档需按照软件的要求上报分地区数据和合计数据。同时报送简要的文字说明材料。

五、报表汇总和报送方式:

税收征管质量考核报表统一通过TAXBLE1.04版软件汇总生成,其中电子文档以CuteFTP文件的传输方式通过各省与总局的局域网上报,纸质文件以邮寄方式报送。总局考核各地上报时间以电子文档上报时间为准。

登录地址:总局通讯服务器130.9.1.1(输入用户名、密码进入)。

登录路径:总局通讯服务器d:/InetPub/ftproot/centre/征管司/征管报表及质量考核文件夹。

六、为加强总局与各地的信息交流,更加方便快捷地传递征管工作有关信息,今后,有关征管质量考核工作方面的通知、报表口径说明以及软件版本升级等内容,总局在正式发文的同时,将同步在总局与各地的局域网上(通讯服务器地址与目录同上)定期发布有关电子文档,各地征管部门应及时登录查阅,未能登录的单位要注意与当地信息中心取得联系,获得授权。

七、各级国家税务局和地方税务局要紧密配合,共同做好税收征管质量考核和报表报送工作,在规定的报送期间进行汇审、检查和评比,以保证征管质量考核的质量及报表数据的准确、真实。总局对各地报表报送情况将定期组织汇审、评比,并对汇审、评比结果进行通报。

八、各级税务机关要高度重视这项工作,切实加强领导,明确专人负责,通过抓好征管质量考核及其报表的统计、汇总和检查,全面加强征管基础建设,建立相关的责任制度和考核奖惩制度,促进税收征管工作水平的不断提高,为逐步建立现代税收征管指标考核体系奠定基础。

各地工作中出现的情况和问题,请及时报告国家税务总局(征收管理司)。

附件:

税收征管质量考核办法

第一章 总则

第一条 为有效检验和考核税收征管工作质量与效率,规范税务行政执法,促进执法意识、管理质量和干部素质的全面提高,切实强化税收征近,特制定本办法。

第二条 税收征管质量考核工作(以下简称考核)由各省、自治区、直辖市及计划单列市国家税务局、地方税务局组织实施,按照规范统一、分级管理、客观公正的原则进行逐级考核。国家税务总局定期对考核结果组织检查并进行通报。

第二章 考核指标

第三条 考核指标为登记率、申报率、入库率、滞纳金加收率、欠税增减率和处罚率。国家税务总局根据征管工作需要和征管信息化要求,适时调整考核指标。

第四条 登记率,指在考核期内实际办理税务登记户数与应办理税务登记户数的比例。主要用于衡量税务登记管理对漏管户的控制程度,以利强化税源控管,清理和减少漏管户。

第五条 申报率,指纳税人在法定申报期限内实际办理纳税申报的户次数与应办理纳税申报户次数之间的比例。主要用于衡量纳税人依法申报的遵从程度,以利改善服务措施,强化稽查力度,提高遵从水平。

第六条 入库率,指纳税人当期实际缴纳入库的税款与按期应缴纳入库税款之间的比例。分为当期申报应纳税款入库率、缓征税款入库率、查补税款入库率和违法处罚罚款入库率。主要用于衡量纳税人实际履行税款支付义务的程度,以利采取多种形式,确保税款及时、足额入库。

第七条 欠税增减率,指考核期期末欠税余额与期初欠税余额之间的比例。主要用于衡量清理欠税的程度,以利及时采取措施有针对性地开展清欠工作。

第八条 滞纳金加收率,指清理逾期未缴纳税款时加收并入库的滞纳金的户次(金额)与清理逾期未缴纳税款应加收滞纳金的户次(金额)之间的比例。主要用于衡量税务机关对逾期未缴税款加收滞纳金的执行到位程度以及滞纳金入库程度,以利严格按规定加收滞纳金并促进滞纳金及时足额入库。

第九条 处罚率,指税务机关对涉税案件实际受罚的户次(金额)与应处罚户次(金额)之间的比例。主要用于衡量税务机关对税收违法行为的惩罚程度,以利促进执法水平的不断提高,确立义务检查的威慑力。

处罚率按考核属期分处罚户次和处罚金额进行考核。

第三章 考核方法

第十条 登记率按企业及分支机构、个体工商户应办理税务登记户进行分类考核。对在考核期内无应办理税务登记户数的,采取抽查一条街道或一个自然村的登记情况进行考核。

第十一条 申报率、入库率按企业及分支机构、个体工商户应办理税务登记户,并分税种进行考核。

第十二条 根据新的税收征管法及其实施细则的有关规定,为便于操作,考核计算滞纳金加收率和处罚率时以2001年5月1日以后的欠税为期初欠税余额。

第十三条 税收征管质量考核属期为半年度,各地要在考核属期终了后45日内按照上述要求进行逐级考核,根据考核结果逐级填报年度考核统计表,并分别在当年的2月15日、8月15日之前报送国家税务总局(征收管理司),其中下半年上报数所应为全年数据。总局将在每年3月和9月根据各地上报的考核统计结果组织检查或抽查。

第十四条 考核达标的标准从经济状况、人员素质、管理水平和技术手段等因素考虑,为兼顾各地的差异性,实行弹性幅度标准。考核评分实行百分制,评定结果为“优秀”、“良好”、“一般”和“较差”4个等级。

第四章 附则

第十五条 税收征管质量考核工作由征管部门会同稽查、计划统计等有关部门进行。

第十六条 关于考核过程中涉及政策认定问题,应当严格按照国家税收法律、行政法规和规章执行。

第十七条 各省、自治区、直辖市和计划单列市国家税务局、地方税务局可以结合本地情况,依据本办法制定实施办法,细化考核指标,但不得减少本办法确定的指标数量,不得变更指标名称和口径。

第十八条 本办法自印发之日起施行。

推荐阅读

智能推荐

- 1 互联网平台企业的涉税信息报送新规速递暨对平台内经营者和个人的挑战与应对

- 2 互联网平台涉税信息报送规定来了!灵活用工行业或面临“洗牌”?

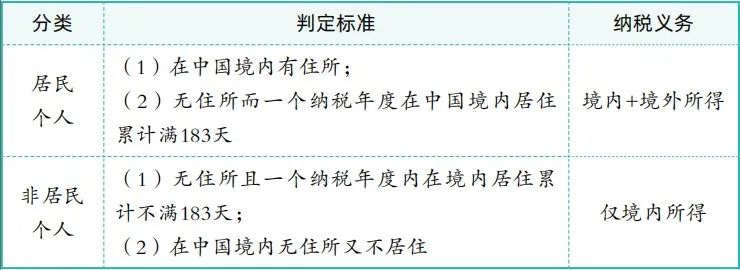

- 3 中国税务居民个人境外收入征税相关背景及政策要求

- 4 试评《互联网平台企业涉税信息报送规定》及配套公告

- 5 内地企业赴港投资:熟悉政策要点,做好税务管理

- 6 (2025)京0112民初12823号杜某某与北京某某置业有限公司房屋买卖合同纠纷一审民事判决书

- 7 (2024)最高法执复63号某某建工集团有限公司、西宁某某房地产开发有限公司建设工程合同纠纷、建设工程合同纠纷执行复议执行裁定书

- 8 (2024)最高法民申6606号某某国际有限公司、苏州某某股份有限公司等股权转让纠纷民事申请再审审查民事裁定书

- 9 (2021)鲁03行终52号张某某、国家税务总局淄博市税务局第二稽查局税务行政管理(税务)二审行政判决书

- 10 (2023)川1002执异225号国家税务总局某某局、某某商业银行某某分行借款合同纠纷执行异议执行裁定书