根据《关于加大支持科技创新税前扣除力度的公告》(财政部 税务总局 科技部公告2022年第28号)相关规定,明确现行适用研发费用税前加计扣除比例75%的企业,在2022年10月1日至2022年12月31日期间,税前加计扣除比例提高至100%。

2022年度企业所得税汇算清缴正在进行中,对适用该项政策的企业,两个注意点请查收↓

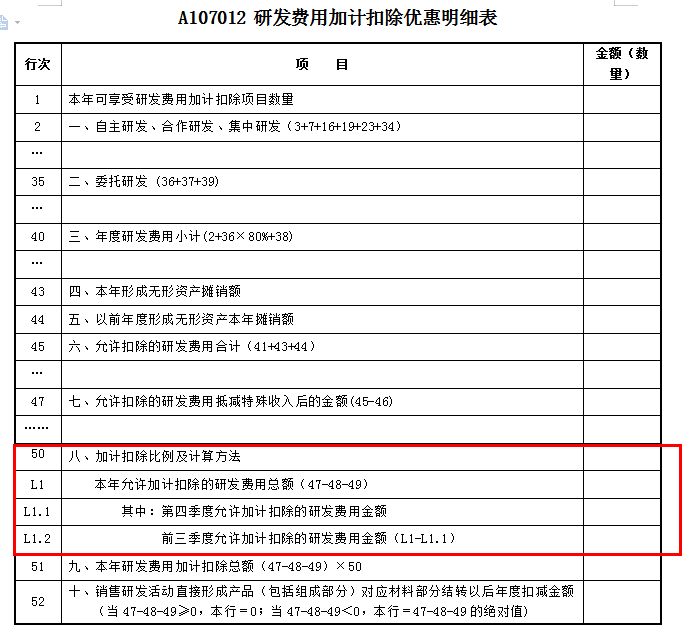

方法1——按实际发生数计算。

方法2——按比例法计算。即按全年实际发生的研发费用乘以2022年10月1日后的经营月份数占其2022年度实际经营月份数的比例计算。

某大型信息技术服务企业成立于2022年3月15日,2022年前三季度研发费用100万元,第四季度按规定计算的研发费用为50万元。

• 该公司按实际发生数计算:第四季度研发费用为50万元,则可按100%加计扣除的研发费用为50万元。

• 该公司按比例法计算:公司成立于2022年3月,2022年度经营月份从3月开始计算,全年经营月份数共计10个月,第四季度经营月份为3个月,则四季度可按100%加计扣除的研发费用(100+50)*(3/10)=45万元。

某水污染防治公司成立于2021年12月15日,2022年前三季度研发费用120万元,第四季度按规定计算的研发费用为30万元。

• 该公司按实际发生数计算:第四季度研发费用为30万元,则可按100%加计扣除的研发费用为30万元。

• 该公司按比例法计算:公司成立于2021年12月,2022年全年经营月份数共计12个月,第四季度经营月份为3个月,则四季度可按100%加计扣除的研发费用(120+30)*(3/12)=37.5万元。

该水污染防治公司全年加计扣除额:(150-37.5)*75%+37.5*100%=121.875万元。

划重点:具体选择哪一种方法计算第四季度可以按100%加计扣除的研发费用,企业可以根据自身情况合理选择。

对于2022年第四季度发生的研发费用,可在办理2022年度企业所得税汇算清缴时享受。

注意:

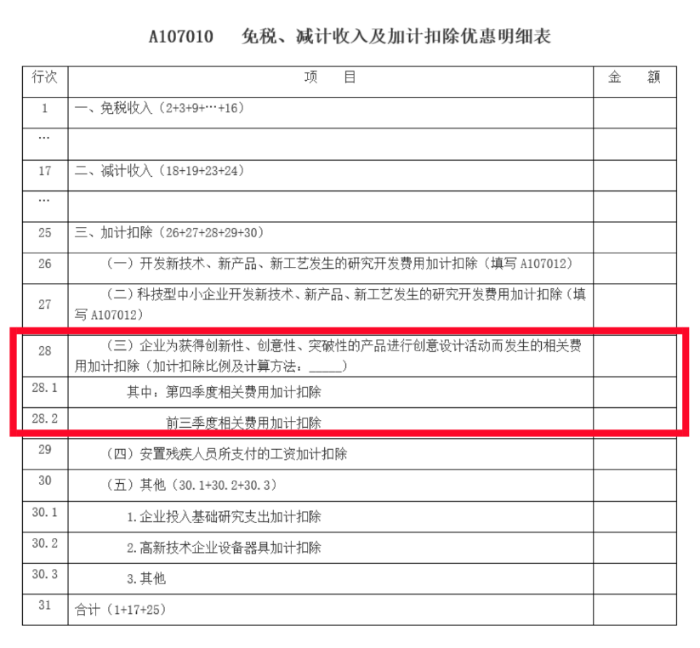

2022年度《免税、减计收入及加计扣除优惠明细表》(A107010)、《研发费用加计扣除优惠明细表》(A107012)有所修订,企业根据实际发生的研发活动情况类型分别填列。