收藏

收藏

1168

1168 在现实的生产经营中,公司偶尔也会发生转售水电、出租房屋、销售易物易物等等事项,这个时候,好多财务人员担心,由于公司经营范围没有水电销售,没有出租和销售货物范围,发票能开出吗,如果能开出了是不是属于虚开?

为解决这一问题,首先来明确经营范围是由哪个部门负责。

经营范围是指企业可以从事的生产经营与服务项目,是进行公司注册申请时的必填项。这些是企业设立时,在工商部门必须填写的事项。

其次再来看一下,发票的管理和开具范围的相关规定,《中华人民共和国发票管理办法》

第三条 本办法所称发票,是指在购销商品、提供或者接受服务以及从事其他经营活动中,开具、收取的收付款凭证。

第四条 国务院税务主管部门统一负责全国的发票管理工作。省、自治区、直辖市国家税务局和地方税务局(以下统称省、自治区、直辖市税务机关)依据各自的职责,共同做好本行政区域内的发票管理工作。

由此可见,发票管理是税务机关,并不是工商部门,所以,发票的开具要在发生了应税范围内的行为才可以(12种不征税项目除外)。经营范围和应税范围,两者存在不符合也属于正常。之所以发生超范围经营收入时,被发票开具问题困扰,也就是将这两个不同部门职能混为一谈。税务机关对此也没有以经营范围作为限制开具发票的规定。 早在2011年01月17日有人在国家税务总局网站上提问:

我公司是生产型一般纳税人企业,最近准备加工一批手推车,原料由对方自备,公司只收取加工费,但公司营业执照经营范围中并没有受托加工这项内容。请问,公司如果从事该业务,可不可以开具有加工费内容的增值税专用发票?

国家税务总局纳税服务司答复:根据《增值税暂行条例》第一条规定,在中华人民共和国境内销售货物或者提供加工、修理修配劳务以及进口货物的单位和个人,为增值税的纳税人,应当依照本条例缴纳增值税。另外,根据《发票管理办法实施细则》规定,单位和个人在开具发票时,必须做到按号码顺序填开,填写项目齐全,内容真实,字迹清楚,全部联次一次复写、打印,内容完全一致,并在发票联和抵扣联加盖单位财务印章或者发票专用章。因此,上述公司收取的加工费在填开增值税专用发票“货物或应税劳务名称”一项时,应与实际交易相符,可以开具为加工费,并依法缴纳增值税。

如果公司长期从事该项业务,且经营范围中没有这一项,属于超范围经营,建议公司的相关人员及时到工商局去办理增项业务(变更经营范围),然后办理税务登记证的变更手续。

营改增后,2016年5月6日国家税务总局政策解答政策组发言材料中对提出的“一般纳税人发生超出税务登记范围业务,是自开发票还是由税务机关代开发票?”的疑问,答复是“一般纳税人一律自开增值税发票。

为此,除了在国家税务总局层面,各地税务机关对此也有一些执行口径的解答。如内蒙古自治区国家税务局营改增期间增值税发票相关问题解答:

四、增值税发票的开具范围

纳税人的经营业务日趋多元化,在主营范围以外也会发生其他属于增值税应税范围的经营活动。所以纳税人自行开具增值税发票或向税务机关申请代开增值税发票时,不受其营业执照中的营业范围限制,只要发生真实的应税业务均可开具增值税发票。

国家税务总局上海市税务局12366热点问题(2018年第19期)

一、纳税人发生的应税行为超出营业执照上的经营范围,是否可以开具发票?

答:除国家明令禁止外,根据《国务院关于修改

以上,从政策法规判断到税务总局答复和各地执法口径,对超出经营范围的业务开具发票事项,都给出了一致性结论,发生应税行为,发票可以开,不属于虚开,也不受限于执照上的经营范围。

我要补充

我要补充

0

0

推荐阅读

智能推荐

- 1 国有企业高管劳动关系之认定要点

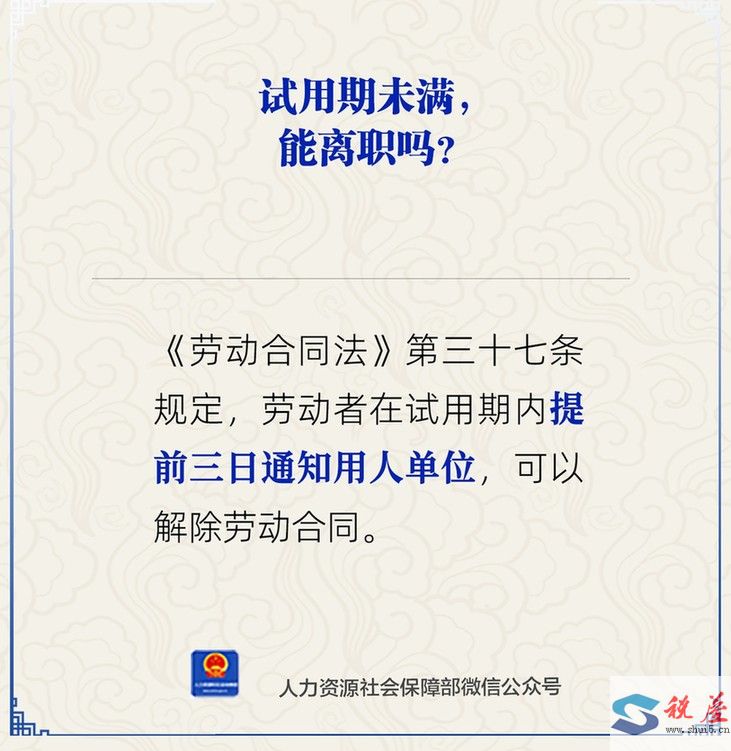

- 2 试用期未满,劳动者可以申请离职吗?

- 3 企业购置专用设备,如何填写预缴申报表?

- 4 有“资金回流”一定存在税务风险?

- 5 外汇结算便利化47号文:外汇局深化改革,助力中国企业全球化布局

- 6 (2024)最高法行再27号广东省兴宁某某工程有限公司与国家税务总局梅州市税务局第二稽查局其他再审审查行政判决书

- 7 (2024)豫1702刑初808号梅某睿128一审刑事判决书

- 8 (2025)粤0604刑初292号吴某某、吴某某等虚开增值税专用发票、用于骗取出口退税、抵扣税款发票罪一审判决书

- 9 (2025)黑0111刑初39号赵某虚开增值税专用发票、用于骗取出口退税、抵扣税款发票罪一审刑事判决书

- 10 (2025)豫1423刑初67号崔某;曾某虚开增值税专用发票、用于骗取出口退税、抵扣税款发票罪一审刑事判决书