收藏

收藏

20

20 2025年10月28日,国家外汇管理局发布了《关于进一步便利外汇资金结算 支持外贸稳定发展的通知》(汇发[2025]47号)。该通知强调,通过优化政策,进一步支持外贸企业简化外汇结算手续,降低交易成本,推动外贸稳定发展。此举不仅有助于提升外汇管理的服务水平,也为市场主体提供更加高效、便捷的跨境贸易解决方案。

政策速览

1.扩大跨境贸易高水平开放试点地区范围

2.拓宽跨境贸易高水平开放试点轧差净额结算业务种类

3.简化优质跨国公司经常项目资金集中收付和轧差净额结算手续

4.便利优质企业涉外员工薪酬用汇

5.鼓励将更多贸易新业态主体纳入便利化政策范畴

6.优化外贸综合服务企业外汇资金结算

7.放宽服务贸易代垫业务管理

8.便利承包工程企业境外资金集中管理

9.完善经常项目特殊外汇业务处置机制

三大深化方向

中国央行副行长、国家外汇管理局局长朱鹤新表示,将持续深化外汇改革开放,构建“更加便利、更加开放、更加安全、更加智慧”的外汇管理机制,并守住系统性风险底线。具体看有三方面工作,一是完善“越诚信越便利”的外汇政策体系,二是推动外汇领域高水平制度型开放,三是提高开放条件下外汇监管和风险防控能力。

1. 完善诚信导向的外汇政策

国家外汇管理局将鼓励和支持那些诚信经营、合法合规的企业,给予它们更大的外汇便利。具体来说,对于有良好信用记录和合规运营的企业,外汇管理政策会变得更加宽松,帮助企业更高效地进行外汇结算和资金调度。

2.推动外汇领域高水平开放

国家将进一步加强外汇领域的开放,采取更加灵活和开放的政策,允许更多外资流入和本地企业更自由地参与国际市场。通过制度性改革,外汇市场将更加开放,不仅仅是对资金流动的宽松管理,也包括对国际资本的吸引和管理的完善。

相关阅读:“十五五”高水平对外开放战略深意与中国企业破局之道

3. 提升外汇监管与风险防控能力

随着外汇政策的开放,国家也要增强对外汇市场的监管和风险控制能力。虽然放宽了外汇管制,但对于外汇市场的监管会更加精准和有针对性,确保在开放的同时能够有效防范外汇波动带来的金融风险。

具体措施分析

1. 扩大外汇政策便利化范围

国家外汇管理局决定进一步扩大跨境贸易高水平开放试点的覆盖范围,涵盖更多符合条件的地区。这些地区的企业,如果满足实际需求并且经营合规,将能够享受更加灵活的外汇政策,简化外汇结算流程。这不仅能推动贸易的便利化,还能降低企业的资金结算成本。

另外,扩大了试点企业在经常项下资金轧差净额结算业务的范围。今后,货款与运输、仓储、维修、赔偿等相关费用可以通过轧差结算,这对于外贸企业来说,不仅能简化外汇交易流程,还能降低结算时的资金成本,提升资金使用效率。

2.支持新兴贸易模式和创新业务

为了促进外贸新业态的发展,政策鼓励银行将更多创新型企业纳入便利化的外汇结算体系。尤其是跨境电商平台和外贸综合服务企业,银行将基于这些平台的推荐,将中小型企业纳入“优质企业”名单,给予它们更高效的外汇结算支持。

此外,政策还推动银行改变传统的审单方式,通过电子化和自动化流程,依靠外贸综合服务企业提供的电子交易信息(如订单和物流数据),自动批量处理收付汇业务。这一措施将大大减少人工审核的时间,提高交易效率,帮助新兴的外贸企业顺利开展国际贸易。

3. 提高服务贸易企业资金使用效率

为了帮助服务贸易企业更好地管理跨境资金,政策进一步放宽了代垫服务相关费用的管理。银行现在可以为境内企业与境外交易方之间的货物运输、仓储、维修等费用代收代付提供便利。这一举措可以简化企业在跨境交易中的资金流转,提升资金管理效率,降低企业的运营成本。

此外,政策还支持承包工程企业将海外项目资金进行集中调配管理,尤其是在跨国、跨地区的工程项目中,能够更有效地利用“沉淀”资金。这一措施有助于承包工程企业在全球范围内优化资金流动,降低财务成本,同时也助力“一带一路”高质量发展,推动国际合作。

对于出海企业的意义

1. 资金流动便利

政策优化进一步简化了跨境贸易中的外汇结算程序,尤其是在资金结算费用和结算流程方面的改善。出海企业能够更加高效地管理资金流动,尤其是在跨境贸易和投资时减少中间环节,降低汇率波动带来的风险。

2.财务成本优化

政策放宽了服务贸易的代垫业务管理,允许企业在跨境交易中更加便捷地处理货物运输、仓储等相关费用。这一举措有效减少了传统外汇结算模式下的额外财务成本,降低了资金流转中的中介费用。

3. 合规性增强

随着外汇政策的放宽,国家在加强监管与风险防控方面做出了相应的提升。政策强调“实质重于形式”,确保企业在享受便利化政策的同时,也严格遵循外汇管理规定。这不仅保障了出海企业的资金安全,还降低了因合规问题引发的法律风险。

小结

此次外汇政策的调整,紧扣“十五五”规划提出的扩大对外开放目标,为中国企业在全球化竞争中提供了更为有力的支持。通过深化外汇管理改革,尤其是便利化跨境贸易结算,政策不仅简化了外贸企业的资金流转流程,还降低了运营成本,提升了整体资金使用效率。强化的合规监管和风险防控机制,也为市场提供了更稳定的预期。此举体现了中国在开放中优化外汇管理体系的决心,必将推动外贸和实体经济的高质量发展。

我要补充

我要补充

0

0

推荐阅读

智能推荐

- 1 国有企业高管劳动关系之认定要点

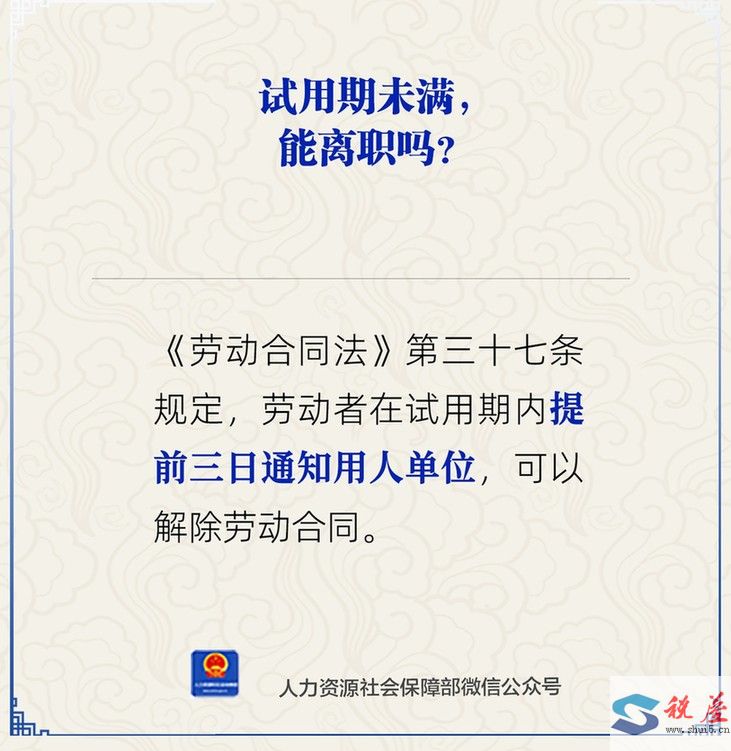

- 2 试用期未满,劳动者可以申请离职吗?

- 3 企业购置专用设备,如何填写预缴申报表?

- 4 有“资金回流”一定存在税务风险?

- 5 37号文全解:办理原因、适用对象及实操要点解析

- 6 (2024)最高法行再27号广东省兴宁某某工程有限公司与国家税务总局梅州市税务局第二稽查局其他再审审查行政判决书

- 7 (2024)豫1702刑初808号梅某睿128一审刑事判决书

- 8 (2025)粤0604刑初292号吴某某、吴某某等虚开增值税专用发票、用于骗取出口退税、抵扣税款发票罪一审判决书

- 9 (2025)黑0111刑初39号赵某虚开增值税专用发票、用于骗取出口退税、抵扣税款发票罪一审刑事判决书

- 10 (2025)豫1423刑初67号崔某;曾某虚开增值税专用发票、用于骗取出口退税、抵扣税款发票罪一审刑事判决书