收藏

收藏

3869

3869 随着我国劳动用工形态日益多元,平台用工、灵活用工等新型模式不断涌现,劳动争议案件的复杂性与争议性持续攀升。2025年9月1日起施行的《关于审理劳动争议案件适用法律问题的解释(二)》(下称《解释(二)》),是继2021年《最高人民法院关于审理劳动争议案件适用法律问题的解释(一)》后,最高人民法院针对劳动用工领域新型争议的又一重磅回应。该解释聚焦转包、分包用工主体责任、混同用工主体认定、涉外劳动关系、未签订合同法律责任、劳动合同中的服务期与竞业限制条款、劳动合同解除和终止、放弃社保约定或承诺的效力、仲裁时效抗辩的期间等实务痛点,不仅统一了司法裁判尺度,更对企业用工合规与律师代理策略提出新挑战。本文以条文解读为基点,深入解析《解释(二)》中用工主体责任、混同用工及劳动合同续订等内容,对用人单位提出可落地的实务建议,进而规避用工风险。

一、用工主体责任:从形式审查到实质穿透

(一)条文内容

《关于审理劳动争议案件适用法律问题的解释(二)》

第一条 具备合法经营资格的承包人将承包业务转包或者分包给不具备合法经营资格的组织或者个人,该组织或者个人招用的劳动者请求确认承包人为承担用工主体责任单位,承担支付劳动报酬、认定工伤后的工伤保险待遇等责任的,人民法院依法予以支持。

第二条 不具备合法经营资格的组织或者个人挂靠具备合法经营资格的单位对外经营,该组织或者个人招用的劳动者请求确认被挂靠单位为承担用工主体责任单位,承担支付劳动报酬、认定工伤后的工伤保险待遇等责任的,人民法院依法予以支持。

(二)条文解读:转包分包、挂靠用工的连带责任规则

1. 用工主体

《解释(二)》第一条、第二条明确,具备合法经营资格的单位将业务转包、分包或允许挂靠给不具备资质的单位或个人,当后者招用的劳动者主张权利时,承包单位或挂靠单位需承担用工主体责任。

对于分包而言,只有承包人违法转包或者分包给“不具备合法经营资格”的组织或者个人时,劳动者才可以主张由承包人承担用工主体责任。若承包人依法转包或分包给具备合法经营资格的主体,承包人不具有过错,劳动者则无法向承包人主张承担用工主体责任。实务中,建工领域无资质主体雇佣劳动者施工的情形屡见不鲜,为避免承担责任,承包方违法转包、分包亦是常有之事。《解释(二)》的此项规定,郑重提醒承包人应当审慎审查分包人是否具有相关资质,资质等级是否符合要求等。

对于挂靠而言,《建筑工程施工发包与承包违法行为认定查处管理办法》第九条规定,挂靠是指单位或个人以其他有资质的施工单位的名义承揽工程的行为,承揽工程包括参与投标、订立合同、办理有关施工手续、从事施工等活动。第十条则规定了挂靠的相应情形,其中提到了“借用”,最高人民法院在制订《最高人民法院关于审理建设工程施工合同纠纷案件适用法律问题的解释》时的表述亦为“借用”,即没有资质的实际施工人借用有资质的建筑施工企业名义从事施工,故实务中“挂靠”与“借用”常为同一概念。而被挂靠单位往往以其并非实际用人单位、与劳动者无劳动关系为由推卸责任。《解释(二)》则明确打破了被挂靠人的幻想,若被不具备合法经营资格的组织或者个人挂靠,其则须承担用工主体责任。

2. 责任内容

《解释(二)》第一、二条明确规定,承包人或被挂靠单位承担用工主体责任,具体内容包括支付劳动报酬、认定工伤后的工伤保险待遇等责任。其实,该内容并非为新规定,早在2014年《最高人民法院关于审理工伤保险行政案件若干问题的规定》(法释[2014]9号)便作出了类似规定。该规定第三条第一款第四项规定,用工单位违反法律、法规规定将承包业务转包给不具备用工主体资格的组织或者自然人,该组织或者自然人聘用的职工从事承包业务时因工伤亡的,用工单位为承担工伤保险责任的单位;第三条第一款第五项规定,个人挂靠其他单位对外经营,其聘用的人员因工伤亡的,被挂靠单位为承担工伤保险责任的单位。由此可知,《解释(二)》将承包人或被挂靠单位作为用工主体承担责任,突破传统劳动关系认定要件(如人格从属性、经济从属性),直接以用工形式关联性判定责任,体现了司法从形式审查到实质穿透的跨越。

此外,《解释(二)》第一、二条中暗含了举证责任倒置,承包人或被挂靠单位若须证明自己无过错,则需自证已尽资质审查义务,否则推定存在过错。

(三)用人单位的实务防控建议

1. 严格承包方资质审查

承包单位应制定转包、分包/挂靠方准入标准、准入审查清单,要求转包、分包/挂靠方商提供营业执照、行业资质证明(如建筑业需提供施工资质证书)、安全生产许可证等文件,并定期更新备案。

2. 实质审查

除形式资质外,需核查转包、分包/挂靠方的实际经营能力、社保缴纳记录、过往用工合规性(如是否存在欠薪、工伤争议记录)。

3. 规范合同条款设计

可在协议中设置“用工责任条款”,约定“实际用工风险由转包、分包/挂靠方承担”;并设置追偿条款,约定若因转包、分包、挂靠方违法用工被劳动者索赔,转包、分包/挂靠方需承担连带赔偿责任,并预扣履约保证金作为风险准备金。但需注意此类条款不得对抗劳动者合法权益。

4. 用工隔离与监督

承包人/被挂靠方不得直接参与转包、分包/挂靠方员工的考勤、薪酬发放或工作指令下达,避免被认定为实际用工主体。

5. 动态管理机制

定期核查合作方资质,避免资质过期或降级引发的用工风险。定期合规巡检,抽查转包、分包/挂靠方的工资支付凭证、社保缴纳记录及劳动合同签署情况,发现违规立即终止合作。

二、混同用工主体认定:关联企业的责任边界重构

(一)条文内容

《关于审理劳动争议案件适用法律问题的解释(二)》

第三条 劳动者被多个存在关联关系的单位交替或者同时用工,其请求确认劳动关系的,人民法院按照下列情形分别处理:

(一)已订立书面劳动合同,劳动者请求按照劳动合同确认劳动关系的,人民法院依法予以支持;

(二)未订立书面劳动合同的,根据用工管理行为,综合考虑工作时间、工作内容、劳动报酬支付、社会保险费缴纳等因素确认劳动关系。

劳动者请求符合前款第二项规定情形的关联单位共同承担支付劳动报酬、福利待遇等责任的,人民法院依法予以支持,但关联单位之间依法对劳动者的劳动报酬、福利待遇等作出约定且经劳动者同意的除外。

(二)条文解读:书面合同优先于综合判断原则

《解释(二)》第三条明确了关联用工情形下确认劳动关系的依据,其中包含了以下几层含义:第一,用人单位为多个存在关联关系的单位;第二,劳动者交替或同时为多个用人单位提供劳动;第三,劳动者请求确认劳动关系的,以签订的书面劳动合同优先,无书面劳动合同的,综合考虑多种因素确认;第四,劳动者可以请求关联单位共同承担支付劳动报酬、福利待遇等责任,除关联单位之间作出约定且经劳动者同意的除外。这种情形通常也被称为关联企业混同用工。

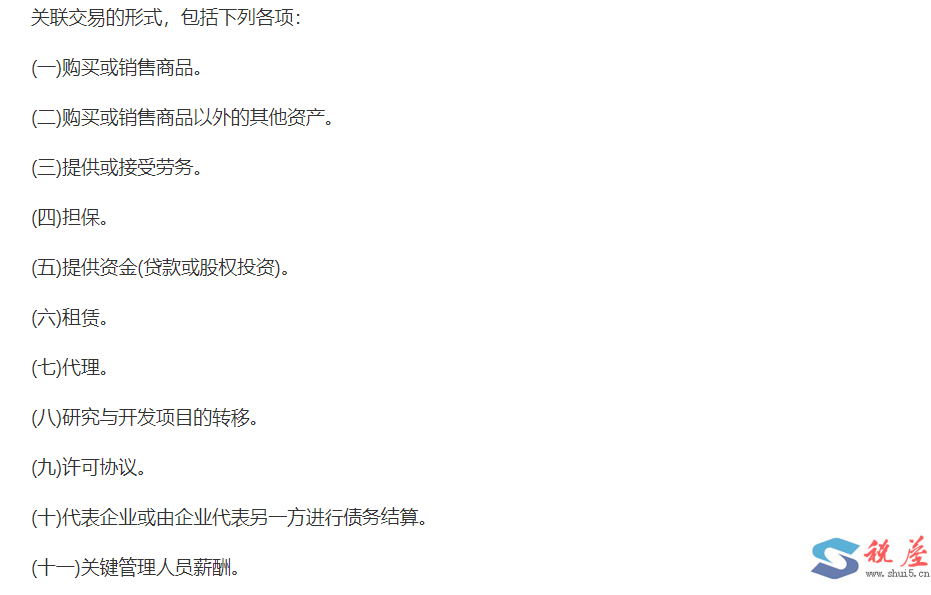

1. 关联关系的定义

《公司法》第二百六十五条规定,关联关系,是指公司控股股东、实际控制人、董事、监事、高级管理人员与其直接或者间接控制的企业之间的关系,以及可能导致公司利益转移的其他关系。但是,国家控股的企业之间不仅因为同受国家控股而具有关联关系。其认定标准应当从以下几个因素考量:

(1)控制标准

公司控股股东、实际控制人、董事、监事、高级管理人员与其直接或间接控制的企业之间存在关联关系。控制包括直接控制、间接控制或共同控制,例如通过股权、协议等方式实现对企业的财务和经营决策的主导权。

(2)可能导致公司利益转移标准

即使不存在直接控制关系,若存在可能导致公司利益转移的其他关系,也构成关联关系。例如:公司董事、监事、高级管理人员同时在其他公司任职;参与公司的政策制定;互相交换管理人员;依赖另一公司的技术资料等。

(3)特殊情形排除

国家控股的企业之间,仅因同受国家控股不构成关联关系,除非存在其他导致利益转移的因素。

(4)其他关联关系的认定

包括合营企业、联营企业之间的关系;主要投资者个人、关键管理人员或其关系密切的家庭成员与公司之间的关系;受主要投资者个人、关键管理人员或其关系密切的家庭成员直接控制的其他企业和公司之间的关系。

实践中,判断关联关系还可综合考虑企业之间的股权结构(比如是否存在股权交叉)、人员任职(比如实际控制人是否为同一人)、业务往来(比如业务是否混同)、管理模式(比如财务、管理人员、管理制度、办公地址是否同一等)等因素,以确定是否存在利益转移的可能性。

2. 劳动关系的归属

《解释(二)》明确规定了书面劳动合同优先原则,即劳动者与其中一方用人单位已订立书面劳动合同的,劳动者有权请求按照劳动合同确认与该用人单位之间的劳动关系;未订立书面合同的,需穿透形式审查实质用工关系,综合考量工作时间(比如考勤)、工作内容(比如工作安排)、劳动报酬支付(比如工资支付银行流水)、社会保险费缴纳(比如参保缴费凭证)等因素确认劳动关系。本条规定旨在尊重双方合意为先,避免劳动关系认定因关联用工而复杂化。

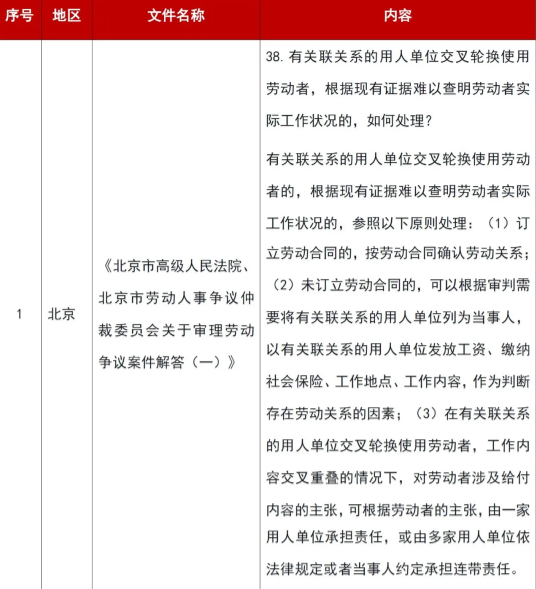

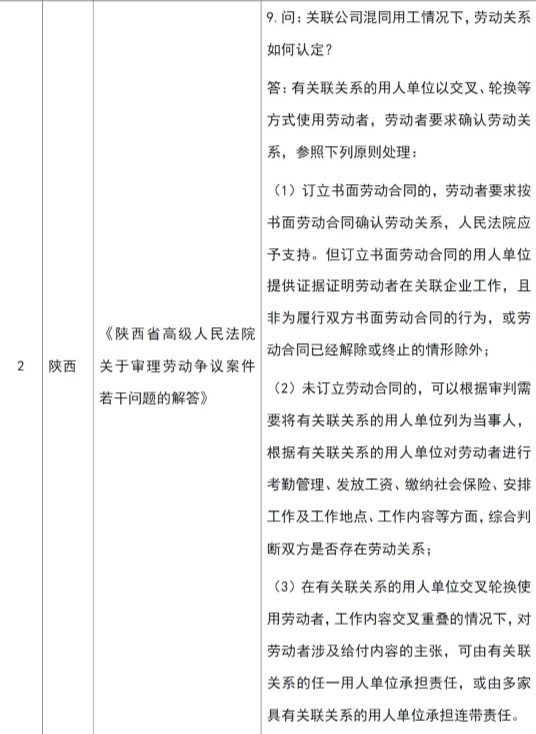

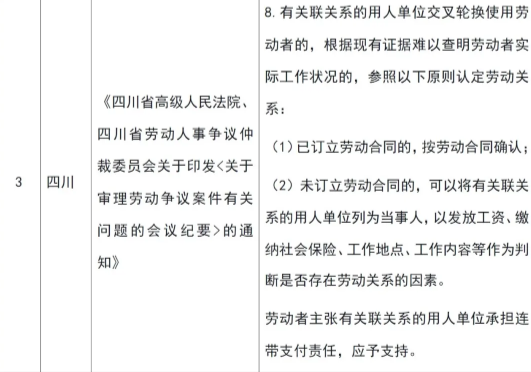

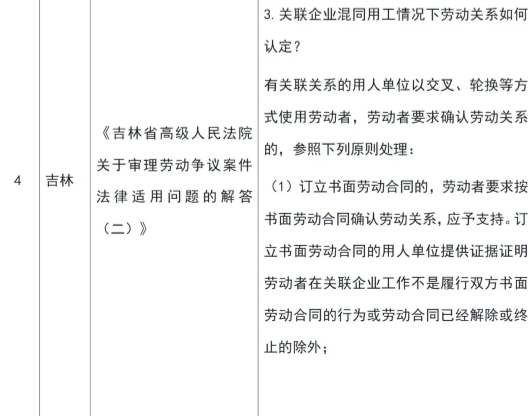

其实,在《解释(二)》发布之前,司法实务中多个地方也遵循此规则处理混同用工下劳动关系确认问题,笔者汇总了具有典型意义的可供参考。

我要补充

我要补充

0

0

推荐阅读

智能推荐

- 1 现金流量表:穿透利润迷雾,看清经营真相

- 2 公司关联交易的合规要点—基于公司法与税法

- 3 明晰破产实操指引,优化市场营商环境:《企业破产程序中若干税费征管事项的公告》解读

- 4 异地施工预缴增值税的几大易错点及操作指引

- 5 从税务角度看公司法——债权出资

- 6 (2025)辽行再19号河北港口某有限公司;国家税务总局大连市税务局不予受理行政复议申请决定再审行政判决书

- 7 (2024)鲁15刑终257号孔某峰虚开发票、虚开增值税专用发票等二审刑事判决书

- 8 (2025)宁04刑终81号 隋某;郭某虚开增值税专用发票、用于骗取出口退税、抵扣税款发票罪刑事二审刑事裁定书

- 9 (2024)黔民终357号 欧某、张某康与张某霞、付某均委托合同纠纷二审民事判决书

- 10 (2024)最高法行再27号广东省兴宁某某工程有限公司与国家税务总局梅州市税务局第二稽查局其他再审审查行政判决书