收藏

收藏

1637

1637 在税务稽查实践中,一般纳税人因账外经营、隐瞒收入等行为被认定为偷税时,“补税金额”与“罚款基数”的计算差异,往往成为企业财税处理的争议焦点。尤其是增值税涉及销项、进项的复杂抵扣逻辑,一旦处理不当,不仅会导致企业多缴罚款,更可能引发后续税务风险。本文结合两起典型案例,从政策依据、实务处理到风险提示,拆解这一核心财税问题。

一、案例透视:补税与罚款“差额”背后的关键逻辑

税务稽查中,补税金额通常基于企业实际少缴的税款总额计算,但偷税罚款基数却需严格依据“偷税数额”认定——这一差异在增值税领域体现得尤为明显,两起案例的处理结果直接印证了这一点。

案例一:X公司(民营加油站)——进项未还原导致罚款基数“缩水”

该企业因隐瞒成品油销售收入被查,税务机关核查后确认:企业需追缴的税款总额为128万元(含增值税、附加税费等),但最终认定的“偷税数额”仅24.8万元,并按此基数处以半倍罚款12.4万元。核心原因在于,根据增值税偷税认定规则,企业账外经营的偷税数额需按“账外经营销项税额 - 对应已销货物进项税额”计算——该案中,扣除账外业务实际对应的进项税后,增值税偷税部分仅22万元,罚款基数随之大幅降低,而非按追缴税款总额计算。

案例二:赵万清案——补开进项发票对偷税数额的影响

该案中,企业最初被查实少缴增值税974万元,但若直接按此数额罚款,企业将面临高额处罚。后续企业补充提供了与账外经营业务匹配的进项税发票,税务机关重新核算后,按“销项税额 - 补开进项税额”的逻辑,将偷税数额调整为855万元,并以此为基数处以30%罚款(260万元)。这一处理既遵循了增值税“销项减进项”的核心抵扣原则,也体现了偷税数额认定的精准性——补开的合规进项发票,可直接冲减偷税基数,但不得重复用于当期抵扣。

二、政策依据:66号文如何界定增值税偷税数额?

两起案例的处理均直接引用《国家税务总局关于增值税一般纳税人发生偷税行为如何确定偷税数额和补税罚款的通知》(国税发[1998]66号,以下简称“66号文”),该文件明确了一般纳税人账外经营偷税数额的计算核心:账外经营的偷税数额 = 账外经营部分的销项税额 - 该部分已销货物对应的进项税额。

这一规则与税务机关“常规认定”存在明显差异:实践中,部分税务机关会以“当期已勾选抵扣进项税仅能对应当期业务”为由,将企业账外经营的销项税额全额计入偷税数额(即不扣除对应进项)——如部分案例中,税务机关对2021年账外业务的增值税计算,直接按销项全额核定应纳税额,未还原当时业务对应的进项税。但根据66号文,只要企业能提供证据证明进项税与账外经营业务直接相关,即可在计算偷税数额时扣除,实现“业务期间还原”,从而降低罚款基数。

需要注意的是,66号文的适用有严格前提:企业需提供合规的进项税凭证(如真实采购的增值税专用发票),且凭证需与账外经营的货物数量、金额匹配——虚开的进项发票不仅无法冲减偷税基数,还会触发“虚开增值税专用发票”的刑事风险,得不偿失。

三、实务处理:补税与罚款的“分轨”操作要点

结合政策与案例,企业在面临类似税务稽查时,需把握“补税按实际少缴、罚款按偷税数额”的分轨处理原则,核心操作要点有三:

1. 进项税的“期间还原”处理

补税时,若企业在稽查阶段补开了账外业务对应的进项发票,需向税务机关申请将该部分进项税“还原”至业务发生当期——即补税金额按“当期销项 - 还原后进项”计算,而非按当期已勾选进项计算;同时需明确:补开的发票不得用于当期抵扣(避免重复抵扣),仅作为冲减历史偷税数额的依据。

2. 补税与罚款的基数区分

补税基数是企业“实际少缴的全部税款”(含增值税、附加税费等),需按税务机关核定的期间应纳税额全额补缴;而罚款基数严格限定为“66号文计算的偷税数额”(仅增值税部分,且扣除对应进项)——企业需在稽查沟通中主动提供进项凭证,明确两者差异,避免按补税总额缴纳罚款。

3. 风险边界:“减罚”而非“逃税”

合理利用66号文规则,通过补充合规进项凭证减少罚款基数,属于“合法减罚”;但需杜绝两种错误操作:一是为“凑进项”虚开发票(将面临罚款+刑事责任);二是通过“不开票”隐瞒收入却不保留进项凭证(导致无法扣除进项,反而增加偷税数额)——合规的进项管理,才是降低罚款风险的核心。

四、财税启示:企业需建立“进项-销项”匹配的全流程管理

两起案例的核心启示在于:增值税的“销项-进项”抵扣逻辑,不仅适用于日常申报,更贯穿于税务稽查的偷税认定中。对一般纳税人而言,需跳出“只管销项开票、不管进项留存”的误区,建立两项关键管理机制:

一是业务与票据的匹配管理:无论收入是否开票(如零售、零星业务),均需留存采购环节的进项税凭证,并标注对应业务流水,确保账外业务(若发生)能提供进项匹配证据;

二是稽查应对的政策适用意识:被查时需主动援引66号文,向税务机关说明进项税与账外业务的关联性,避免因政策理解偏差多缴罚款。

总之,增值税偷税的补税与罚款计算,本质是“政策精准性”与“实务证据链”的结合——企业唯有吃透规则、管好凭证,才能在税务稽查中最大程度降低合规风险。

我要补充

我要补充

0

0

推荐阅读

智能推荐

- 1 拆分收入骗享优惠再被查,合理商业目的架构如何搭建?

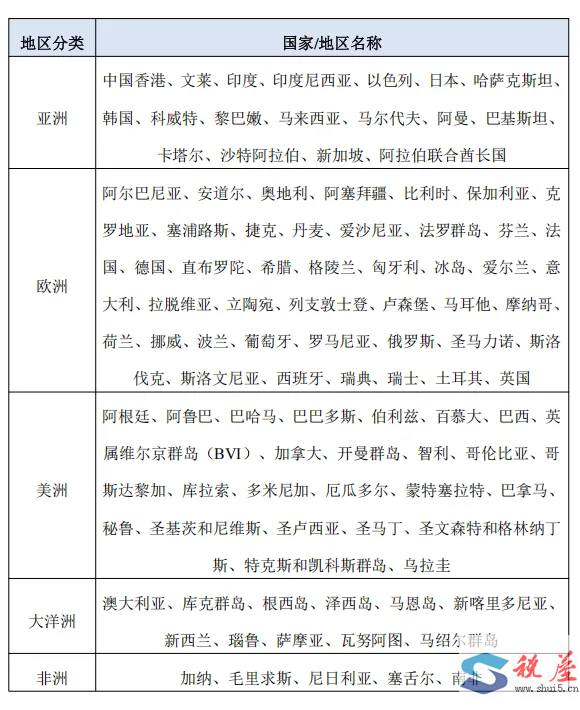

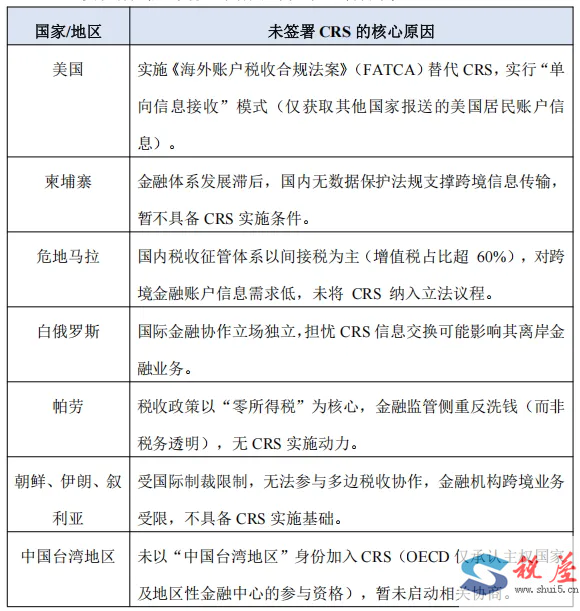

- 2 中国CRS信息交换开展现状:已开展信息交换与尚未开展信息交换的国家/地区

- 3 核定征收后,还能否认定纳税人偷税?从正反观点出发剖析企业的抗辩思路

- 4 涉税犯罪定性洗牌:实体企业取得虚开发票抵扣税款属于逃税行为

- 5 对一起出口退税案件的几点思考

- 6 (2025)宁04刑终81号 隋某;郭某虚开增值税专用发票、用于骗取出口退税、抵扣税款发票罪刑事二审刑事裁定书

- 7 (2024)黔民终357号 欧某、张某康与张某霞、付某均委托合同纠纷二审民事判决书

- 8 (2024)最高法行再27号广东省兴宁某某工程有限公司与国家税务总局梅州市税务局第二稽查局其他再审审查行政判决书

- 9 (2024)豫1702刑初808号梅某睿128一审刑事判决书

- 10 (2025)粤0604刑初292号吴某某、吴某某等虚开增值税专用发票、用于骗取出口退税、抵扣税款发票罪一审判决书