收藏

收藏

566

566 税务上没有工程补贴款这个概念。你先整明白这玩意到底是不是土地出让金返还(这块主要影响的是土地增值税)。

你要明白不征税收入不是免税,只是递延纳税,不征税收入对应的成本同样不允许扣除。

所以你作为房开企业财务人员最重要的任务是证明这玩意不是土地出让金返还。

不过既然你都问专项用途财政性资金这个事了,给你个文件。

财税[2011]70号 财政部、国家税务总局关于专项用途财政性资金企业所得税处理问题的通知

各省、自治区、直辖市、计划单列市财政厅(局)、国家税务局、地方税务局,新疆生产建设兵团财务局:

根据《中华人民共和国企业所得税法》及《中华人民共和国企业所得税法实施条例》(国务院令第512号,以下简称实施条例)的有关规定,经国务院批准,现就企业取得的专项用途财政性资金企业所得税处理问题通知如下:

一、企业从县级以上各级人民政府财政部门及其他部门取得的应计入收入总额的财政性资金,凡同时符合以下条件的,可以作为不征税收入,在计算应纳税所得额时从收入总额中减除:

(一)企业能够提供规定资金专项用途的资金拨付文件;

(二)财政部门或其他拨付资金的政府部门对该资金有专门的资金管理办法或具体管理要求;

(三)企业对该资金以及以该资金发生的支出单独进行核算。

二、根据实施条例第二十八条的规定,上述不征税收入用于支出所形成的费用,不得在计算应纳税所得额时扣除;用于支出所形成的资产,其计算的折旧、摊销不得在计算应纳税所得额时扣除。

三、企业将符合本通知第一条规定条件的财政性资金作不征税收入处理后,在5年(60个月)内未发生支出且未缴回财政部门或其他拨付资金的政府部门的部分,应计入取得该资金第六年的应税收入总额;计入应税收入总额的财政性资金发生的支出,允许在计算应纳税所得额时扣除。

最后我还是觉着你这个不是土地出让金返还就是政府采购

我要补充

我要补充

0

0

推荐阅读

智能推荐

- 1 隐匿收入偷税的商家,税务机关如何处理处罚?

- 2 企业不征税收入详细解读

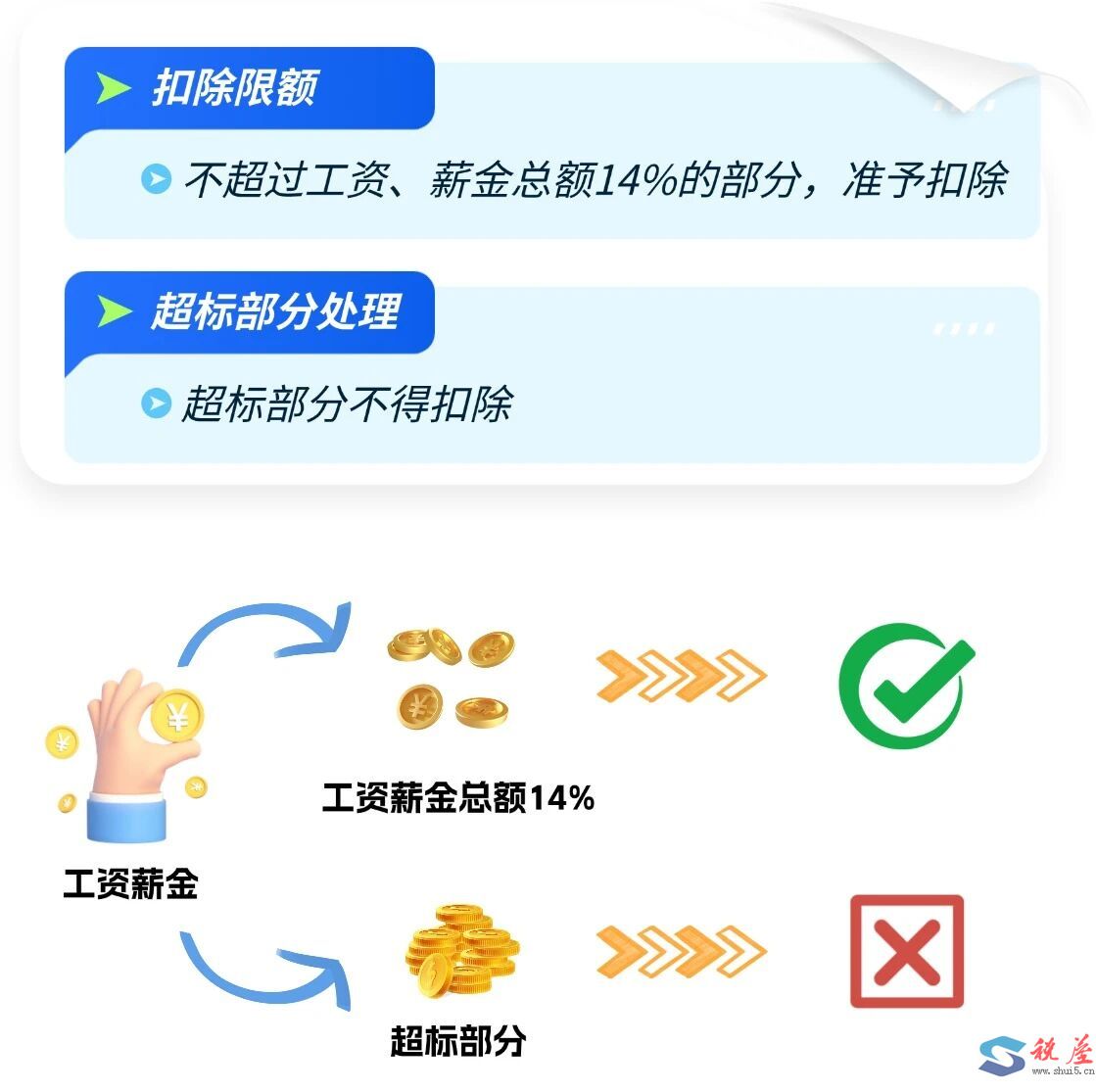

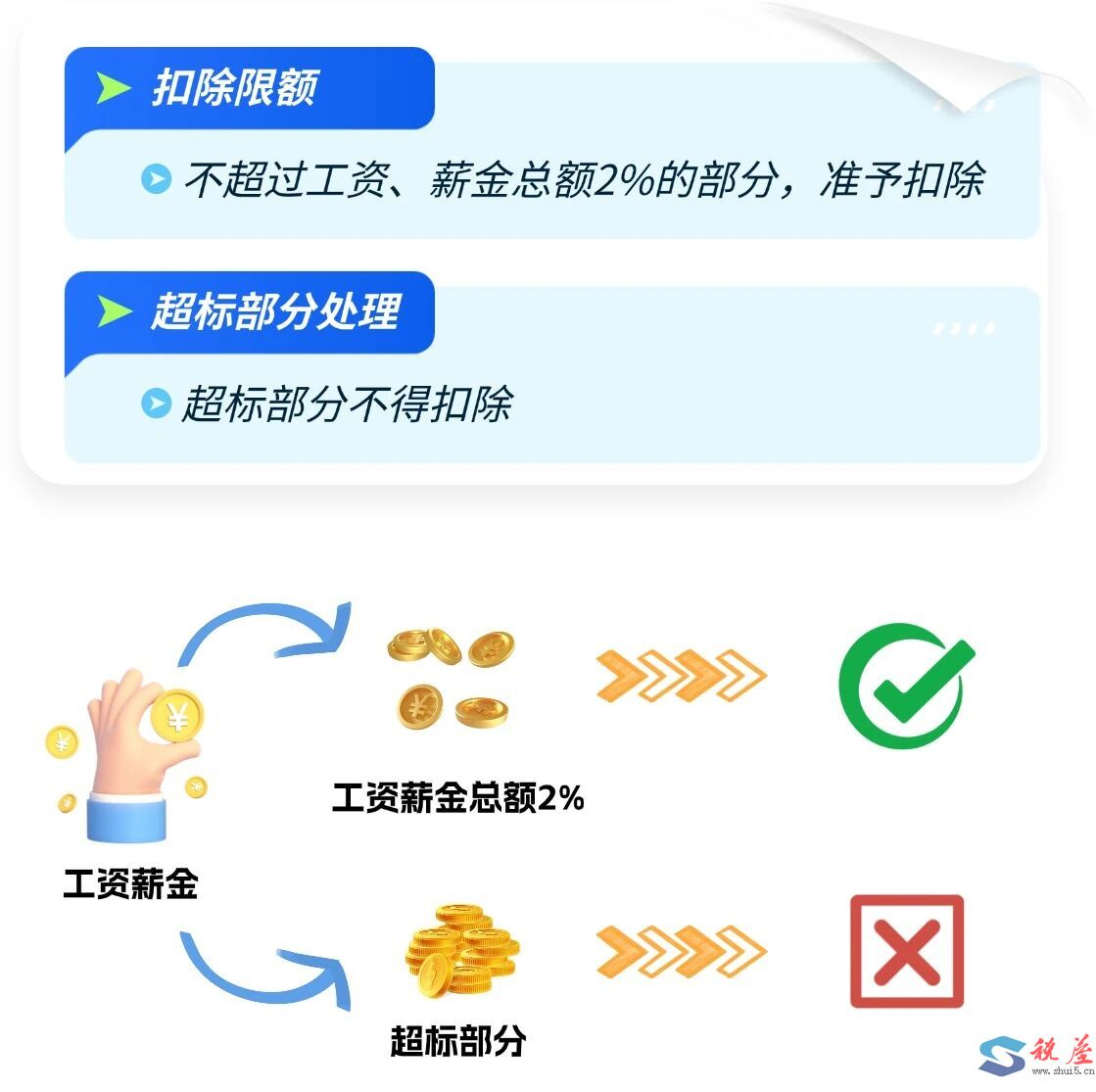

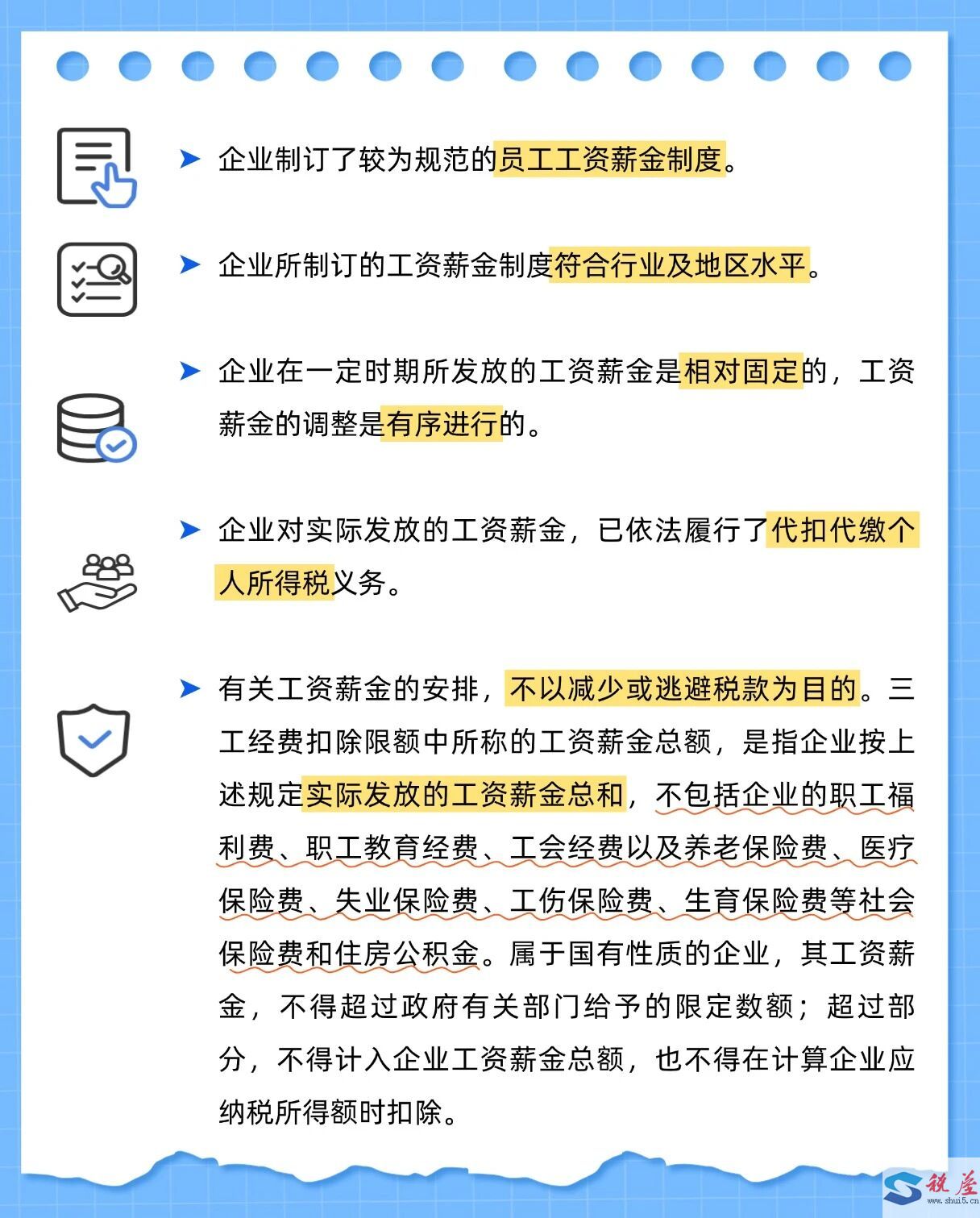

- 3 “三工”经费税前扣除指南

- 4 一笔节日福利费支出,暴露企业税务风控制度缺失

- 5 投资企业终止经营:个人收回投资款项,分四步计算应纳个税

- 6 (2024)最高法行再27号广东省兴宁某某工程有限公司与国家税务总局梅州市税务局第二稽查局其他再审审查行政判决书

- 7 (2024)豫1702刑初808号梅某睿128一审刑事判决书

- 8 (2025)粤0604刑初292号吴某某、吴某某等虚开增值税专用发票、用于骗取出口退税、抵扣税款发票罪一审判决书

- 9 (2025)黑0111刑初39号赵某虚开增值税专用发票、用于骗取出口退税、抵扣税款发票罪一审刑事判决书

- 10 (2025)豫1423刑初67号崔某;曾某虚开增值税专用发票、用于骗取出口退税、抵扣税款发票罪一审刑事判决书