收藏

收藏

661

661 各省、自治区、直辖市党委和人民政府,各大军区党委,中央和国家机关各部委,军委各总部、各军兵种党委,各人民团体:

《关于对涉及农民负担案(事)件实行责任追究的暂行办法》已经党中央、国务院批准,现印发给你们,请认真贯彻执行。

党中央、国务院一直高度重视减轻农民负担工作,制定了一系列政策措施,各级党委、政府和有关部门认真贯彻执行,做了大量工作,取得了一定成效。但是,农民负担重的问题还没有从根本上解决,涉及农民负担的案(事)件仍时有发生,有的地方问题还相当严重。少数基层干部对农民缺乏应有的感情和责任,工作作风简单粗暴,甚至采取非法手段强行向农民收款收物,个别地区酿成了人员伤亡的恶性案件、严重群体性事件和造成重大影响的其他案(事)件。一些地区在查处涉及农民负担案(事)件过程中存在过宽、偏软的现象,责任追究不到位。这些问题引起广大农民群众的强烈不满,严重损害了党群、干群关系,影响了农村经济发展和社会稳定。为了进一步强化减轻农民负担工作党政一把手负责制,加大对涉及农民负担案(事)讲的查处力度,保证党中央、国务院关于减轻农民负担的各项方针政策和措施得到认真贯彻落实,经党中央、国务院领导同志同意,现就贯彻执行《关于对涉及农民负担案(事)件实行责任追究的暂行办法》提出以下要求:

一、充分认识对涉及农民负担案(事)件实行责任追究制度的重要意义

对涉及农民负担案(事)件实行责任追究,是党中央、国务院加大减轻农民负担工作力度的新举措。把减轻农民负担工作作为考核地方各级党委、政府主要负责人工作的一项重要内容,并把考核结果与对主要负责人的奖惩挂钩,旨在建立一种奖惩结合、赏罚分明的激励和制约机制,以调动各级党委、政府工作人员做好减轻农民负担工作的积极性,进一步落实减轻农民负担工作党政一把手负责制,使查处涉及农民负担案(事)件有章可循,督促后进单位和个人改进工作,真正形成齐抓共管的局面。认真贯彻执行这项制度,对于切实减轻农民负担,保护广大农民的合法权益,维护农村社会稳定,具有十分重要的意义。

二、明确责任,加强对干部的教育和管理

要结合实行对涉及农民负担案(事)作责任追究制度,认真搞好减轻农民负担政策的宣传,加强对各级干部的教育和管理。要有针对性地开展党的宗旨、群众路线和法律政策的教育,帮助各级干部转变工作作风,改进工作方法,解决他们在政策水平、群众观念、法制意识等方面存在的突出问题。中央多次强调,减轻农民负担实行地方党政一把手亲自抓、负总责的工作制度,县(布)委书记、县(市)长是减轻农民负担的第一责任人,对本地区发生的涉及农民负担的恶性案件、严重群体性事件和造成重大影响的其他案(事)件负有不可推卸的领导责任。对涉及农民负担案(事)件实行责任追究,就是这个要求的具体化。地方各级党委、政府特别是县、乡两级党委、政府,要进一步建立健全减轻农民负担一把手责任制,不折不扣地执行党中央、国务院关于减轻农民负担的各项方针政策;各级干部要善于做深入细致的思想政治工作,主动排查不稳定因素,努力把矛盾化解在萌芽状态。能不能把农民负担减下来,能不能把涉及农民负担案(事)件多发的势头坚决压下来,能不能妥善处理农村各种矛盾,保持农村社会稳定,既是对各级干部的要求,也要作为考核任用干部的重要依据和内容。

三、切实加强领导,把对涉及农民负担案(事)件实行责任追究制度落到实处

各级党委、政府要切实加强领导,精心组织,认真贯彻落实。各级纪检、监察、组织、人事、农业、财政、计划和法制等部门要充分发挥职能作用,确保这项制度的顺利实施。对发生涉及农民负担的恶性案件、严重群体性事件和造成重大影响的其他案(事)件后隐瞒不报、弄虚作假的,一经查实,要对直接责任人和有关领导加重处理,公开曝光。各地区、各部门要充分认识实行这项制度的重要性,认真学习和领会《关于对涉及农民负担案(事)件实行责任追究的暂行办法》的精神,切实组织实施好这项制度。各地区、各部门在执行中遇到的新情况、新问题要及时向上级党委、政府和有关部门报告、反映。各省、自治区、直辖市党委、政府要在今年年底前将执行责任追究制度的情况向党中央、国务院报告。

中共中央办公厅

国务院办公厅

2002年8月9日

关于对涉及农民负担案(事)件实行责任追究的暂行办法

第一条 为贯彻落实党中央、国务院关于减轻农民负担的各项方针政策,强化减轻农民负担工作党政一把手负责制,切实抓好减轻农民负担工作,进一步密切党群、干群关系,维护农村社会稳定,根据《中共中央 国务院关于切实做好减轻农民负担工作的决定》(中发[1996]13号)和《中共中央 国务院关于印发<关于实行党风廉政建设责任制的规定>的通知》(中发[1998]16号)等文件精神和有关规定,结合实际,制定本办法。

第二条 地方各级党委、政府应当对本地区贯彻执行减轻农民负担政策的情况实行有效的监督管理,严格执行责任追究制度,对发生涉及农民负担的恶性案件、严重群体性事件或造成重大影响的其他案(事)件负有责任的县(市、区)、乡(镇)党政领导人员和其他直接责任人员,给予党纪、政纪处分。

第三条 实行责任追究要坚持实事求是、客观公正的原则。

第四条 责任追究的对象,是指因农民负担问题引发的恶性案件、严重群体性事件或造成重大影响的其他案(事)件的县(市、区)、乡(镇)的党政主要负责人和对案(事)件发生负有直接领导责任的其他党政领导班子成员,以及有关部门的领导人员和其他直接责任人员。

第五条 具有下列情形之一的,对担任党内领导职务的责任追究对象给予警告、严重警告处分;情节严重的,给予撤销党内职务处分;情节特别严重的,给予留党察看、开除党籍处分。对担任行政领导职务的责任追究对象给予警告、记过、记大过处分;情节严重的,给予降级、撤职处分;情节特别严重的,给予开除公职处分。对同时担任党内领导职务和行政领导职务的责任追究对象,情节严重的,应当同时给予党纪、政纪处分。

(一)违反减轻农民负担政策、工作作风粗暴或违反规定采取措施,导致农民死亡或直接造成农民受重伤的;

(二)违反减轻农民负担政策,侵害农民的合法权益,导致发生干群冲突群体性事件或影响社会稳定的其他群体性事件的;

(三)发生因涉及农民负担而造成重大影响的其他案(事)件的。

第六条 责任追究权由省、自治区、直辖市和市(地)、县(市、区)党委、政府按照干部管理权限行使。

省、自治区、直辖市和市(地)、县(市、区)农民负担监督管理部门根据调查、检查和考核结果,向本级党委、政府提出责任追究的建议,经批准后,由纪检、监察、组织、人事等机关和部门根据各自的职责具体执行。

对涉及农民负担案(事)件的其他直接责任人员,按照干部管理权限和有关规定给予党纪、政纪处分。

第七条 对发生涉及农民负担案(事)件负有直接责任的有关部门的领导人员和其他直接责任人员,由有关部门或纪检、监察机关按照干部管理权限和有关规定进行处理。

第八条 各级组织、人事部门要把减轻农民负担工作作为考核和任用各级党政领导人员特别是县、乡两级党政领导人员的一项重要依据和内容,在涉及县(市、区)、乡(镇)党政领导人员晋职、晋级时,按照干部管理权限和规定的程序,征求有关方面的意见。

第九条 对屡次发生涉及农民负担恶性案件、严重群体性事件或造成重大影响的其他案(事)件,影响特别恶劣的,对该市(地)党政领导人员依照本办法第五条的规定处理。

第十条 涉及农民负担的恶性案件、严重群体性事件或造成重大影响的其他案(事)件发生后,县(市、区)、乡(镇)党委、政府及有关部门应当按照规定的程序和时限上报,并配合、协助上级机关进行调查,不得隐瞒不报、谎报或拖延报告,不得以任何方式阻碍、干扰调查。

对违反本条规定的,要对责任人和有关领导人员加重处理。

第十一条 辖区内有自然村的街道办事处依照本办法执行。

第十二条 各省、自治区、直辖市可根据本办法,结合本地实际,制定实施细则。

第十三条 本办法实施中的问题由中央纪委、监察部、农业部负责解释。

第十四条 本办法自发布之日起施行。

推荐阅读

智能推荐

- 1 互联网平台企业的涉税信息报送新规速递暨对平台内经营者和个人的挑战与应对

- 2 互联网平台涉税信息报送规定来了!灵活用工行业或面临“洗牌”?

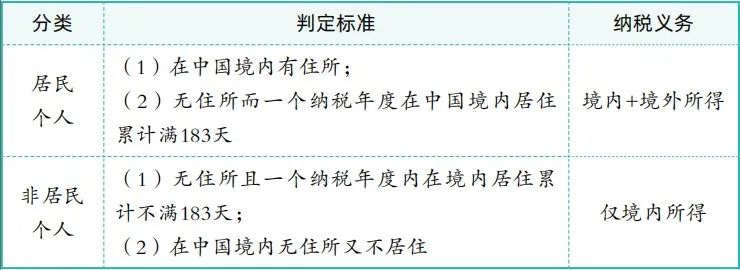

- 3 中国税务居民个人境外收入征税相关背景及政策要求

- 4 试评《互联网平台企业涉税信息报送规定》及配套公告

- 5 内地企业赴港投资:熟悉政策要点,做好税务管理

- 6 (2025)京0112民初12823号杜某某与北京某某置业有限公司房屋买卖合同纠纷一审民事判决书

- 7 (2024)最高法执复63号某某建工集团有限公司、西宁某某房地产开发有限公司建设工程合同纠纷、建设工程合同纠纷执行复议执行裁定书

- 8 (2024)最高法民申6606号某某国际有限公司、苏州某某股份有限公司等股权转让纠纷民事申请再审审查民事裁定书

- 9 (2021)鲁03行终52号张某某、国家税务总局淄博市税务局第二稽查局税务行政管理(税务)二审行政判决书

- 10 (2023)川1002执异225号国家税务总局某某局、某某商业银行某某分行借款合同纠纷执行异议执行裁定书