企业因固定资产弃置费用确认的预计负债发生变动的,如何进行会计处理?

发文时间:2020-06-04

来源:国家税务总局

收藏

收藏

482

482 答案:弃置费用形成的预计负债在确认后,按照实际利率法计算的利息费用应当确认为财务费用;由于技术进步、法律要求或市场环境变化等原因,特定固定资产的履行弃置义务可能发生支出金额、预计弃置时点、折现率等变动而引起的预计负债变动,应按照以下原则调整该固定资产的成本:一是对于预计负债的减少,以该固定资产账面价值为限扣减固定资产成本。如果预计负债的减少额超过该固定资产账面价值,超出部分确认为当期损益。二是对于预计负债的增加,增加该固定资产的成本。按照上述原则调整的固定资产,在资产剩余使用年限内计提折旧。一旦该固定资产的使用寿命结束,预计负债的所有后续变动应在发生时确认为损益。

我要补充

我要补充

0

0

智能推荐

- 1 集团内交易中产生的单方计提的增值税如何进行会计处理

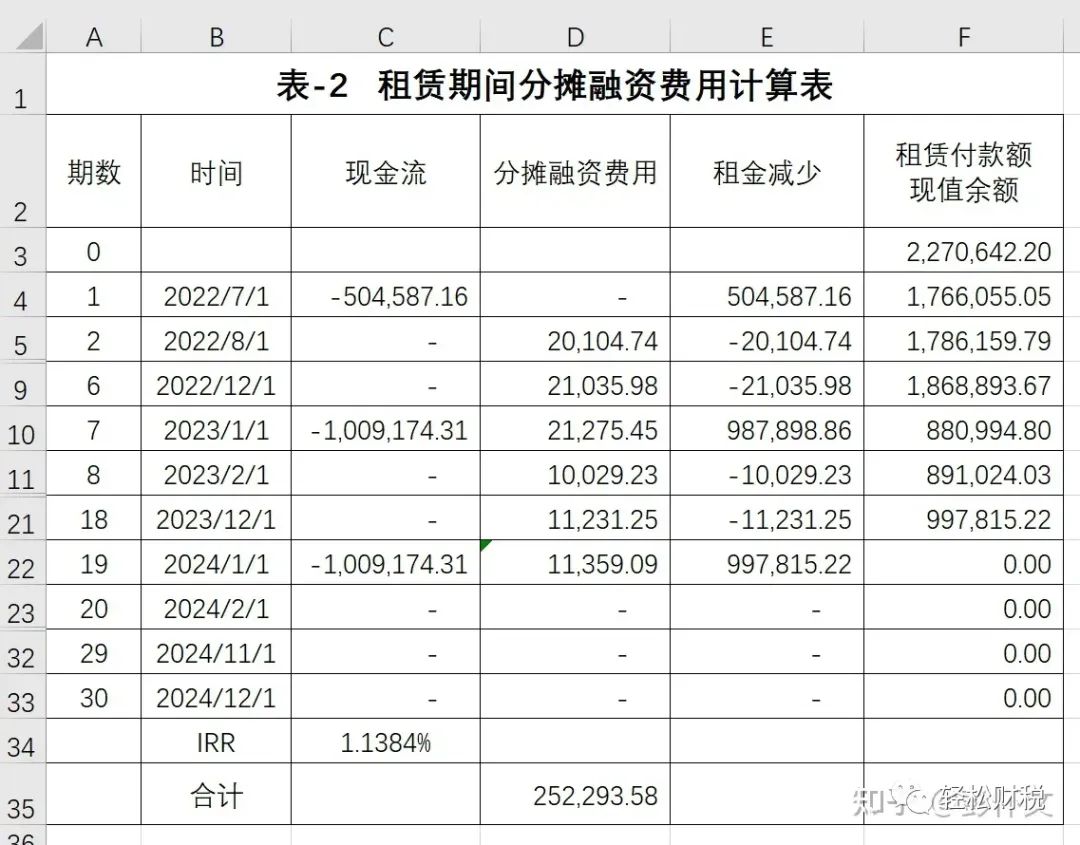

- 2 新租赁准则下承租人如何进行会计处理?

- 6 (2024)最高法行再27号广东省兴宁某某工程有限公司与国家税务总局梅州市税务局第二稽查局其他再审审查行政判决书

- 7 (2024)豫1702刑初808号梅某睿128一审刑事判决书

- 8 (2025)粤0604刑初292号吴某某、吴某某等虚开增值税专用发票、用于骗取出口退税、抵扣税款发票罪一审判决书

- 9 (2025)黑0111刑初39号赵某虚开增值税专用发票、用于骗取出口退税、抵扣税款发票罪一审刑事判决书

- 10 (2025)豫1423刑初67号崔某;曾某虚开增值税专用发票、用于骗取出口退税、抵扣税款发票罪一审刑事判决书