收藏

收藏

2683

2683 现将纳税人资产重组中增值税留抵税额处理有关问题公告如下:

一、增值税一般纳税人(以下称“原纳税人”)在资产重组过程中,将全部资产、负债和劳动力一并转让给其他增值税一般纳税人(以下称“新纳税人”),并按程序办理注销税务登记的,其在办理注销登记前尚未抵扣的进项税额可结转至新纳税人处继续抵扣。

二、原纳税人主管税务机关应认真核查纳税人资产重组相关资料,核实原纳税人在办理注销税务登记前尚未抵扣的进项税额,填写《增值税一般纳税人资产重组进项留抵税额转移单》(见附件)。

《增值税一般纳税人资产重组进项留抵税额转移单》一式三份,原纳税人主管税务机关留存一份,交纳税人一份,传递新纳税人主管税务机关一份。

三、新纳税人主管税务机关应将原纳税人主管税务机关传递来的《增值税一般纳税人资产重组进项留抵税额转移单》与纳税人报送资料进行认真核对,对原纳税人尚未抵扣的进项税额,在确认无误后,允许新纳税人继续申报抵扣。

本公告自2013年1月1日起施行。

官方解读——关于纳税人资产重组中增值税留抵税额处理政策公告的解读

关注总局资产重组增值税留抵税额问题的55号公告 <赵国庆>

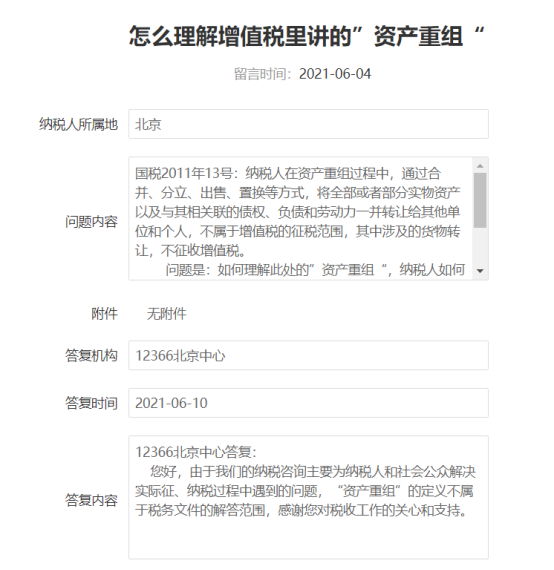

国家税务总局2011年发布《国家税务总局关于纳税人资产重组有关增值税问题的公告》(国家税务总局公告2011年第13号),明确纳税人在资产重组过程中,通过合并、分立、出售、置换等方式,将全部或者部分实物资产以及与其相关联的债权、负债和劳动力一并转让给其他单位和个人,不属于增值税的征税范围,其中涉及的货物转让,不征收增值税。

当时,我就对总局13号公告进行了较为深入的研究,期间参考了英国增值税、欧盟增值税、新加坡、新西兰、印尼以及澳大利亚的货物劳务税的规定。在这些国家增值税(货物劳务税)制度中都有一个TOGC规则解决类似的问题。对比了这些国家的TOGC规则,基本类似。考虑到手头英国增值税的资料最为详细,就以英国增值税中的TOGC制度为蓝本,写了一篇《借鉴英国增值税“TOGC”规则 完善我国资产重组增值税制度》,最终发表在了2012年12期的《税务研究》杂志了。

总局13号公告写的比较简略,很多资产重组增值税中的细节问题都没有明确。因此,我在《借鉴英国增值税“TOGC”规则 完善我国资产重组增值税制度》文章中进行了详细的讨论。特别是对于资产重组中的留抵税额问题,当时我文章的观点认为:在“经营连续性”原则得以保证的前提下,由于增值税是价外税的特性,我们对于资产重组中涉及买卖双方的进项税抵扣问题可按如下方法处理:对于企业合并业务,实际上类似于英国增值税中的增值税纳税人认定号码的一并转移给买方的情况,此时买方要承担卖方的增值税债务,而卖方未抵扣完的进项税也由买方进行抵扣。企业分立中涉及的被分立方进项税留抵税额,应考虑按合理方法在各方之间分摊,合理的方法包括按资产价值、销售收入的比例等。而对于资产出售和资产置换,由于税务机关并未对该项业务征收增值税,因此,买方取得这些资产后无任何进项税可以抵扣。而卖方的留抵税额由卖方继续抵扣。如果卖方在业务出售后,不再继续经营,则按注销清算进行增值税处理,未抵扣完的进项税不再退税。

在这篇文章公开发表不久,总局出台了《国家税务总局关于纳税人资产重组增值税留抵税额处理有关问题的公告》(国家税务总局公告2012年第55号),明确规定:增值税一般纳税人(以下称“原纳税人”)在资产重组过程中,将全部资产、负债和劳动力一并转让给其他增值税一般纳税人(以下称“新纳税人”),并按程序办理注销税务登记的,其在办理注销登记前尚未抵扣的进项税额可结转至新纳税人处继续抵扣。

要注意,55号文说的,只有在增值税一般纳税人在资产重组过程中,必须把全部而不是部分资产、负债和劳动力一并转让给其他增值税一般纳税人(以下称“新纳税人”),而且转让后必须是按程序办理注销税务登记的,才可以将留抵增值税结转新纳税人抵扣。而55号文所说的这种情况实际就是我在当时文章中所说的企业合并中增值税留抵税额的处理。

对于企业只是将部分资产、负债和劳动力一并转让给其他增值税一般纳税人,是不能进行留抵税额的结转抵扣的。这个问题实际上我在文章中也说明了。因为,TOGC的目的是为了鼓励重组,减轻业务转让中的买方因需要缴纳增值税而增加的资金负担。“TOGC”规则不对业务转让征收增值税,业务的买方也无抵扣涉及这些资产进项税的权利。那么,在企业只是涉及部分资产转让的情况下,又有留抵税额该如何办呢?企业可以在重组前将部分资产先单独直接卖给对方(卖出资产的销项税和需要结转的进项税金额基本一致)来实现留抵税额的结转问题,剩余资产部分按资产重组走。(在我国一些上市公司资产重组的公告中,我们已经发现有企业这么做了)。但是,这种方法国外是不认可的。例如根据英国增值税法规的规定,“TOGC”规则是法定的,纳税人无选择适用的权利。因此,一项交易是否符合“TOGC”规则,在交易的一开始就必须确定清楚。

但是对于在企业分立中(包括存续分立和新设分立),留抵税额如何分配进行结转抵扣的问题,总局55号文并没有规定。这一块的确是一个比较难的问题,我在文章中也没有详细去讨论,有待我们在实践中进一步探索。

推荐阅读

智能推荐

- 1 资产重组适用增值税不征税政策如何确认计税基础

- 2 如何理解增值税中的资产重组?

- 3 增值税资产重组疑难之“价格因素”

- 4 资产重组中劳动力一并转让问题

- 5 一份标准的资产重组适用不征税政策+特殊性税务处理案例

- 6 (2025)新2327民初3718号新疆XX有限公司;四川XX建设工程有限公司;建设工程施工合同纠纷一审民事判决书

- 7 (2026)新40民终121号何某;汤某;刘某乙;新疆某有限公司伊犁分公司;李某乙;卢某;李某甲;李某丙;王某二审民事判决书

- 8 (2025)辽行再19号河北港口某有限公司;国家税务总局大连市税务局不予受理行政复议申请决定再审行政判决书

- 9 (2024)鲁15刑终257号孔某峰虚开发票、虚开增值税专用发票等二审刑事判决书

- 10 (2025)宁04刑终81号 隋某;郭某虚开增值税专用发票、用于骗取出口退税、抵扣税款发票罪刑事二审刑事裁定书