收藏

收藏

1208

1208 引言:2022年3月5日,李克强总理在第十三届全国人民代表大会第五次会议上作《政府工作报告》,报告明确实施新的组合式税费支持政策,提出对增值税留抵税额实行大规模退税,预计全年留抵退税金额约1.5万亿元,全部直达企业。

3月21日出台的《关于进一步加大增值税期末留抵退税政策实施力度的公告》(财政部 税务总局公告2022年第14号,下称“14号公告”)自2022年4月1日起实施,文件明确加大对小微企业(含个体户),以及“制造业”、“科学研究和技术服务业”、“电力、热力、燃气及水生产和供应业”、“软件和信息技术服务业”、“生态保护和环境治理业”和“交通运输、仓储和邮政业”等6大行业企业的留抵退税力度。

基于上述背景,天职税务组织了关于增值税留抵退税的内部政策研讨会,对14号公告及相关征管事项等文件进行了充分的讨论,并形成政策解读,希望为符合条件的纳税人提供明晰、准确的政策解析与实务操作支持,助力纳税人妥善安排增值税留抵退税的相关事宜。

第一步:判断是否符合基础条件

根据14号公告第三条,申请留抵退税的基础条件有四个:

(一)纳税信用等级为A级或者B级;

(二)申请退税前36个月未发生骗取留抵退税、骗取出口退税或虚开增值税专用发票情形;

(三)申请退税前36个月未因偷税被税务机关处罚两次及以上;

(四)2019年4月1日起未享受即征即退、先征后返(退)政策。

如果不符合前三条,则无法享受留抵退税政策;如不满足第四条,即2019年4月1日至今曾享受过即征即退、先征后返(退)政策,则还可以“补救”。

根据14号公告第十条第二款规定:“纳税人自2019年4月1日起已享受增值税即征即退、先征后返(退)政策的,可以在2022年10月31日前一次性将已退还的增值税即征即退、先征后返(退)税款全部缴回后,按规定申请退还留抵税额。”即纳税人只需在2022年10月31日前一次性将已退还的增值税即征即退、先征后返(退)税款全部缴回后,仍可以按规定申请退还留抵税额。

相应的,根据14号公告第十条第一款规定:“纳税人自2019年4月1日起已取得留抵退税款的,不得再申请享受增值税即征即退、先征后返(退)政策。纳税人可以在2022年10月31日前一次性将已取得的留抵退税款全部缴回后,按规定申请享受增值税即征即退、先征后返(退)政策。”

这就意味着,纳税人可以重新评估自身在2019年4月1日至今的增值税优惠享受情况,可以通过“退还税款重新申请”的方式,在“即征即退、先征后返(退)”与“留抵退税”之间,选择更适合自己的退税方式。

在这里需要强调的是,相对于“即征即退、先征后返(退)”与“留抵退税”的一山不容二虎,“免抵退税”与“留抵退税”则显得更加兼容。根据14号公告第九条规定“纳税人出口货物劳务、发生跨境应税行为,适用免抵退税办法的,应先办理免抵退税。免抵退税办理完毕后,仍符合本公告规定条件的,可以申请退还留抵税额;适用免退税办法的,相关进项税额不得用于退还留抵税额。”

第二步:判断企业规模

根据14号公告第一条:“加大小微企业增值税期末留抵退税政策力度,将先进制造业按月全额退还增值税增量留抵税额政策范围扩大至符合条件的小微企业(含个体工商户,下同),并一次性退还小微企业存量留抵税额。”本次全额退还的政策范围被扩大到了“符合条件的小微企业”,也就是说,纳税人如果满足小微企业的条件,则可以享受全额退还,不需限制行业。另外,需注意这里所述的“小微企业”包含个体工商户。

由此可见,在满足第一步所述“四条件”的基础上,要想辨析纳税人适用的留抵退税情况,需要明确纳税人的规模类型是中型企业、小型企业、微型企业(或个体工商户),还是大型企业。

根据14号公告第六条,可以了解到对于上述四类企业的划分标准:“本公告所称中型企业、小型企业和微型企业,按照《中小企业划型标准规定》(工信部联企业〔2011〕300号)和《金融业企业划型标准规定》(银发〔2015〕309号)中的营业收入指标、资产总额指标确定。其中,资产总额指标按照纳税人上一会计年度年末值确定。营业收入指标按照纳税人上一会计年度增值税销售额确定;不满一个会计年度的,按照以下公式计算:

增值税销售额(年)=上一会计年度企业实际存续期间增值税销售额/企业实际存续月数×12

本公告所称增值税销售额,包括纳税申报销售额、稽查查补销售额、纳税评估调整销售额。适用增值税差额征税政策的,以差额后的销售额确定。

对于工信部联企业〔2011〕300号和银发〔2015〕309号文件所列行业以外的纳税人,以及工信部联企业〔2011〕300号文件所列行业但未采用营业收入指标或资产总额指标划型确定的纳税人,微型企业标准为增值税销售额(年)100万元以下(不含100万元);小型企业标准为增值税销售额(年)2000万元以下(不含2000万元);中型企业标准为增值税销售额(年)1亿元以下(不含1亿元)。

本公告所称大型企业,是指除上述中型企业、小型企业和微型企业外的其他企业。”

简而言之,如果纳税人属于工信部联企业〔2011〕300号和银发〔2015〕309号所列行业的纳税人,则按照两文件中的“营业收入指标”和“资产总额指标”确定其为中型、小型还是微型企业。

如果纳税人属于工信部联企业〔2011〕300号和银发〔2015〕309号所列行业以外的纳税人,或虽属于工信部联企业〔2011〕300号和银发〔2015〕309号所列行业,但未采用营业收入或资产总额指标划定的纳税人,则按“增值税年销售额指标”来判别。

至于如何判断纳税人是否为大型企业,用的是“排除法”,即如果纳税人不属于中型、小型或微型企业,那么该纳税人属于大型企业。

第三步:判断企业所属行业

根据14号公告第二条:加大“制造业”、“科学研究和技术服务业”、“电力、热力、燃气及水生产和供应业”、“软件和信息技术服务业”、“生态保护和环境治理业”和“交通运输、仓储和邮政业”(以下称制造业等行业)增值税期末留抵退税政策力度,将先进制造业按月全额退还增值税增量留抵税额政策范围扩大至符合条件的制造业等行业企业(含个体工商户,下同),并一次性退还制造业等行业企业存量留抵税额。本次全额退还的政策范围被扩大到了“符合条件的制造业等行业企业”,注意这里所述的“制造业”仍然包含个体工商户的。

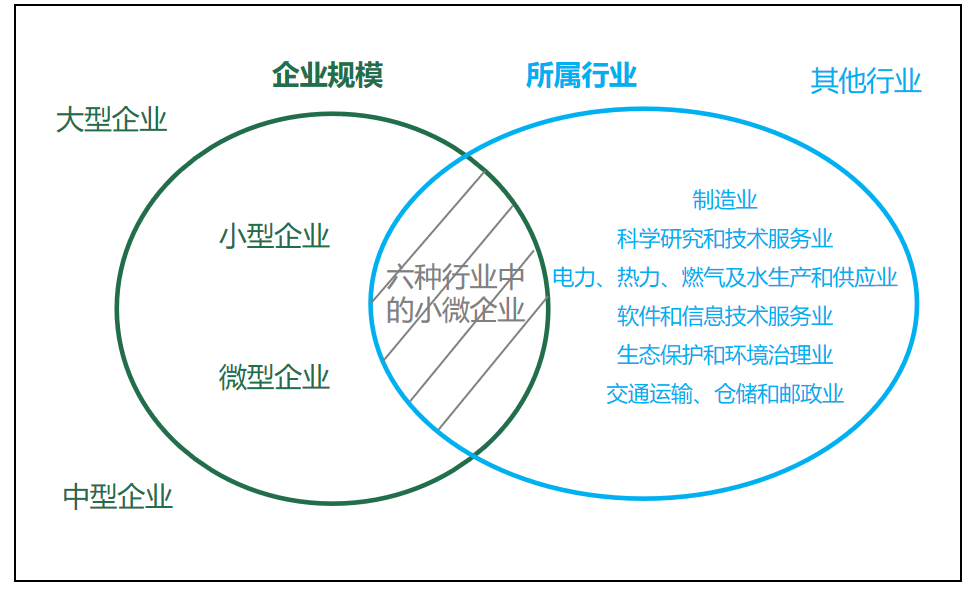

在第二步中我们根据14号公告第一条得出结论:“纳税人如果满足小微企业的条件,则可以享受全额退还,不需限制行业”;在第三步中,根据14号公告第二条我们可以得出另一个结论:“纳税人如果满足制造业的行业要求,也可以享受全额退还,不需限制纳税人规模(即大型、中型也可以享受)”。如果用文氏图来表示(见下图),绿圈和蓝圈中的企业均为可以享受全额退还增值税增量留抵税额政策范围,主要分为三类群体:

■蓝圈中不与绿圈交叉的部分:制造业等六大行业的中型、大型企业;

■绿圈中不与蓝圈交叉的部分:非六大行业的小微企业;

■两圈交叉的部分:制造业等六大行业的小微企业;

纳税人只要属于上述三类的其中一种,即可享受按月全额退还增值税增量留抵税额的政策。

对于行业的详细判定方法,根据14号公告第七条:“本公告所称制造业等行业企业,是指从事《国民经济行业分类》中“制造业”、“科学研究和技术服务业”、“电力、热力、燃气及水生产和供应业”、“软件和信息技术服务业”、“生态保护和环境治理业”和“交通运输、仓储和邮政业”业务相应发生的增值税销售额占全部增值税销售额的比重超过50%的纳税人。

上述销售额比重根据纳税人申请退税前连续12个月的销售额计算确定;申请退税前经营期不满12个月但满3个月的,按照实际经营期的销售额计算确定。”即,行业种类的划分需参考《国民经济行业分类》的同时,还需要满足主营业务的增值税销售额占比。

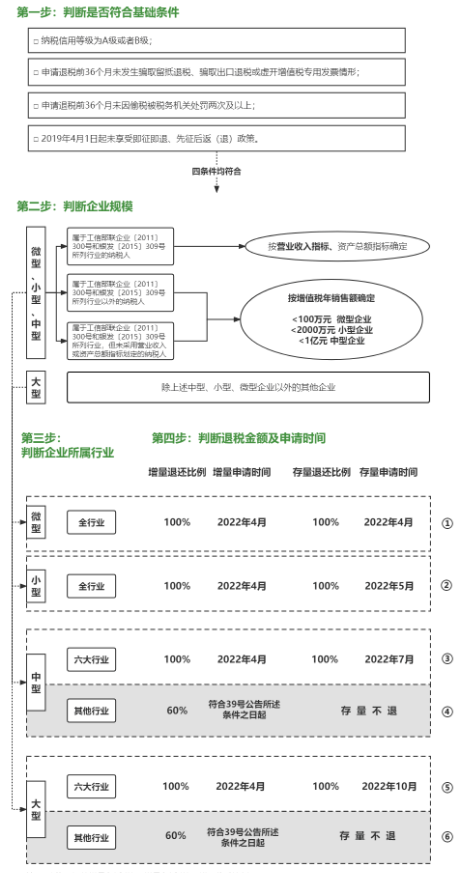

第四步:判断退还比例及申请时间

根据14号公告第十一条:“纳税人可以在规定期限内同时申请增量留抵退税和存量留抵退税。”但增量留抵税额与存量留抵税额的计算方法与申请退税开始时间又略有不同。在第四步中,我们根据第二步、第三步的判断结果对应查找符合自身条件的退还比例与申请时间,从而预估可能退回的留抵税额以及到账时间,提前做好资金安排。

为了更明晰的查找对应政策,我们化繁为简,绘制了“四步法”的示意图如下:

案例一:A企业为小型餐饮服务业企业,则其对应图中第②行“小型”+“全行业”,增量退还比例为100%,开始申请退税时间为2022年4月;存量退还比例为100%,开始申请退税时间为2022年5月。

案例二:B企业为大型电网企业,则对应图中第⑤行“大型”+“六大行业”,增量退还比例为100%,开始申请退税时间为2022年4月;存量退还比例为100%,开始申请退税时间为2022年10月。

案例三:C企业为中型畜牧业企业,则对应图中第④行“中型”+“其他行业”,增量退还比例为60%,开始申请退税时间为符合39号公告第八条第一款第一项所述条件“自2019年4月税款所属期起,连续六个月(按季纳税的,连续两个季度)增量留抵税额均大于零,且第六个月增量留抵税额不低于50万元”之日起;存量留抵税额不予退还。

根据上述规则逐一判断后,纳税人可以得知与自身情况对应的增量及存量的退还比例和退还时间,如需进一步计算允许退还的留抵税额,可以参照下面的计算方法:

在计算允许退还的留抵税额时,根据14号公告第八条规定:“适用本公告政策的纳税人,按照以下公式计算允许退还的留抵税额:

允许退还的增量留抵税额=增量留抵税额×进项构成比例×100%

允许退还的存量留抵税额=存量留抵税额×进项构成比例×100%”

其中,增量留抵税额的确定方法为,根据14号公告第四条:“四、本公告所称增量留抵税额,区分以下情形确定:

(一)纳税人获得一次性存量留抵退税前,增量留抵税额为当期期末留抵税额与2019年3月31日相比新增加的留抵税额。

(二)纳税人获得一次性存量留抵退税后,增量留抵税额为当期期末留抵税额。”

其中,存量留抵税额的确定方法为,根据14号公告第五条:“本公告所称存量留抵税额,区分以下情形确定:

(一)纳税人获得一次性存量留抵退税前,当期期末留抵税额大于或等于2019年3月31日期末留抵税额的,存量留抵税额为2019年3月31日期末留抵税额;当期期末留抵税额小于2019年3月31日期末留抵税额的,存量留抵税额为当期期末留抵税额。

(二)纳税人获得一次性存量留抵退税后,存量留抵税额为零。”

其中,进项构成比例的确定发放为,根据14号公告第八条:“进项构成比例,为2019年4月至申请退税前一税款所属期已抵扣的增值税专用发票(含带有“增值税专用发票”字样全面数字化的电子发票、税控机动车销售统一发票)、收费公路通行费增值税电子普通发票、海关进口增值税专用缴款书、解缴税款完税凭证注明的增值税额占同期全部已抵扣进项税额的比重。”

结束语

自4月1日至11日,全国税务部门共为20.3万户纳税人办理留抵退税1557亿元,已完成全年退税任务的十分之一。同时根据目前公开的信息显示,已经有多家上市公司发布了收到增值税留抵退税公告。例如,郴电国际的全资子公司收到退还增值税留抵税额5564万元;达实智能的子公司收到增值税留抵退税约1.27亿元;开普检测的全资子公司收到增值税留抵退税1230万元等。

我要补充

我要补充

0

0

推荐阅读

智能推荐

- 1 一边留抵退税,一边预缴,何必多此一举

- 2 增值税留抵退税的几个“新”“奇”疑难问题

- 3 部分先进制造业留抵退税 这个50%有玄机

- 4 增量留抵退税实务难点探讨

- 5 增量留抵退税常见实务要点简析

- 6 (2025)辽行再19号河北港口某有限公司;国家税务总局大连市税务局不予受理行政复议申请决定再审行政判决书

- 7 (2024)鲁15刑终257号孔某峰虚开发票、虚开增值税专用发票等二审刑事判决书

- 8 (2025)宁04刑终81号 隋某;郭某虚开增值税专用发票、用于骗取出口退税、抵扣税款发票罪刑事二审刑事裁定书

- 9 (2024)黔民终357号 欧某、张某康与张某霞、付某均委托合同纠纷二审民事判决书

- 10 (2024)最高法行再27号广东省兴宁某某工程有限公司与国家税务总局梅州市税务局第二稽查局其他再审审查行政判决书