收藏

收藏

2342

2342 非货币性资产投资递延纳税期间,部分转让股权如何处理?

案例:A房地产公司2015年1月以土地使用权出资,成立了全资子公司B,由于A公司是使用非货币性资产出资,符合财税[2014]116号规定的递延五年纳税条件,因此A公司向主管税局备案,并享受了该递延纳税政策。

A公司取得土地使用权的成本为1亿元,作价2亿元出资,非货币性资产投资涉及的应纳税所得额为1亿元,所得税2500万,分五年缴纳。2015年纳税500万,2016年纳税500万,2017年3月,C公司找到A公司,拟收购B公司,进行房地产开发。

C公司出价3亿元收购B公司,A公司管理层经商讨后,决定只出售部分股权给C公司,由AC共同持股,合并开发,以减轻资金压力,收回土地成本,同时也不失去对B公司所开发项目的利润并表和获取现金流分红的权利。

A公司与C公司经过洽商,达成一致意见,由C公司收购A公司持有的33%B公司的股权,支付股权款1亿元,刚好收回前期土地成本。

2017年5月,AC公司签订股权转让协议,并完成工商登记变更。

问:(1)2017年,原递延的非货币性资产投资收益如何纳税?

(2)本次股权转让所得如何纳税?

答:(1)2017年应缴纳非货币性资产投资收益所得税1500万。

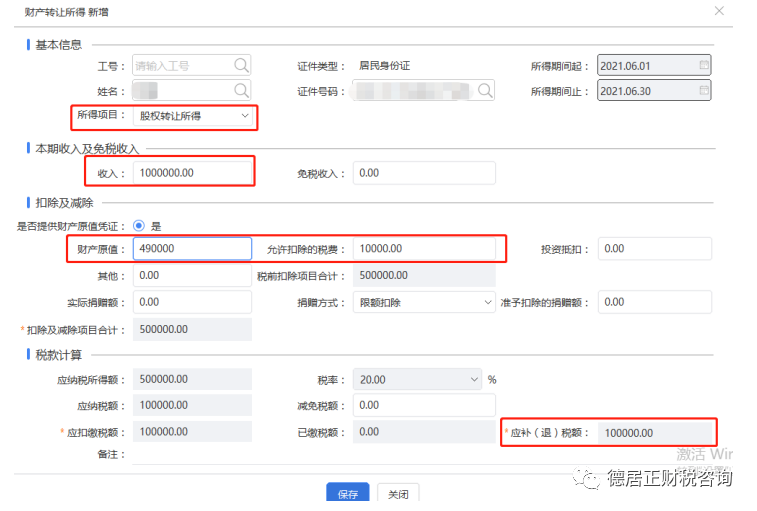

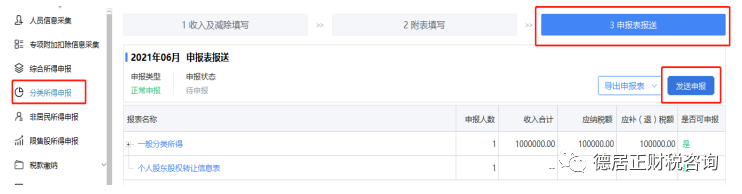

(2)本次股权转让所得=1亿-2亿*30%=4000万,应纳所得税=4000*25%=1000万。

【实操指南】(1)根据财税[2014]116号文第四条,企业在对外投资5年内转让上述股权或投资收回的,应停止执行递延纳税政策,并就递延期内尚未确认的非货币性资产转让所得,在转让股权或投资收回当年的企业所得税年度汇算清缴时,一次性计算缴纳企业所得税.

分析政策表述,存在一定争议。

第一个争议是调整时点,如果只转让了部分,是转让部分就要调整还是转让完所有后调整?但这个争议实践中基本不存在,转让部分后很可能剩余部分不再转让,那么如果企业转让99.99%,剩下的0.01%到五年期满后再转让,就可以规避停止递延。但这明显不符合立法者意图。因此,应当是转让部分就要调整,哪怕是转让0.01%。

第二个争议是,如果转让部分股权,是仅停止执行转让部分的所得税还是全部停止执行?这个争议在实践中也的确存在。

如果不整个停止执行,对税务机关来说,很难计算税款,也难以后续管控,特别是在企业分多次转让股权的情形下。如本例中,2015-2016年已经缴纳了1000万税款,本次转让的30%对应的税款是2500*0.3=750万。如果仅对本次转让股权停止执行递延政策的话,那么原来已经缴纳的1000万,实际上已经超过了本次应交的750万,是否不需要补税?如果按比例抵减,即2015-2016缴纳的1000万税款中,只有300万属于本次转让的30%部分,那么本次应补的税款是750-300=450万?虽然后面一种看起来更为合理,但后续管控较为困难,且税务总局也未明确规定计算口径,各地执行时会产生无据可依的问题。

但整个停止执行也存在不合理之处,财税[2014]116号出台的目的主要是促进非货币性资产投资,因为非货币性资产投资虽然视同销售了,但并未取得现金,趴在账上的长投无法带来现金流入,如本例中,一次缴纳2500万,但却无任何现金流入,对于企业来说是极大的负担。如果股权部分转让时,就全部停止执行,则不符合文件的初衷,特别是只转让少数股权的时候。

在确定性政策出台前,笔者倾向于实际执行采用第一种口径,即只要在递延期间内发生股权转让或收回投资行为(即使只是转让部分),递延政策整个停止执行,尚未确认的非货币资产转让所得,一次性计算缴纳企业所得税,计税基础也一并调整到位。

希望总局层面也能尽快制定规则,避免执行口径不一的问题。

(2)财税[2014]116号文“四、……企业在计算股权转让所得时,可按本通知第三条第一款规定将股权的计税基础一次调整到位”。

根据此条,本次转让的股权计税基础建立在以前次非货币性资产投资的税款已完税的基础上,无论采用前述哪种口径,30%部分均视为已经完税,按投资时作价的金额,即2亿*30%,作为股权转让的成本。

【关联问题】(1)如果本例改为,A房地产公司2015年1月以土地使用权向已成立的全资子公司B出资,是否符合财税[2014]116号规定的递延五年纳税条件?

符合。财税[2014]116号只要求是以非货币性资产投资,未规定是新设还是现存,不受限制。

(2)如果本例改为,A房地产公司2015年1月与B公司签订投资协议,约定以土地使用权向已成立的全资子公司B出资,2月完成股权变更手续,从何时开始计算递延五年纳税?

根据116号文件第二条第二款规定,“企业以非货币性资产对外投资,应于投资协议生效并办理股权登记手续时,确认非货币性资产转让收入的实现。”

因此,A公司应自2015年2月起确认非货币性资产收入的实现,即2015年缴纳500*11/12万元税款,2016、2017、2018、2019年分别缴纳500万税款,2020年缴纳500*1/12万元税款。

(3)如果本例改为,A房地产公司2015年1月与B公司签订投资协议,约定以土地使用权向已成立的全资子公司B出资,2016年2月完成股权变更手续,从何时开始计算递延五年纳税?

AB公司属于关联企业,根据国家税务总局办公厅关于《国家税务总局关于非货币性资产投资企业所得税有关征管问题的公告》的解读:“三、关联企业间非货币性资产投资何时确认收入?关联企业之间非货币性资产投资行为,自投资协议生效后最长12个月内应完成股权变更登记手续。如果投资协议生效后12个月内仍未完成股权变更登记手续,则于投资协议生效时,确认非货币性资产转让收入的实现。”

因此,此种情况下,A公司应自2015年1月确认收入实现,即2015、2016、2017、2018、2019年分别缴纳500万税款。

(4)如果本例改为,A房地产公司2015年1月与B公司签订投资协议,约定以土地使用权向B出资,2016年2月完成股权变更手续,从何时开始计算递延五年纳税?AB不存在关联关系。

AB公司不属于关联企业,因此,此种情况下,A公司应自2016年2月确认收入实现,即2016年缴纳500*11/12万元税款,2017、2018、2019、2020年分别缴纳500万税款,2021年缴纳500*1/12万元税款。

我要补充

我要补充

0

0

推荐阅读

智能推荐

- 1 个人间接转让股权重点关注什么

- 2 以明显低价转让股权:印花税计税依据应与其他税种保持一致

- 3 个人转让股权如何申报个税?

- 4 个人能否平价转让股权呢?

- 5 隐名股东显名化转让股权还需要交税吗?

- 6 (2025)辽行再19号河北港口某有限公司;国家税务总局大连市税务局不予受理行政复议申请决定再审行政判决书

- 7 (2024)鲁15刑终257号孔某峰虚开发票、虚开增值税专用发票等二审刑事判决书

- 8 (2025)宁04刑终81号 隋某;郭某虚开增值税专用发票、用于骗取出口退税、抵扣税款发票罪刑事二审刑事裁定书

- 9 (2024)黔民终357号 欧某、张某康与张某霞、付某均委托合同纠纷二审民事判决书

- 10 (2024)最高法行再27号广东省兴宁某某工程有限公司与国家税务总局梅州市税务局第二稽查局其他再审审查行政判决书