法规财关税[2026]2号 财政部 商务部 文化和旅游部 海关总署 税务总局关于口岸进境免税店有关事宜的通知

财政部 商务部 文化和旅游部 海关总署 税务总局关于口岸进境免税店有关事宜的通知

财关税〔2026〕2号 2026-01-21

内蒙古自治区、吉林省、黑龙江省、上海市、江苏省、宁波市、福建省、厦门市、山东省、青岛市、河南省、湖北省、湖南省、广东省、深圳市、广西壮族自治区、海南省、四川省、贵州省人民政府:

为进一步发挥免税店支持提振消费作用,经国务院同意,现就设立口岸进境免税店等有关事宜通知如下:

一、在武汉天河国际机场等41个口岸各新设1家口岸进境免税店(在本通知所附《设立口岸进境免税店名单》中为序号1—41)。其中,横琴口岸进境免税店设立后,允许自澳门进境居民旅客在该口岸进境免税店购买一定数量(15000元以内)的免税商品。

二、继续在海口美兰国际机场、蛇口邮轮中心等11个口岸设立口岸进境免税店(在本通知所附《设立口岸进境免税店名单》中为序号42—52)。

三、停止设立青岛流亭国际机场、广州东火车站、江门港等3个口岸进境免税店。待厦门高崎国际机场客运航线转场至厦门翔安国际机场后,停止设立厦门高崎国际机场口岸进境免税店。

四、口岸进境免税店所在省(自治区、直辖市、计划单列市)人民政府有关部门应指导招标人或口岸业主按照《中华人民共和国招标投标法》、《口岸进境免税店管理暂行办法》(财关税〔2016〕8号)、《财政部 商务部 文化和旅游部 海关总署 国家税务总局关于印发口岸进境免税店管理暂行办法补充规定的通知》(财关税〔2018〕4号)等有关法律法规的规定落实招投标等事宜。财政部当地监管局应对招投标活动依法履行行政监督职责。有资格参与投标的公司为经国务院批准具有免税品经营资质的企业,包括:中国免税品(集团)有限责任公司、深圳市国有免税商品(集团)有限公司、珠海市免税企业集团有限公司、中国出国人员服务有限公司、中国港中旅资产经营有限公司、王府井集团股份有限公司。

五、口岸进境免税店所在省(自治区、直辖市、计划单列市)人民政府应切实承担主体责任,加强统筹协调,配套完善本地区综合管理机制,防范免税商品违规倒卖等扰乱市场经营秩序的行为,统筹做好反走私综合治理工作,有效防控免税商品走私风险。

税屋附件:![]() 设立口岸进境免税店名单.pdf

设立口岸进境免税店名单.pdf

财政部 商务部 文化和旅游部 海关总署 税务总局

2026年1月21日

收藏

收藏

法规苏财税[2025]24号 江苏省财政厅 国家税务总局江苏省税务局关于发布2025年第一批获得免税资格的省属非营利组织名单的通知

各设区市、县(市)财政局,国家税务总局各设区市及苏州工业园区税务局:

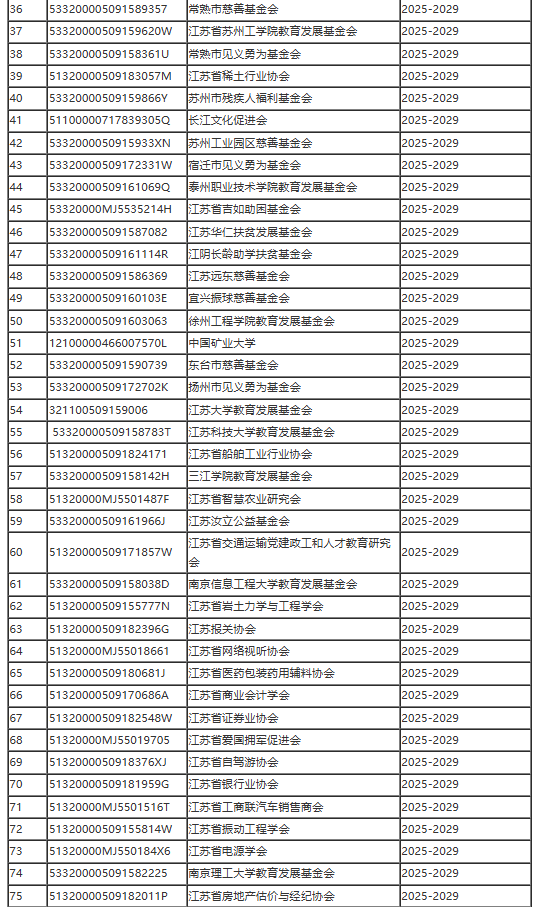

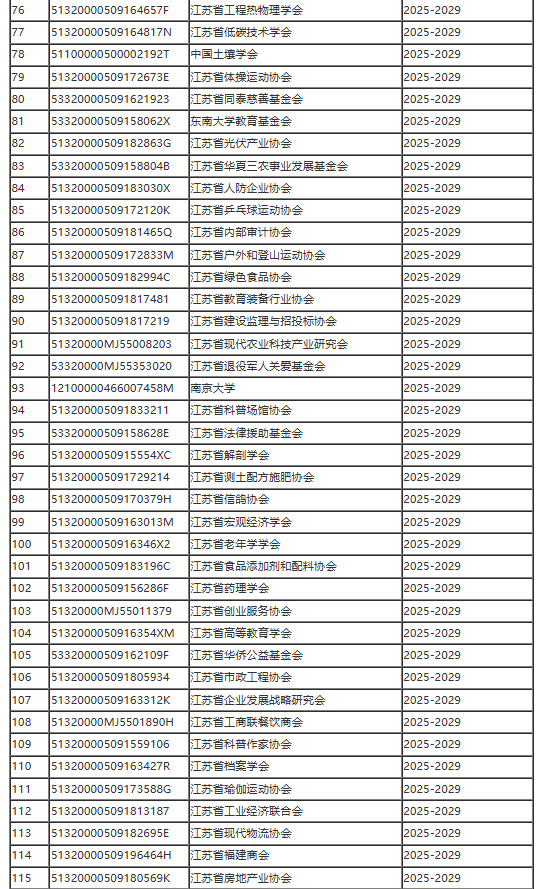

根据《江苏省财政厅 国家税务总局江苏省税务局关于江苏省非营利组织免税资格认定管理有关问题的通知》(苏财税[2018]20号)规定,省财政厅、国家税务总局江苏省税务局对省属非营利组织免税资格进行了认定。现将2025年第一批获得免税资格的省属非营利组织名单予以公布。

附件:江苏省2025年第一批获得免税资格的省属非营利组织名单.xlsx

江苏省财政厅 国家税务总局江苏省税务局

2025年11月5日

收藏

收藏

法规财关税[2025]19号 财政部 商务部 文化和旅游部 海关总署 税务总局关于完善免税店政策支持提振消费的通知

各省、自治区、直辖市、计划单列市财政厅(局)、商务主管部门、文化和旅游厅(局),海关总署广东分署、各直属海关,国家税务总局各省、自治区、直辖市、计划单列市税务局,新疆生产建设兵团财政局、商务局、文化体育广电和旅游局:

为进一步发挥免税店政策支持提振消费的作用,引导海外消费回流,吸引外籍人员入境消费,促进免税商品零售业务(以下称免税零售业务)健康有序发展,国务院决定完善免税店政策。现就有关事项通知如下:

一、优化国内商品退(免)税政策管理,积极支持口岸出境免税店和市内免税店销售国产品

(一)鼓励具有免税商品经营资质的企业和经国务院批准允许参与免税店经营的外商投资企业加大优质特色国内商品采购力度。有关企业采购国内商品,进入口岸出境免税店和市内免税店销售,视同出口,退(免)增值税、消费税。

(二)进一步优化口岸出境免税店和市内免税店经营国内商品退(免)税监管和操作手续,便利国内商品进店销售。

1.对于有关企业以含税价格统一采购并进入免税商品仓库专供口岸出境免税店和市内免税店销售的国内商品,海关按照免税商品进行监管,对已销售的国内商品,企业可向海关申请办理出口报关手续。

2.有关企业按照规定,凭出口货物报关单、增值税专用发票、《税收缴款书(出口货物劳务)》等向主管出口退税的税务部门申请办理退税手续。退税率按照国家统一规定的出口退税率执行。

3.口岸出境免税店和市内免税店经营国内商品具体监管和退税管理办法由海关总署会同财政部、税务总局另行制定。

(三)优化国内商品通关流程,进入口岸出境免税店、市内免税店销售的国内商品为国内已上市销售的商品,应当符合国内经营有关规定,出境时按个人自用物品监管,无需出口检验检疫,报关时无需填写“检验检疫电子底账数据号”。

(四)口岸出境免税店、市内免税店应加大对国产品的推介力度,提升国产品的影响力和吸引力,引入老字号产品、文创产品、非遗产品等能够体现中华优秀传统文化的特色优质产品,增加国产品在免税店的销售。口岸出境免税店、市内免税店用于销售国产品的经营面积原则上不少于其经营面积的四分之一。

二、进一步扩大免税店经营品类,丰富旅客购物选择

(一)进一步扩大口岸出境免税店、口岸进境免税店和市内免税店经营品类,新增手机、微型无人机、运动用品、保健食品、非处方药、宠物食品等商品。整合优化口岸出境免税店、口岸进境免税店和市内免税店经营品类清单。上述三类免税店具体经营品类见附件。

(二)有关部门根据实际情况,优化进口免税商品监管方式,加快境外已上市热销商品在我国免税店的上架进度。

(三)支持有关企业持续提升议价能力和经营水平,鼓励通过联合采购等方式,吸引更多国际品牌将最新商品、热销商品等投入我国免税店销售,扩大免税店实际销售商品种类。

三、放宽免税店审批权限,支持地方因地制宜整合优化免税店布局

(一)下放口岸出境免税店设立、口岸出境免税店及口岸进境免税店经营主体确定方式变更等审批权限。

1.省(自治区、直辖市、计划单列市)人民政府(含新疆生产建设兵团)统筹安排本地区口岸出境免税店的布局和建设。设立口岸出境免税店由口岸所在地省级财政部门会同商务、文化和旅游、海关、税务等部门审批。

2.在同一口岸既有口岸出境免税店又有口岸进境免税店,可分别进行招标。如果不具备招标条件,比如在出入境客流量较小、经营面积有限等特殊情况下,应由省级财政部门会同商务、文化和旅游、海关、税务等部门核准,参照《中华人民共和国政府采购法》规定的竞争性谈判等其他方式确定经营主体。

3.中国民用航空局直属机场的口岸出境免税店设立、口岸出境免税店及口岸进境免税店经营主体确定方式变更等事宜仍按原有规定执行。

4.经营主体确定后,向财政部等有关部门备案、向海关申请办理免税店经营许可等事宜仍按原有规定执行。

(二)优化口岸出境免税店、口岸进境免税店经营面积确定方式。

1.口岸出境免税店、口岸进境免税店经营面积由招标人或口岸业主与经营主体协商确定,但须符合海关监管要求。

2.口岸出境免税店、口岸进境免税店经营期间,需变更经营面积的,由招标人或口岸业主与经营主体协商确定后,再由经营主体提出申请报海关核准。

(三)省级财政部门应会同商务、文化和旅游、海关、税务等部门,结合出入境旅客流量、旅游业发展状况等因素,因地制宜整合优化免税店布局,开发具有地域特色的主题购物场景,持续改善和提升免税店形象,推动免税店吸引入境消费。

四、完善免税店便利化和监管措施,持续提升旅客免税购物体验

(一)支持口岸出境免税店、口岸进境免税店和市内免税店提供网上预订服务。

1.旅客可根据出入境行程安排,提前在口岸出境免税店、口岸进境免税店和市内免税店网上窗口预订免税商品。

2.有关免税店根据旅客出入境时间准备货物,旅客本人凭出入境有效证件及购物凭证等,按规定前往相应的口岸出境免税店、口岸进境免税店或免税商品提货点提货。

(二)允许旅客在市内免税店预订后在口岸进境免税店提货。对于市内免税店所在城市有口岸进境免税店的,旅客在市内免税店预订后,进境时在口岸进境免税店付款提货,视为在口岸进境免税店购物,按口岸进境免税店有关政策规定执行。

(三)有关部门和免税商品经营企业持续优化免税购物流程,提升便利化水平,充分满足旅客免税购物的消费需求,并加强对免税商品的监管,维护市场秩序,保障消费者权益。

五、组织实施

(一)财政部会同有关部门加强统筹协调,推动有关政策尽快落地见效。商务部、文化和旅游部开展国货“潮品”品牌推介,做好国产品直接进店销售、网上订购免税商品等措施的宣介工作。海关总署组织做好免税商品通关、监管等工作。税务总局组织做好退税等工作。

(二)免税店所在地省级人民政府作为本地区免税店监督管理工作的责任主体,应加大对本地区免税店有关工作组织实施力度,持续发挥免税店政策促消费作用,并做好风险防控。

(三)本通知自2025年11月1日起施行。《财政部 商务部 海关总署 国家税务总局 国家旅游局关于印发〈口岸进境免税店管理暂行办法〉的通知》(财关税[2016[8号)等有关政策文件与本通知不一致的内容,以本通知为准。

附件(请在网页端打开):![]() 口岸出境、口岸进境和市内免税店经营品类.pdf

口岸出境、口岸进境和市内免税店经营品类.pdf

财政部 商务部 文化和旅游部 海关总署 税务总局

2025年10月29日

收藏

收藏

法规财政部 海关总署 国家税务总局公告2025年第9号 财政部 海关总署 国家税务总局关于调整海南离岛旅客免税购物政策的公告

财政部 海关总署 国家税务总局关于调整海南离岛旅客免税购物政策的公告

财政部 海关总署 国家税务总局公告2025年第9号 2025-10-15

为进一步扩大政策效应,支持海南自由贸易港建设,现将海南离岛旅客免税购物政策(以下称离岛免税政策)调整事项公告如下:

一、新增宠物用品、可随身携带的乐器2类商品。将“家用空气净化器及配件”类调整为“小家电”类,增加扫地机器人、吸尘器等;将“穿戴设备等电子消费产品”类调整为“电子消费产品”类,增加数码摄影摄像器材及配件、微型无人机;在“平板电脑”类中增加鼠标、键盘等数码配件。

调整后离岛免税商品共47类,具体品类、购买数量、备注要求见附件,并按此执行。

二、具有离岛免税品经销资格的经营主体,采购国内商品丝巾(附件序号8,下同)、服装服饰(序号12)、鞋帽(序号13)、咖啡(序号23)、陶瓷制品(序号30)、茶(序号40),进入离岛免税店按离岛免税政策销售,视同出口,退(免)增值税、消费税。对已销售的国内商品,上述经营主体可向海关办理出口报关手续,并按规定向主管税务机关办理退税手续,具体监管和退税办法由海关总署会同财政部、税务总局另行制定。

三、将离岛旅客免税购物年龄由年满16周岁调整为年满18周岁。

四、允许“离岛且离境旅客”享受离岛免税购物政策。离岛且离境旅客是指年满18周岁,已购买从海南离境的机票、船票,持进出境有效证件并实际离境的国内外旅客,包括海南省居民。

离岛且离境旅客购买离岛免税商品金额计入其每年10万元人民币免税购物额度,不限次数。免税商品品类及每次购买数量限制等,按照附件执行。

离岛且离境旅客在规定的额度和数量范围内,在离岛免税店内或经批准的网上销售窗口购买免税品,免税店根据旅客离岛时间运送货物,旅客凭购物凭证仅能在机场、港口码头指定区域提货,并一次性随身携带离岛。

五、一个自然年度内有离岛记录的岛内居民,在本自然年度内可不限次数购买“即购即提”提货方式下的离岛免税商品。政策实施当年,离岛记录应发生在本公告执行之日起(含当日)。海南省人民政府应当切实承担防控“套代购”走私风险的主体责任。

岛内居民指年满18周岁,持有海南省身份证、海南省居住证或者社保卡的中国公民,以及在海南省工作生活并持有居留证的境外人士。

六、离岛免税政策其他内容继续执行《财政部 海关总署 税务总局关于海南离岛旅客免税购物政策的公告》(财政部 海关总署 税务总局公告2020年第33号)有关规定。

本公告自2025年11月1日起执行。

特此公告。

附件(请在网页端打开):![]() 离岛免税商品品类及每人每次购买数量范围.pdf

离岛免税商品品类及每人每次购买数量范围.pdf

财政部 海关总署 税务总局

2025年10月15日

收藏

收藏

法规国家税务总局 财政部 中国国家铁路集团有限公司公告2024年第8号国家税务总局 财政部 中国国家铁路集团有限公司关于铁路客运推广使用全面数字化的电子发票的公告

为贯彻落实中办、国办印发的《关于进一步深化税收征管改革的意见》关于推进铁路客运发票电子化改革的要求,税务总局、财政部、中国国家铁路集团有限公司(以下简称国铁集团)决定在铁路旅客运输领域推广使用全面数字化的电子发票。现将有关事项公告如下:

一、国铁集团所属运输企业、非控股合资公司以及地方铁路企业(统称铁路运输企业)通过铁路客票发售和预定系统办理境内旅客运输售票、退票、改签业务时,可开具电子发票(铁路电子客票)。

二、电子发票(铁路电子客票)属于全面数字化的电子发票,基本内容包括:发票号码、开票日期、购买方信息、旅客身份证件信息、行程信息、票价、二维码等。电子发票(铁路电子客票)样式见附件1。

三、电子发票(铁路电子客票)的发票号码为20位,其中:第1-2位代表公历年度后两位,第3-4位代表行政区划代码,第5位代表电子发票(铁路电子客票)开具渠道代码,第6-20位代表业务顺序编码。

四、旅客在行程结束或支付退票、改签费用后,可通过铁路12306(包括网站和移动客户端,下同)如实取得电子发票(铁路电子客票)。铁路运输企业根据旅客提供的购买方名称、统一社会信用代码和行程信息等如实开具电子发票(铁路电子客票)。

五、铁路运输企业通过铁路12306下载或以电子邮件等方式将电子发票(铁路电子客票)交付给旅客。旅客可通过铁路12306查询、下载、打印电子发票(铁路电子客票)。

六、需要报销入账的旅客,应当取得电子发票(铁路电子客票)。鼓励购买方收到电子发票(铁路电子客票)后,按照电子凭证会计数据标准相关要求,实现对电子发票(铁路电子客票)的全流程无纸化处理。乘车日期在2025年9月30日前的,旅客取得的铁路车票(纸质报销凭证)仍可报销入账,铁路车票(纸质报销凭证)与电子发票(铁路电子客票)不可重复开具。

七、购买方为增值税一般纳税人的,购进境内铁路旅客运输服务,以电子发票(铁路电子客票)作为增值税扣税凭证,并按现行规定确定进项税额。乘车日期在2025年9月30日前的铁路车票(纸质报销凭证),仍按照《财政部税务总局海关总署关于深化增值税改革有关政策的公告》(2019年第39号)第六条第一项第3点的规定确定进项税额。

八、旅客取得电子发票(铁路电子客票)后,因购买方信息填写有误等原因需要换开电子发票(铁路电子客票)的,铁路运输企业按以下规定开具红字电子发票(铁路电子客票):

(一)购买方未作用途确认和入账确认的,由铁路运输企业填开《红字发票信息确认单》(以下简称《确认单》,见附件2),开具红字电子发票(铁路电子客票)。

(二)购买方已进行用途确认或入账确认的,由铁路运输企业填开《确认单》,经购买方确认后,依据《确认单》开具红字电子发票(铁路电子客票)。购买方已将电子发票(铁路电子客票)用于增值税申报抵扣的,应暂依确认后的《确认单》所列增值税税额从当期进项税额中转出,待取得铁路运输企业开具的红字电子发票(铁路电子客票)后,与《确认单》一并作为原始凭证。

九、国铁集团按规定向税务部门上传电子发票(铁路电子客票)信息,税务部门通过电子发票服务平台税务数字账户(以下简称税务数字账户)将电子发票(铁路电子客票)同步传输给购买方。购买方可通过税务数字账户进行电子发票(铁路电子客票)的查询、查验、下载、打印和用途确认等,也可通过全国增值税发票查验平台(https://inv-veri.chinatax.gov.cn)查验。旅客可通过个人所得税APP个人票夹对电子发票(铁路电子客票)进行查询、下载等。

十、购买方为增值税一般纳税人的,可通过税务数字账户对符合规定的电子发票(铁路电子客票)进行用途确认,按规定办理增值税进项税额抵扣。增值税一般纳税人申报抵扣的电子发票(铁路电子客票)进项税额,在纳税申报时应当填写在《增值税及附加税费申报表附列资料(二)》(本期进项税额明细)的“认证相符的增值税专用发票”相关栏次中。

十一、本公告自2024年11月1日起施行。

特此公告。

附件:1.![]() 电子发票(铁路电子客票)样式.doc

电子发票(铁路电子客票)样式.doc

国家税务总局

财政部

中国国家铁路集团有限公司

2024年9月29日

收藏

收藏

陕西焦点聚光咨询有限公司 陕ICP备18018918号-2