收藏

收藏

592

592 各省、自治区、直辖市和计划单列市国家税务局:

接中国银行《关于办理代扣代缴储蓄利息所得税有关问题的请示》(中银零[1999]159号),经研究,现将外籍个人和港澳台居民个人储蓄存款利息所得税的有关问题通知如下:

一、根据《维也纳外交关系公约》的有关法规,外国驻华使领馆外交官及相当于外交官身份的人员在中国境内储蓄机构取得的储蓄存款利息所得,不属于该公约法规的免税范围,应征收储蓄存款利息所得个人所得税。

二、外国居民取得的储蓄存款利息所得,可以享受有关税收协定法规的限制税率待遇,但须按有关法规填报《外国居民享受避免双重征税协定待遇申请表》。1999年11月1日对个人储蓄存款利息所得开始征税后,取得储蓄存款利息所得的外国居民由于种种原因未能填报《外国居民享受避免双重征税协定待遇申请表》的,自1999年11月1日至2000年10月31日止,可凭其护照或其他有效证件及居民国税务主管当局为其签发的居民证明,直接向储蓄机构办理享受税收协定待遇手续。储蓄机构审核,并将有关情况进行详细记录或留存有关证件的复印件后,直接按协定法规的限制税率代扣税款。从2000年11月1日1起,外国居民享受税收协定待遇,必须按要求填报《外国居民享受避免双重征税协定待遇申请表》。

三、对非税收协定缔约国的居民和港澳台居民个人,取得的储蓄存款利息所得,应依照国务院《对储蓄存款利息所得征收个人所得税的实施办法》法规的税率征收税款。

附件:我国对外签定已生效避免双重征税协定关于利息所得使用税率一览表

序号 国家 生效日期 协定税率

1 日本 1984.6.26 10%

2 美国 1986.11.21 10%

3 法国 1985.2.21 10%

4 英国 1984.12.23 10%

5 比利时 1987.9.11 10%

6 德国 1986.9.14 10%

7 马来西亚 1986.9.14 10%

8 挪威 1986.12.21 10%

9 丹麦 1986.10.22 10%

10 新加坡 1986.12.21 10%

11 芬兰 1987.12.18 10%

12 加拿大 1986.12.29 10%

13 瑞典 1987.1.3 10%

14 新西兰 1986.12.27 10%

15 泰国 1986.12.29 10%

16 意大利 1989.11.14 10%

17 荷兰 1988.3.5 10%

18 捷克 1987.12.23 10%

19 波兰 1989.1.7 10%

20 澳大利亚 1990.12.28 10%

21 保加利亚 1990.5.25 10%

22 巴基斯坦 1989.12.27 10%

23 科威特 1990.7.20 5%

24 瑞士 1991.9.27 10%

25 塞普路斯 1991.10.5 10%

26 西班牙 1992.5.20 10%

27 罗马尼亚 1992.3.5 10%

28 奥地利 1992.11.1 10%

29 巴西 1993.1.6 15%

30 蒙古 1992.6.23 10%

31 匈牙利 1994.12.31 10%

32 马耳他 1994.3.20 10%

33 卢森堡 1995.7.28 10%

34 韩国 1994.9.27 10%

35 俄罗斯 1997.4.10 10%

36 印度 1994.11.19 10%

37 毛里求斯 1995.5.4 10%

38 白俄罗斯 1996.10.3 10%

39 斯洛文尼亚 1995.12.27 10%

40 以色列 1995.12.22 10%

41 越南 1996.10.18 10%

42 土耳其 1997.1.20 10%

43 乌克兰 1996.10.18 10%

44 亚美尼亚 1996.11.28 10%

45 牙买加 1997.3.15 7.5%

46 冰岛 1997.2.5 10%

47 立陶宛 1996.10.18 10%

48 拉脱维亚 1997.1.27 10%

49 乌兹别克 1996.7.3 10%

50 南斯拉夫 1998.1.1 10%

推荐阅读

智能推荐

- 1 对固定资产计提折旧税会差异的分析

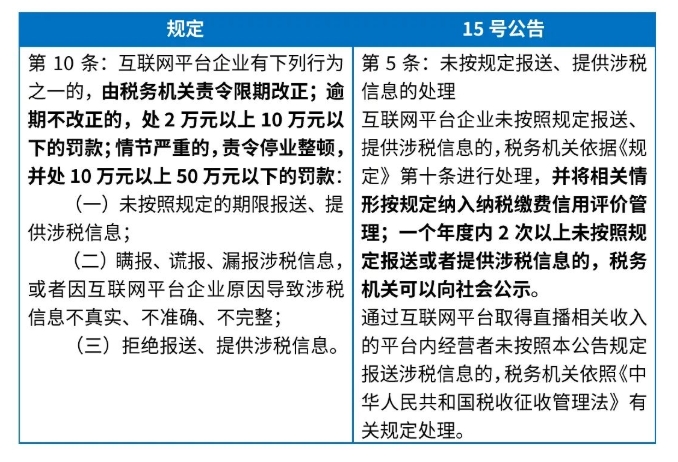

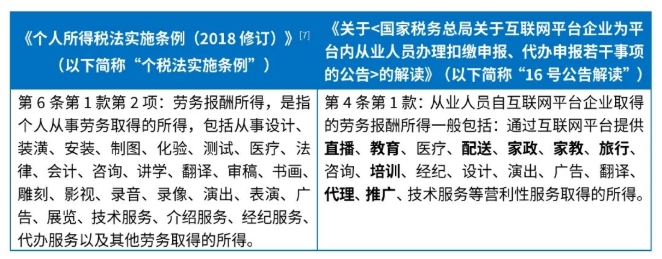

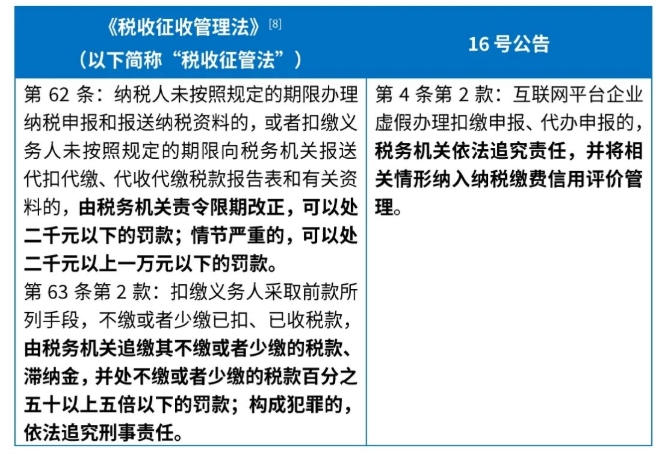

- 2 互联网平台企业涉税信息报送及扣缴申报、代办申报合规指南

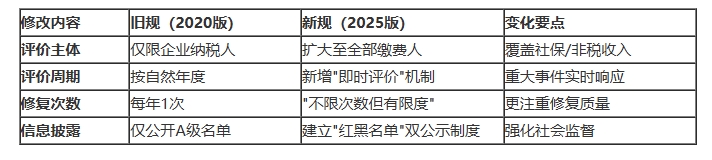

- 3 《纳税缴费信用管理办法》解读

- 4 当纳税人遭遇信用降级——纳税缴费信用新规解读

- 5 平台信息报送与劳务报酬、经营所得(配送外卖、代驾、打赏等)等问题简析

- 6 (2024)最高法执复63号某某建工集团有限公司、西宁某某房地产开发有限公司建设工程合同纠纷、建设工程合同纠纷执行复议执行裁定书

- 7 (2024)最高法民申6606号某某国际有限公司、苏州某某股份有限公司等股权转让纠纷民事申请再审审查民事裁定书

- 8 (2021)鲁03行终52号张某某、国家税务总局淄博市税务局第二稽查局税务行政管理(税务)二审行政判决书

- 9 (2023)川1002执异225号国家税务总局某某局、某某商业银行某某分行借款合同纠纷执行异议执行裁定书

- 10 (2025)辽10行终31号张某华与国家税务总局辽阳市税务局稽查局其他二审判决书