收藏

收藏

581

581 第一章 总则

第一条 为认真贯彻落实党和国家方针、政策,确保政令畅通,实现全国税务机关督促检查(以下简称督查)工作科学化、规范化、制度化,提高督查工作质量和效率,加强督查队伍建设,制定本办法。

第二条 督查工作是确保党和国家的路线、方针、政策贯彻落实及上级领导机关作出的重大决策、重要工作部署以及各项工作顺利实现的重要措施,是转变机关工作作风,提高工作效率的重要手段。

第三条 督促检查工作是各级税务机关领导的重要职责,是各级办公厅(室)的重要工作。督促检查工作开展的状况,是检验办公厅(室)整体工作质量的重要标志,是衡量办公厅(室)工作水平和职能发挥程度的重要方面。

第四条 督查工作必须围绕税收中心工作,坚持实事求是、突出重点、分级负责、务求落实的原则。

第二章 工作任务

第五条 督查工作任务:

(一)党中央、国务院有关方针、政策、重要文件和重要会议精神贯彻落实情况;

(二)国家税务总局等领导机关有关指示、决定、决议的贯彻落实情况;

(三)税务机关重要工作部署、重要决定及局长办公会议、局务会议、局长专题会议确定的重要事项的贯彻落实情况:

(四)有关税收业务工作执行情况;

(五)上级和本级领导同志重要批示和交办事项落实情况。

第三章 工作程序

第六条 凡列为督查的事项,均应按督查立项、拟办、分办、承办、督办、审核、反馈、通报、归档的程序进行工作。

(一)督查立项。根据局领导指示或上级要求将需要督查的事项,督查部门按领导批示意见、收文、承办部门或负责人、办结时间等内容逐项登记,报请领导批准、立项。

(二)拟办分办。督查部门工作人员,根据立项要求和各部门的职责进行拟办,填写“督查通知单”或“催办单”,注明领导批示、承办任务、完成时限等,报请领导审定。经领导审定的督查事项,及时通知有关单位承办。

(三)组织承办。有关部门接受任务或“督查通知单”后,应按照要求迅速组织人员,抓紧贯彻落实。

(四)督办检查。督查事项下达后,督查人员应采取督查调研、明查暗访、组织协调、跟踪检查、实地督查、电话、发函督办等多种形式进行及时的检查催办,承办单位以书面形式反馈办理结果。做到重要事项,全程督办;紧急事项,迅速督办;一般事项,定期督办,保证督查事项按时落实。

(五)审核评估。督查部门对承办单位报来的办理结果要认真进行审核,对不符合要求的,承办单位应补办或重新办理。

(六)情况反馈。督查事项应在规定时间内办结,及时反馈办理结果。经审核,符合办理要求的,及时向领导书面反馈。反馈决策落实情况时,要讲真话,报实情,为领导提供有参考价值的情况和建议。

(七)立卷归档。办结后的督查资料,要按照文书档案的要求,及时立卷归档。

(八)情况通报。对督查事项的贯彻落实情况(包括《督查专报》、《督查调研》、《督查小结》、《督查总结》等),要进行定期或不定期通报。

第四章 工作制度

第七条 分级负责制。通常情况下,督查工作应采取分级负责的原则,一级督查一级,一级对一级负责。个别特殊情况,上级机关可以越级进行督查。

第八条 岗位责任制。各级税务机关要把督查工作纳入岗位目标责任制,按有关规定进行年度考核。

第九条 督查时限制,督查立项事项,必须有明确的时限要求。国务院各部委间会签文件应在7个工作日内办结;查办件一般应在30个工作日内办结;其他按文件、批示规定时限办结。

第十条 督查报告制。对各类督查事项的工作进度和落实情况应及时向局领导报告。凡明确了报告时限的,必须在规定的时限内报告:没有明确时限的,也要根据事情轻重缓急,提出报送要求;搞好催报,及时反馈办结情况;在执行中遇到重要情况或特殊问题的,必须及时报告。根据工作需要定期或不定期向上级报送督查专报、督查调研、督查小结、督查总结等。

第五章 组织工作

第十一条 各级税务机关主要领导对督查工作负总责,要及时研究解决督查工作中遇到的新情况、新问题,不断提高督查工作水平。

第十二条 具体督查事项主要由各级办公室承担,要设立相应岗位、配备人员,建立健全督查网络,做好督促检查工作。

第十三条 加强督查工作队伍建设。要建立一支廉洁奉公、精干高效、作风过硬、通晓业务的督查工作队伍,要选配政治素质好、有一定政策水平、工作经验和文字综合能力的同志担任督查工作。要采取多种形式,加强对督查工作人员进行政治、业务培训,不断提高他们的政策水平和业务能力。

第十四条 要为督查工作创造必要的便利条件,调动和保护督查人员的工作积极性;根据工作需要,经批准督查工作人员可阅读发至本级机关的有关文件、内刊,列席本级机关的有关工作会议。

第十五条 督查部门应定期或不定期对督查工作情况进行通报,每年进行一次通报总结。

第六章 附则

第十六条 本办法由国家税务总局负责解释,办公厅组织实施。

第十七条 各地税务机关应根据本地实际制订实施办法。

第十八条 本办法自2000年1月1日起实施。

推荐阅读

智能推荐

- 1 对固定资产计提折旧税会差异的分析

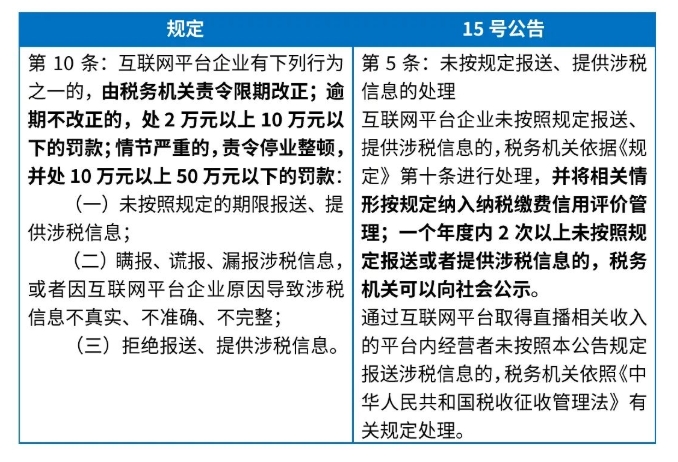

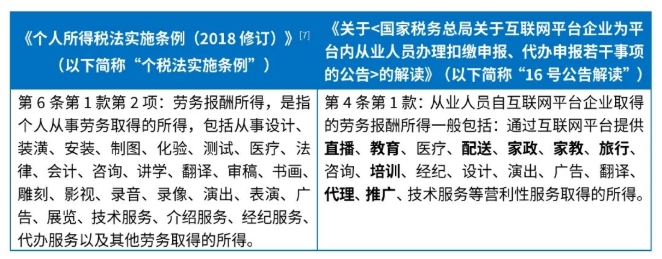

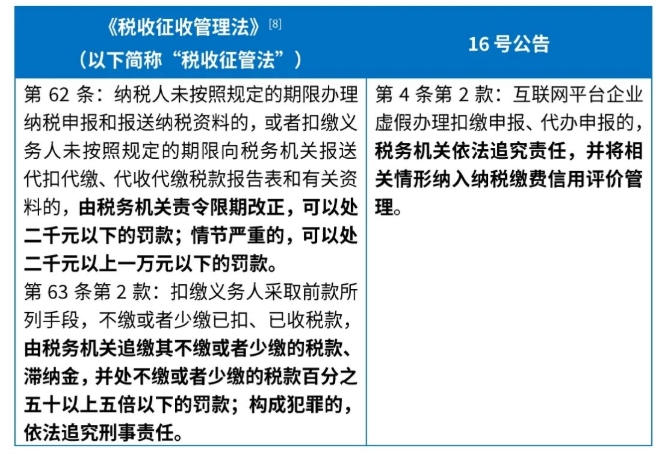

- 2 互联网平台企业涉税信息报送及扣缴申报、代办申报合规指南

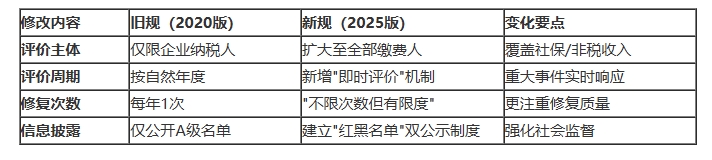

- 3 《纳税缴费信用管理办法》解读

- 4 当纳税人遭遇信用降级——纳税缴费信用新规解读

- 5 平台信息报送与劳务报酬、经营所得(配送外卖、代驾、打赏等)等问题简析

- 6 (2024)最高法执复63号某某建工集团有限公司、西宁某某房地产开发有限公司建设工程合同纠纷、建设工程合同纠纷执行复议执行裁定书

- 7 (2024)最高法民申6606号某某国际有限公司、苏州某某股份有限公司等股权转让纠纷民事申请再审审查民事裁定书

- 8 (2021)鲁03行终52号张某某、国家税务总局淄博市税务局第二稽查局税务行政管理(税务)二审行政判决书

- 9 (2023)川1002执异225号国家税务总局某某局、某某商业银行某某分行借款合同纠纷执行异议执行裁定书

- 10 (2025)辽10行终31号张某华与国家税务总局辽阳市税务局稽查局其他二审判决书