收藏

收藏

621

621 为了贯彻落实全国税务局长会议精神,进一步加强税收征管,减少税收流失,坚决打击偷、骗、抗税违法行为,严肃税收法纪,确保完成1998年税收收入任务,国家税务总局决定在全国范围内开展税收检查工作。现将有关事项通知如下:

一、检查的时限

1998年9月开始,年底结束,明年1月份各地对检查情况进行整理、汇总和总结,并将检查结果上报总局。对检查过程中发现的重大案件线索和遇到的特殊情况,各地税务机关应随时向总局报告,以便及时采取措施予以解决。

二、检查的内容

1998年全国税收检查工作包括日常税收检查、税收专项检查和税收大要案查处。税收专项检查的主要内容如下,各地税务机关可根据各自具体情况适当调整,统筹安排:

(一)清查各税漏征漏管户

(二)重点检查的行业、企业或税种

流转税主要检查1997年至1998年6月底之间的纳税情况;对出口企业主要检查1996年至1998年6月底之间发生的出口业务和退税情况;企业所得税主要检查1997年度的纳税情况。涉嫌偷逃税的,可追溯到以前年度。

1.民政福利企业和校办企业。

2.邮电服务行业。

3.烟、酒、电力、石油、石化、铁路运输行业和跨地区承包建筑安装工程的建筑安装业流转税缴纳情况。

4.经营进口成品油、感光材料、手机、汽车的企业,组装进口计算机的生产企业和进口汽车的修理修配企业。

5.实行“免、抵、退”税的出口企业和从事进料加工贸易的企业。

6.1993年12月31日之前成立的外商投资企业五年来超税负返还情况和出口不作销售而将出口货物进项税额在内销货物销项税额中抵扣的情况。

7.外贸企业出口货物不申报退税不索取增值税专用发票情况。

8.金融保险行业的营业税、个人所得税的纳税情况;中保集团所属省、地(市)、县级分支公司企业所得税的各项应税收入和税前扣除项目。

9.演出市场、广告市场、境外所得和城乡结合部私房出租业个人所得税的纳税情况。

10.外国企业预提所得税的代扣代缴情况。

三、检查的政策界限

对检查中发现的各类税收违法问题,要按照《中华人民共和国税收征收管理法》及其实施细则的有关法规严肃处理,加大对税收违法行为的处罚力度。对自查、自报、自缴税款的,可免于行政处罚,但必须自税款滞纳之日起加收滞纳金。要结合这次检查对欠税进行清理,除追缴税款外,必须加收滞纳金;对长期拖欠税款的,要责令限期缴纳,逾期不缴的,依法采取强制执行措施进行追缴。对查出的偷、骗、抗税案件除追缴税款和加收滞纳金外,应处以不低于所偷、骗、抗税款一倍的罚款;罚款低于一倍的,应报上一级税务机关审批。对情节严重、有犯罪嫌疑的案件,要依法追缴税款、加收滞纳金和罚款,并移送司法机关处理。

四、检查的组织实施

各级税务机关对这次检查工作要统一领导、统一布署,一把手要亲自挂帅,并指定一位主管副局长专门负责,要综合调配征管、税政和稽查部门的人员,集中力量开展检查工作,切实把检查任务落到实处。税收日常检查的重点检查面不得低于30%。检查中遇到的有关业务政策问题分别由征管、税政和稽查部门归口处理。检查结果要及时向有关部门通报。1998年税收检查工作结束后,日常检查情况由各地税收征管部门上报总局征管司,专项检查情况由各个税政部门上报总局各有关业务司,税收检查的总体情况由各地稽查部门统一汇总上报总局稽查局。

五、检查的基本要求

(一)国税局、地税局要统一协调行动

1998年全国税收检查工作检查范围广,涉及内容多。各级国税局、地税局一定要相互协调、搞好配合,统一行动。对涉及双方业务的检查,国税局、地税局原则上应组织联合检查组开展工作,避免分别进入企业同时进行检查,以减轻企业负担,保证企业正常业务的开展。

(二)有关检查工作的衔接问题

总局此前安排的有关税收专项检查,尚未开展的,要纳入这次全国税收检查工作统一布署;已在进行的,也要尽量按照本通知精神做好衔接。具体安排可由各地税务机关进行协调。

(三)认真做好税收检查的总结工作

1998年全国税收检查工作结束后,各地税务机关要针对本地区具体情况,对有普遍性的税收违法行为和税收征管工作漏洞,进行全面总结。属于具体工作中的问题,要及时采取措施,切实改进税收征管,堵塞漏洞,严防税收流失;属于普遍性的问题,应及时上报反映,并提出改进意见和建议,以便进一步健全税收法规制度,改善税收征管环境和秩序,努力把税收征管工作提高到一个新水平。

推荐阅读

智能推荐

- 1 对固定资产计提折旧税会差异的分析

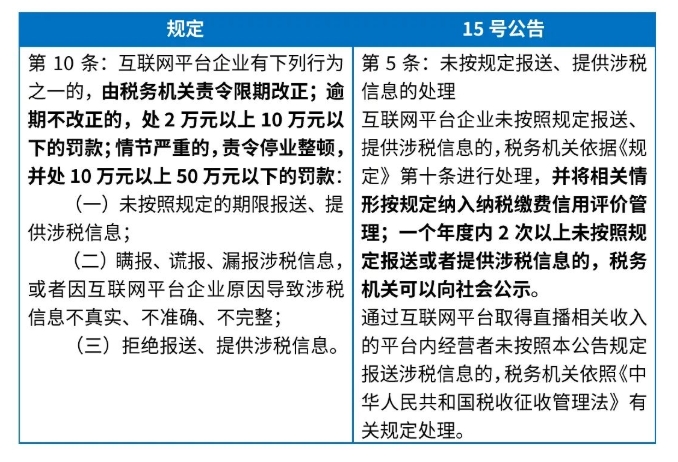

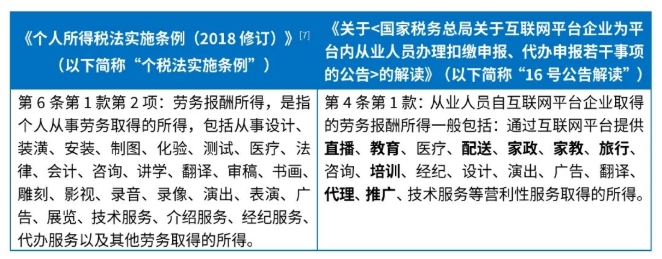

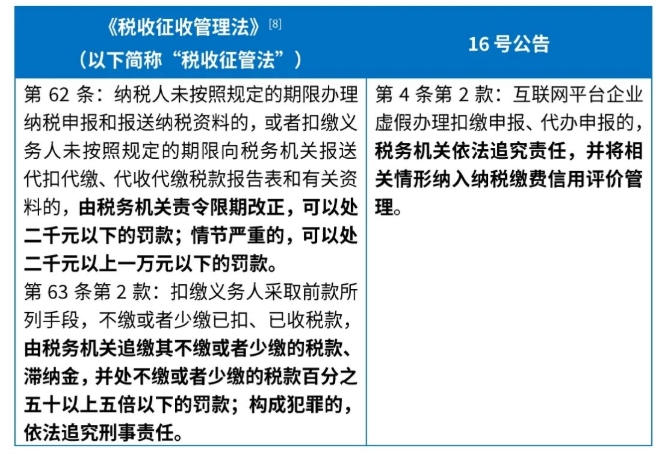

- 2 互联网平台企业涉税信息报送及扣缴申报、代办申报合规指南

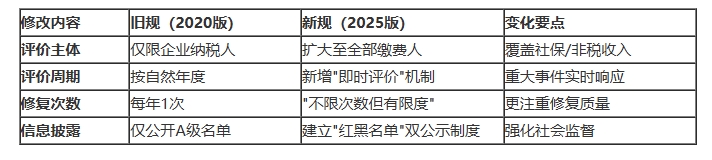

- 3 《纳税缴费信用管理办法》解读

- 4 当纳税人遭遇信用降级——纳税缴费信用新规解读

- 5 平台信息报送与劳务报酬、经营所得(配送外卖、代驾、打赏等)等问题简析

- 6 (2024)最高法执复63号某某建工集团有限公司、西宁某某房地产开发有限公司建设工程合同纠纷、建设工程合同纠纷执行复议执行裁定书

- 7 (2024)最高法民申6606号某某国际有限公司、苏州某某股份有限公司等股权转让纠纷民事申请再审审查民事裁定书

- 8 (2021)鲁03行终52号张某某、国家税务总局淄博市税务局第二稽查局税务行政管理(税务)二审行政判决书

- 9 (2023)川1002执异225号国家税务总局某某局、某某商业银行某某分行借款合同纠纷执行异议执行裁定书

- 10 (2025)辽10行终31号张某华与国家税务总局辽阳市税务局稽查局其他二审判决书