收藏

收藏

779

779 各省、自治区、直辖市人民政府,国务院各部委、各直属机构:

《国家税务总局职能配置、内设机构和人员编制规定》经国务院批准,现予印发。

一九九八年六月二十二日

国家税务总局职能配置、内设机构和人员编制规定

根据《国务院关于机构设置的通知》(国发[1998]5号),设置国家税务总局(正部级)。国家税务总局为国务院主管税收工作的直属机构。

一、职能调整

(一)划出的职能。

1.将中央各部门集中交纳税款的征收管理工作,交给北京市等有关国家税务局承担。

2.将具有社会中介服务性质的工作,交给依法认定的社会中介机构承担。

(二)划入的职能。

1.财政部承担的税政调查研究职能和税收法律法规的起草及其执行过程中的一般性解释工作。

2.财政部承担的国有企业所得税征收管理职能。

3.国家税务总局直属事业单位承担的海洋石油税收管理职能。

二、主要职责

根据以上职能调整,国家税务总局的主要职责是:

(一)拟定税收法律法规草案,制定实施细则;提出国家税收政策建议并与财政部共同审议上报、制定贯彻落实的措施。

(二)参与研究宏观经济政策、中央与地方的税权划分,提出完善分税制的建议;研究税负总水平,提出运用税收手段进行宏观调控的建议;制定并监督执行税收业务的规章制度;指导地方税收征管业务。

(三)组织实施税收征收管理体制改革;制定征收管理制度;监督检查税收法律法规、方针政策的贯彻执行。

(四)组织实施中央税、共享税、农业税及国家指定的基金(费)的征收管理;编报税收长远规划和年度税收收入计划;对税收法律法规执行过程中的征管和一般性税政问题进行解释;组织办理工商税收减免及农业税特大灾歉减免等具体事项。

(五)开展税收领域的国际交流与合作;参加涉外税收的国际谈判,草签和执行有关的协议、协定。

(六)办理进出口商品的税收及出口退税业务。

(七)管理国家税务局系统(以下简称国税系统)的人事、劳动工资、机构编制和经费;管理省级国家税务局的正副局长及相应级别的干部,对省级地方税务局局长任免提出意见。

(八)负责税务队伍的教育培训、思想政治工作和精神文明建设;管理直属院校。

(九)组织税收宣传和理论研究;组织实施注册税务师的管理;规范税务代理行为。

(十)承办国务院交办的其他事项。

国家税务总局对全国国税系统实行垂直管理,协同省级人民政府对省级地方税务局实行双重领导。

三、内设机构

根据上述职责,国家税务总局设12个职能司(局、厅):

(一)办公厅

处理总局机关日常政务,起草和审核有关文件和报告;负责会议组织、秘书事务、文电处理、文书档案,信访、保密、保卫、调研、政务信息和新闻发布;制定机关内部规章制度;管理机关财务和房产等行政事务。

(二)政策法规司

负责税政调查研究;组织起草税收法律法规草案和实施细则;研究提出税制改革建议;拟定税收业务的规章制度;组织实施对税收法规、规章执行情况的监督检查;承办重大税收案件的审理和行政处罚工作;办理税务行政诉讼和行政复议。

(三)流转税管理司

负责增值税、消费税、营业税的征收管理工作,制定具体的征收管理办法;起草有关法律法规草案;对有关法律法规在执行中的一般性问题进行解释和处理,组织办理有关税收减免中的具体事项。

(四)所得税管理司

负责企业所得税和个人所得税的征收管理工作,制定具体的征收管理办法;起草有关法律法规草案;对有关法律、法规在执行中的一般性问题进行解释和处理;组织办理有关税收减免中的具体事项。

(五)地方税务司(农业税征收管理局)

负责地方各税的税收业务管理,制定具体的征收管理办法;起草有关法律法规草案;对有关法律、法规在执行中的一般性问题进行解释和处理;指导地方税收征管业务;负责农业税、牧业税、农林特产税、耕地占用税、契税的征收管理;组织办理农业税特大灾歉减免中的具体事项。

(六)国际税务司(海洋石油税务管理局)

参与起草有关法律法规草案;研究提出国际间反避税措施;参加涉外税收的国际谈判,草签和执行有关协议、协定;承办与国际货币基金组织、世界银行等国际机构及外国税务机关的合作与交流业务,管理机关的外事工作;管理海洋石油税收业务。

(七)进出口税收管理司

提出制定进出口税收管理政策、规章和办法的建议与意见;组织实施有关计划,检查有关政策的执行情况;办理出口产品退税审批事项。

(八)征收管理司

组织实施综合性税收征管法规及规章、制度;指导税务登记、申报工作和税收资料的管理;负责税法宣传;管理税收发票和票证。

(九)稽查局

拟定税务稽查制度、办法并组织实施;办理重大税收案件的立案和调查的有关事项并提出审理意见;指导、协调税务系统的稽十)财务管理司

管理国税系统的经费、财务、装备和固定资产;监督执行税务系统财务制度;审核汇编直属单位的财务预、决算;处理各项经费的领拨;组织实施国税系统的内部审计。

(十一)计划统计司

汇总分析全国税收会计、统计信息数据;拟定税收计划和会计、统计制度并监督检查执行情况。

(十二)人事司

拟定税务系统的人事管理制度,管理国税系统的人事、劳动工资、机构编制工作;承办省级国家税务局正副局长及相应级别干部的管理工作,对省级地方税务局局长的任免提出意见;负责机关和直属事业单位的人事管理;组织实施税务系统的精神文明建设。

机关党委。负责机关和在京直属单位的党群工作。

四、人员编制

国家税务总局机关行政编制为210人。其中:局长1名,副局长4名,司局级领导职数43名(含总经济师1名、总会计师1名和机关党委专职副书记)。

离退休干部工作机构、机关后勤服务机构及编制,按有关规定另行核定

推荐阅读

智能推荐

- 1 对固定资产计提折旧税会差异的分析

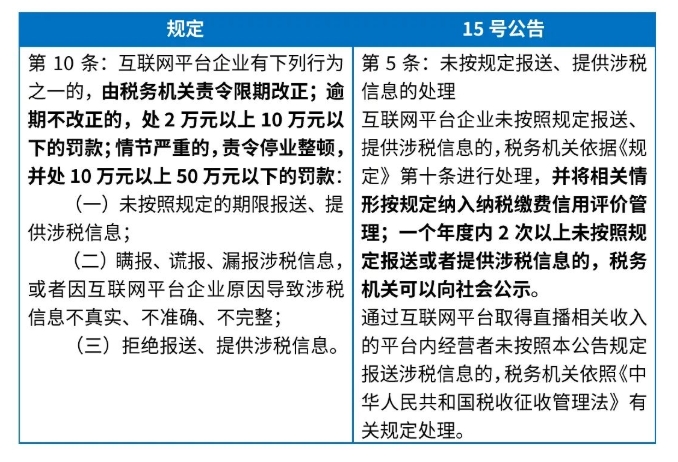

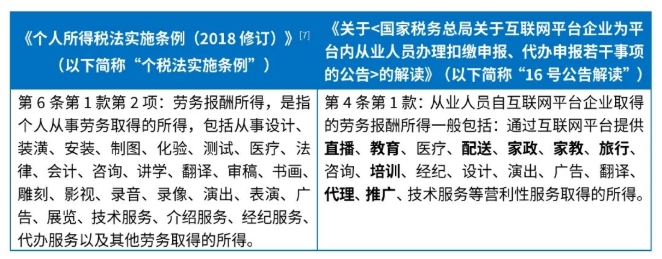

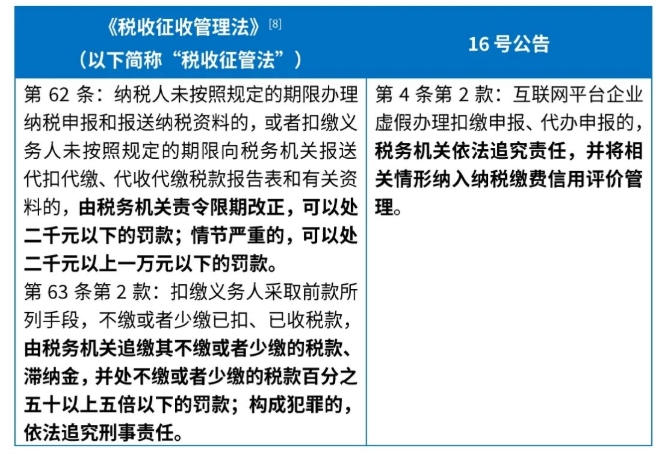

- 2 互联网平台企业涉税信息报送及扣缴申报、代办申报合规指南

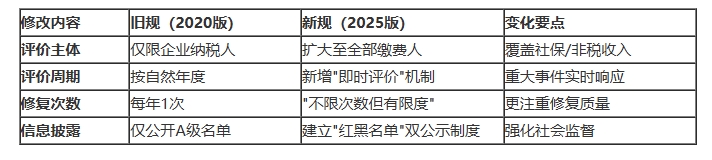

- 3 《纳税缴费信用管理办法》解读

- 4 当纳税人遭遇信用降级——纳税缴费信用新规解读

- 5 平台信息报送与劳务报酬、经营所得(配送外卖、代驾、打赏等)等问题简析

- 6 (2024)最高法执复63号某某建工集团有限公司、西宁某某房地产开发有限公司建设工程合同纠纷、建设工程合同纠纷执行复议执行裁定书

- 7 (2024)最高法民申6606号某某国际有限公司、苏州某某股份有限公司等股权转让纠纷民事申请再审审查民事裁定书

- 8 (2021)鲁03行终52号张某某、国家税务总局淄博市税务局第二稽查局税务行政管理(税务)二审行政判决书

- 9 (2023)川1002执异225号国家税务总局某某局、某某商业银行某某分行借款合同纠纷执行异议执行裁定书

- 10 (2025)辽10行终31号张某华与国家税务总局辽阳市税务局稽查局其他二审判决书