各设区市人民政府、平潭综合实验区管委会,省人民政府各部门、各直属机构,各大企业,各高等院校:

《福建省进一步优化政务服务便民热线工作方案》已经省政府同意,现印发给你们,请结合实际,认真组织实施。

福建省人民政府办公厅

2021年10月12日

(此件主动公开)

福建省进一步优化政务服务便民热线工作方案

为贯彻落实《国务院办公厅关于进一步优化地方政务服务便民热线的指导意见》(国办发〔2020〕53号)(以下简称《指导意见》)精神,进一步归并优化12345政务服务便民热线,提高为企便民服务水平,结合我省实际,制定本工作方案。

一、总体要求

政务服务便民热线直接面向企业和群众,是反映问题建议、推动解决政务服务问题的重要渠道。优化政务服务便民热线,要以习近平新时代中国特色社会主义思想为指导,深入贯彻落实党的十九大和十九届二中、三中、四中、五中全会精神,坚持以人民为中心,加快转变政府职能,深化“放管服”改革,持续优化营商环境,以一个号码服务企业和群众为目标,推动政务服务便民热线归并优化,进一步畅通政府与企业和群众互动渠道,提高政务服务质量和水平,建设人民满意的服务型政府,推进省域治理现代化,不断增强人民群众的获得感、幸福感、安全感。

(一)工作目标。

加快推进除110、119、120、122等紧急热线外的政务服务便民热线归并,2021年底前,各地各部门设立的政务服务便民热线以及国务院有关部门设立并在我省接听的政务服务便民热线,统一归并为“12345政务服务便民热线”(以下简称“12345热线”)一个号码,语音呼叫号码为“12345”,提供“7×24小时”全天候人工服务。同时,进一步建立健全12345热线的管理体制机制,建设一体设计、省市联动的12345热线服务网络系统,拓展受理渠道,优化流程和资源配置,实现热线受理与后台办理服务紧密衔接,确保企业和群众反映的问题和合理诉求及时得到处置和办理,使政务服务便民热线接得更快、分得更准、办得更实,打造便捷、高效、规范、智慧的政务服务“总客服”。

(二)基本原则。

坚持属地管理和部门指导相统筹。充分发挥各地区在热线归并和管理服务工作中的主导作用,压实地方特别是市县责任,加强部门政策支持和配合衔接,一个号码、各地归并。

坚持诉求受理和业务办理相衔接。明确12345热线与业务部门的职责,加强工作衔接,12345热线负责受理企业和群众诉求、回答一般性咨询,不代替部门职能,部门按职责分工办理相关业务、实施监管执法和应急处置等,涉及行政执法案件和投诉举报的,12345热线第一时间转至相关部门办理,形成高效协同机制。

坚持便民高效和专业支撑相结合。以切实便利企业和群众为出发点和落脚点,拓展受理渠道,完善知识库共享、专家支持、分中心联动等机制,提高热线接通率和专业化服务水平。

坚持互联互通和协同发展相促进。强化12345热线平台与部门业务系统互联互通和信息共享,推动12345热线与各类线上线下政务服务平台、政府网站联动融合。相关部门要加强对普遍性诉求的研究分析,解决共性问题。

坚持热线服务和效能建设相协同。依托12345热线构建政府与企业和群众互动的主渠道,既优化热线服务,做到听民声、知民情、汇民智、暖民心,又发挥好效能督查、考评和问责作用,解决好效率问题、作风问题、廉政问题,优化发展环境,共同助力全方位推进高质量发展超越。

二、分类推进热线归并

(一)归并方式。

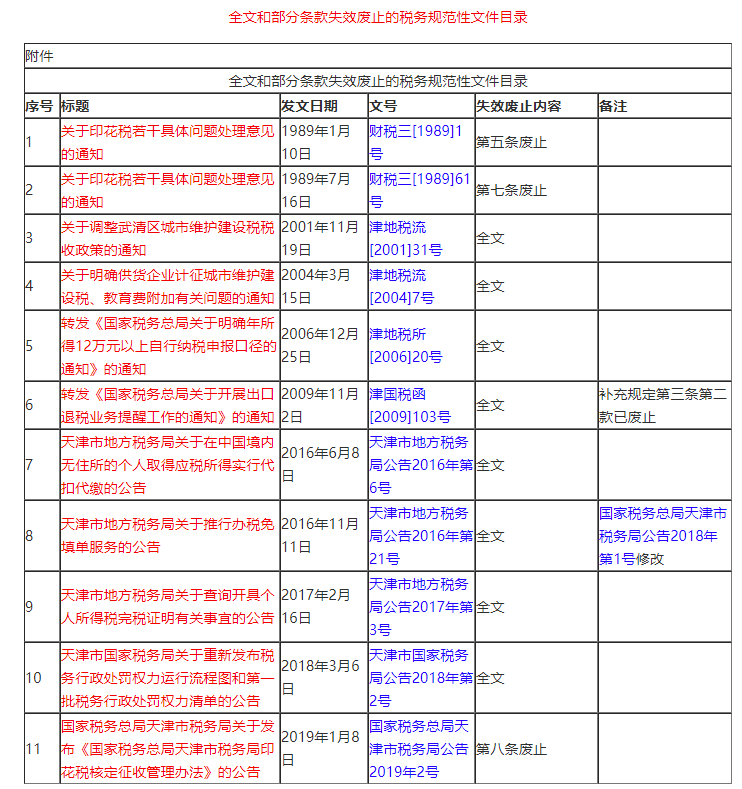

我省各地各部门设立的政务服务便民热线已全部归并到12345热线,本次归并主要是按照《指导意见》要求,对国务院有关部门设立并在我省接听的32条政务服务便民热线,通过“整体并入”“双号并行”“设分中心”三种方式进行归并(见附件1)。

1.整体并入。《指导意见》明确整体并入的13条热线和双号并行、但在我省话务量少或接线能力不足的12333、12319、12318、12350、12393等5条热线,取消号码,话务分别归到各设区市、平潭综合实验区12345热线,统一接听、按责转办。已经取消的热线号码不再恢复。

2.双号并行。话务量大、社会知晓度高的政务服务便民热线,保留号码,将话务座席并入各设区市、平潭综合实验区12345热线统一管理,分为保留座席和取消座席两类。保留座席的,与12345热线建立电话转接机制,提供“7×24小时”全天候人工服务,共建共享知识库,相关运行数据实时向12345热线平台归集,按照12345热线标准统一提供服务。取消座席的,由12345热线座席统一接听、按责转办。鼓励具备条件的地区探索将双号并行的热线整体并入到12345热线。

3.设分中心。实行垂直管理的国务院部门在我省设立的政务服务便民热线,以分中心形式归并到12345热线,保留热线号码和座席,加挂“12345政务服务便民热线分中心”牌子,与12345热线建立电话转接机制,提供“7×24小时”全天候人工服务。纳入同级12345热线考核督办工作体系和跨部门联动协调机制,共建共享知识库,相关运行数据实时向12345热线平台归集。12345热线可按知识库解答一般性咨询,相对专业的问题和需由部门办理的事项通过三方转接、派发工单等方式,转至分中心办理。支持各地区对设分中心的热线进行整体并入、双号并行等实质性归并探索。

责任单位:省政府办公厅,各设区市人民政府、平潭综合实验区管委会,各热线主管部门

(二)归并要求。

1.按时完成热线归并工作。各设区市、平潭综合实验区和相关省直主管部门要高度重视热线归并工作,对照三种归并方式逐条对接,明确工作任务、进度安排,根据各类政务服务便民热线的人员座席、设施设备、工作流程、业务规范、知识库、服务能力等情况,切实做好话务人员过渡衔接以及场地、系统、经费等各项保障,确保在11月底前完成热线归并工作,并于12月10日前将整合归并及相关情况汇总报送至省政府办公厅。

2.确保热线归并平稳过渡。各类政务服务便民热线主管部门要统筹指导做好专业知识库开放共享、系统对接、数据归集、驻场培训、专家座席设置以及相关业务依职责办理等工作,继续承担对本行业诉求情况进行汇总上报、调查研究、分析研判、监督考核、督查督办等方面的主体责任。整体并入的,要设置3个月过渡期电话语音提示,并配合做好有关衔接工作。承担应急处置职能的热线主管部门,在热线归并后应保留应急处置队伍,负责办理12345热线转派的紧急类事项。保留座席和设分中心的,对12345热线转接的电话要保证接听人员力量,避免群众长时间等待,确保12345热线的接通率。

责任单位:省政府办公厅,各设区市人民政府、平潭综合实验区管委会,各热线主管部门

三、优化热线运行机制

(一)建立健全热线工作管理体系。各设区市、平潭综合实验区要建立健全政务服务便民热线工作统筹协调机制,负责本地区12345热线工作统筹规划、重大事项决策以及重点难点问题协调解决。明确12345热线管理机构,负责本级热线平台的规划建设和运行管理,建立和完善各项制度和工作流程,指导和监督本地区政务服务便民热线工作。对设置专家座席的,要建立专家选派和管理长效机制。逐步建立12345热线与110、119、120、122等紧急热线和水电气等公共事业服务热线的联动机制,实现电话“一键转接”。

责任单位:省政府办公厅,各设区市人民政府、平潭综合实验区管委会,各热线主管部门,省级相关联动单位

(二)规范热线受理范围。12345热线受理范围为企业和群众的各类非紧急诉求,包括经济调节、市场监管、社会管理、公共服务、生态环境保护等领域的咨询、求助、投诉和意见建议等。不受理须通过诉讼、仲裁、纪检监察、行政复议、政府信息公开等程序解决的事项和已进入信访渠道的事项,以及涉及国家秘密、商业秘密、个人隐私和违反社会公序良俗的事项。

责任单位:省政府办公厅,各设区市人民政府、平潭综合实验区管委会

(三)拓展热线联动单位。按照“应进必进”的原则,拓展平台联动单位的范围和层级。省级平台根据工作需要,在已有65个联动单位基础上,增加20个单位作为平台联动单位(见附件2),进一步形成上下互动、左右协同的12345平台联动体系;各设区市和平潭综合实验区12345平台参照实行。各联动单位分管领导和责任人的姓名、职务、编制性质、办公电话、手机号码于11月底前向同级平台备案。

责任单位:省政府办公厅,各设区市人民政府、平潭综合实验区管委会,省级联动单位

(四)优化热线工作流程。各地12345热线要按照我省12345平台监督管理办法、12345热线管理规范等要求,细化受理、派单、办理、答复、督办、办结、回访、评价等环节的工作流程,实现企业和群众诉求办理的闭环运行。按照诉求分级分类办理原则,明确规范受理、即时转办、限时办理、满意度评测等要求,建立健全热线受理转接与后台工单派转衔接机制,明确电话转接和工单派转的诉求事项范围,原则上需紧急处置和即时专业解答的事项通过电话“一键转接”,其余事项则通过工单派转。完善事项按职能职责、管辖权限分办和多部门协办的规则,优化办理进度自助查询、退单争议审核、无理重复诉求处置、延期申请和事项办结等关键步骤处理规则。健全对企业和群众诉求高效处理的接诉即办工作机制。

责任单位:省政府办公厅,各设区市人民政府、平潭综合实验区管委会,省级联动单位

(五)建立信息共享和安全保障机制。要建立统一的12345热线信息共享规则,加快推进各级12345热线平台与部门业务系统互联互通和信息共享。各类政务服务便民热线有关部门应向12345热线开放业务系统和专业知识库查询权限。12345热线应向有关部门实时推送受理信息、工单记录、回访评价等所需的全量数据,加强研判分析,为部门履行职责、事中事后监管、解决普遍性诉求、科学决策提供数据支撑。强化信息安全保障,通过登录认证、权限管理、签订保密协议等措施,严格保护国家秘密、商业秘密和个人隐私,按照“谁管理、谁使用、谁负责”的原则,加强业务系统访问查询、共享信息使用的全过程安全管理。落实信息安全责任,对违反网络安全制度规定、责任不落实、审查不严格、监管不到位的,依法依规严肃问责。

责任单位:省政府办公厅,各设区市人民政府、平潭综合实验区管委会,各热线主管部门,省级联动单位

(六)完善监管考核和督办问责机制。及时修订12345热线监督管理办法,完善考核评价体系,细化绩效考评指标,加强对问题解决率、及时查阅率、按时办结率、电话接通率、即时解答率、企业和群众满意率等指标的综合评价,提升热线的服务质量和办理效率。各级12345热线管理机构要运用督办单、专题协调、约谈提醒等多种方式,压实诉求办理单位责任,督促履职尽责。对于行政调解类、执法办案类事项应依法依规处置,不片面追求满意率。对企业和群众诉求办理质量差、推诿扯皮或谎报瞒报、不当退单等情形,按照有关规定进行问责和通报。健全社会监督机制,推动开展12345热线服务效能“好差评”工作,加强与主流媒体及融媒体合作交流互动,探索开展对各级各部门办理诉求情况的第三方监督评估。

责任单位:省政府办公厅,各设区市人民政府、平潭综合实验区管委会

四、加强系统能力建设

(一)强化优化网络系统支撑。一是依托“中国福建”门户网站规划建设省级12345热线网络系统,与各地区12345话务系统、各条政务服务便民热线业务系统实现互联互通,增强综合受理、协同办理、知识管理、数据应用的跨地区、跨部门、跨层级的业务中枢能力,在业务协同、智能分析、服务联动、督查督办等方面实现集中统一。二是建立省级12345数据汇聚共享中心,集中各类政务服务便民热线诉求信息,打破数据壁垒,实现便民服务数据统一、开放、共享。三是加强自助下单、智能文本客服、智能语音、智能回访等智能化应用,方便企业和群众反映诉求,缓解传统话务压力,打造从“耳畔”到“指尖”的全方位服务。四是依托闽政通开发12345系统手机端功能,打造掌上办公模式,实现在手机上开展批转、办理、答复、报备、审核等工作,随时随地办理群众诉求,提高办件效率。五是根据实际拓展功能,开发微信公众号及小程序,对接闽政通、e福州、i厦门等APP,满足各地群众个性化、多样化需求。

责任单位:省政府办公厅,省数字办、省经济信息中心,各热线主管部门,省级联动单位

(二)建设统一热线知识库。统一规划建设全省“权威准确、标准统一、实时更新、共建共享”的12345热线知识库,将各类政务服务便民热线原有知识库系统并入12345热线知识库。积极运用人工智能技术,向基层工作人员和社会开放智能查询服务,实现群众咨询智能应答、群众诉求“一键查询”。规范知识库信息数据录入标准,建立完善知识库管理和维护机制。各级各有关部门要强化知识库建设和信息更新的主体责任,完善任务分解、督办落实、内部考核、多方校核、查漏纠错等常态化机制,对现行办事指南、政策法规、政策解读、民生热点等相关信息及时进行整理,形成口径一致、答复规范的“标准答案”,全量汇聚到12345热线知识库。

责任单位:省政府办公厅,省数字办、省经济信息中心,各热线主管部门,省级联动单位

(三)加强热线队伍建设。各地区要加强对话务一线人员的业务培训,提升热线服务质量和水平。各条政务服务便民热线主管单位要协助做好话务培训工作,在热线归并前做好本行业话务座席培训,并于12月底前制定专家入驻方案报市级12345热线管理机构备案。

责任单位:省政府办公厅,各设区市人民政府、平潭综合实验区管委会,各热线主管部门

五、保障措施

(一)强化组织领导。省政府办公厅为全省12345热线省级主管部门,明确省级12345热线专门工作机构,负责全省政务服务便民热线工作的统筹协调,指导督促各地区优化政务服务便民热线工作,及时研究解决热线建设发展中的重大问题。各地区12345热线的主管部门职责统一由各设区市政府办公厅(室)、平潭综合实验区管委会办公室承担,牵头负责本地区的政务服务便民热线优化工作,对照归并清单细化工作步骤,按期完成热线归并任务,确保12345热线顺畅高效运行。

(二)强化责任落实。各地要切实落实主体责任,建立经费保障机制,做好人员、场地、资产、设备等相关保障,提供与需求相适应的12345热线服务。各热线主管部门要加强协同配合,明确部门内部热线办理工作职责和人员,做好热线归并后的工作衔接和业务延续。各级效能办要把热线归并有关工作纳入效能督查和绩效考评,对推进滞后的地方和部门进行督促督办和问责问效。

(三)强化引导协同。各地要积极利用广播、电视、报刊、新媒体等,加大对12345热线的宣传力度,及时总结推广好经验好做法,更大程度方便企业和群众记忆和使用。各热线主管部门要及时向社会公告归并情况,做好解释引导工作,确保服务不间断。各级各有关部门要加强配合,更好发挥12345热线为企便民“总客服”、协同联动“总枢纽”和社情民意“总参谋”作用。

收藏

收藏