致同连续多年持续跟踪研究上市公司年报执行企业会计准则情况,近期将陆续发布“上市公司年报分析之准则应用披露示例”系列微信。主要研究内容是结合上市公司年报披露示例,解析上市公司重点企业会计准则和监管要求的执行情况和可以借鉴的实务应用案例,包括执行准则和监管要求中的重大会计政策的选用、重要会计估计的判断、重点关注问题的实务应用示例、核心会计事项的披露示例等。

系列微信研究涉及的准则和监管要求包括:长期股权投资准则(CAS 2)、企业合并准则(CAS 20)、合并报表准则(CAS 33)、政府补助准则(CAS 16)、股份支付准则(CAS 11)、资产减值准则(CAS 8)、会计政策、会计估计变更和差错更正准则(CAS 28)、或有事项准则(CAS 13)、投资性房地产准则(CAS 3)、收入(CAS 14)、金融工具准则(CAS 22、CAS 37等)、保险合同准则(CAS 25)、租赁准则(CAS 21)、A+H股境内外准则执行差异披露、营业收入扣除事项、非经常性损益披露等其他准则及监管要求。

本期为“上市公司年报分析之资产减值准则应用披露示例”子系列微信之一,解析内容为存货减值披露示例。

根据《企业会计准则第1号——存货》及应用指南的相关规定,存货应当按照成本与可变现净值孰低计量。存货成本高于其可变现净值的,应当计提存货跌价准备,计入当期损益。产成品、商品和用于出售的材料等直接用于出售的商品存货,在正常生产经营过程中,应当以该存货的估计售价减去估计的销售费用和相关税费后的金额确定其可变现净值。企业应当披露存货可变现净值的确定依据。

存货减值的主要问题是可变现净值的确定。

如无特别说明,相关示例来源于公司披露的2023年年度报告。

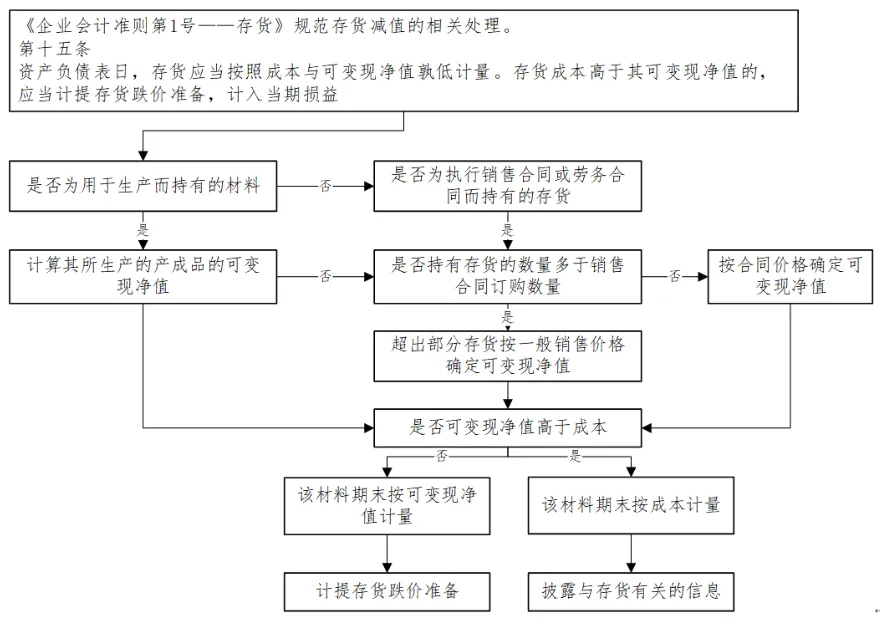

一、存货减值的判断框架

二、准则相关规定与监管指引

(一)《企业会计准则第1号——存货》

第十五条 资产负债表日,存货应当按照成本与可变现净值孰低计量。存货成本高于其可变现净值的,应当计提存货跌价准备,计入当期损益。

可变现净值,是指在日常活动中,存货的估计售价减去至完工时估计将要发生的成本、估计的销售费用以及相关税费后的金额。

第十六条 企业确定存货的可变现净值,应当以取得的确凿证据为基础,并且考虑持有存货的目的、资产负债表日后事项的影响等因素。为生产而持有的材料等,用其生产的产成品的可变现净值高于成本的,该材料仍然应当按照成本计量;材料价格的下降表明产成品的可变现净值低于成本的,该材料应当按照可变现净值计量。

第十七条 为执行销售合同或者劳务合同而持有的存货,其可变现净值应当以合同价格为基础计算。

企业持有存货的数量多于销售合同订购数量的,超出部分的存货的可变现净值应当以一般销售价格为基础计算。

第十八条 企业通常应当按照单个存货项目计提存货跌价准备。对于数量繁多、单价较低的存货,可以按照存货类别计提存货跌价准备。与在同一地区生产和销售的产品系列相关、具有相同或类似最终用途或目的,且难以与其他项目分开计量的存货,可以合并计提存货跌价准备。

第十九条 资产负债表日,企业应当确定存货的可变现净值。以前减记存货价值的影响因素已经消失的,减记的金额应当予以恢复,并在原已计提的存货跌价准备金额内转回,转回的金额计入当期损益。

(二)《企业会计准则应用指南汇编2024》“第二章 存货”

六、期末存货的计量

(一)存货的可变现净值

存货的可变现净值,是指在日常活动中,存货的估计售价减去至完工时估计将要发生的成本、估计的销售费用以及相关税费后的金额。存货的可变现净值由存货的估计售价、至完工时将要发生的成本、估计的销售费用和估计的相关税费等内容构成。可变现净值具有下列基本特征:

1.确定存货可变现净值的前提是企业在进行日常活动,即为完成其经营目标所从事的经常性活动以及与之相关的活动。如果企业不是在进行日常活动,比如企业处于清算过程,那么不能按照本章的规定确定存货的可变现净值。

2.存货可变现净值表现为存货的预计未来净现金流量,而不是简单地等于存货的售价或合同价。

企业预计的销售存货现金流量,并不完全等于存货的可变现净值。存货在销售过程中可能发生的销售费用和相关税费,以及为达到预定可销售状态还可能发生的加工成本等相关支出,构成现金流入的抵减项目。企业预计的销售存货现金流量,扣除这些抵减项目后,才能确定存货的可变现净值。

3.不同存货可变现净值的构成不同。

(1)产成品、商品和用于出售的材料等直接用于出售的商品存货,在正常生产经营过程中,应当以该存货的估计售价减去估计的销售费用和相关税费后的金额确定其可变现净值。

(2)需要经过加工的材料存货,在正常生产经营过程中,应当以所生产的产成品的估计售价减去至完工时估计将要发生的成本、估计的销售费用和相关税费后的金额确定其可变现净值。

(二)确定存货的可变现净值应考虑的因素

3.确定存货的可变现净值应当考虑资产负债表日后事项等的影响。

确定存货可变现净值时,应当以资产负债表日取得最可靠的证据估计的售价为基础并考虑持有存货的目的,资产负债表日至财务报告批准报出日之间存货售价发生波动的,如有确凿证据表明其对资产负债表日存货已经存在的情况提供了新的或进一步的证据,则在确定存货可变现净值时应当予以考虑,否则,不应予以考虑。

(三)会计准则委员会“会计准则实务问与答”

第49问:企业对于其持有的期末存货应当如何计量?

答:在资产负债表日,当存货成本低于可变现净值时,存货按成本计量;当存货成本高于可变现净值时,存货按可变现净值计量,同时按照成本高于可变现净值的差额计提存货跌价准备,计入当期损益(“资产减值损失——存货减值损失”科目)。

企业通常应当按照单个存货项目计提存货跌价准备,对于数量繁多、单价较低的存货,可以按照存货类别计提存货跌价准备。

其中,存货的可变现净值,是指在日常活动中,存货的估计售价减去至完工时估计将要发生的成本、估计的销售费用以及相关税费后的金额。

此外,需要注意的是,企业确定存货的可变现净值的前提是企业在进行正常的生产经营活动,如果企业不是在进行正常的生产经营活动,比如企业处于清算过程,那么不能按照存货准则的规定确定存货的可变现净值。企业预计的销售存货现金流量,并不完全等于存货的可变现净值。存货在销售过程中可能发生的销售费用和相关税费,以及为达到预定可销售状态还可能发生的加工成本等相关支出,构成现金流入的抵减项目。企业预计的销售存货现金流量,扣除这些抵减项目后,才能确定存货的可变现净值。

(四)《关于严格执行企业会计准则 切实做好企业2023年年报工作的通知》(财会[2023]29号)

关于存货。

企业应当按照《企业会计准则第1号——存货》(财会[2006]3号)等相关规定,在资产负债表日对存货按照成本与可变现净值孰低计量。企业在确定存货的可变现净值时,应当以取得的确凿证据为基础,并且考虑持有存货的目的、资产负债表日后事项的影响等因素。资产负债表日至财务报告批准报出日之间存货售价发生波动的,如有确凿证据表明其对资产负债表日存货已经存在的情况提供了新的或进一步的证据,则在确定存货可变现净值时应当予以考虑,否则,不应予以考虑。例如,对于存在活跃市场的大宗商品,资产负债表日至财务报告批准报出日之间的市场价格波动属于资产负债表日后非调整事项,不应予以考虑。

(五)证监会《上市公司年报会计监管报告》

《上市公司2023年年度财务报告会计监管报告》

存货跌价准备的计量不正确

根据企业会计准则及其相关规定,存货的可变现净值,是指在日常活动中,存货的估计售价减去至完工时估计将要发生的成本、估计的销售费用以及相关税费后的金额;对于存在活跃市场的商品,资产负债表日至财务报告批准报出日之间的市场价格波动属于资产负债表日后非调整事项,企业在确定存货可变现净值时不应予以考虑。

审阅分析发现,部分上市公司未恰当确认存货跌价准备。例如,有的上市公司因原实控人对公司的存货的回收情况提供了保证,因此在确认存货跌价准备时,以原实控人保证金额为限冲回了存货跌价准备。通常情况下,上市公司股东单方面提供给上市公司的补偿承诺无法构成存货估计售价的一部分,上市公司在确认存货跌价准备时不应考虑该股东承诺,而是应将其作为独立事项进行会计处理。还有的上市公司在计量有活跃市场报价的材料类存货可变现净值时,错误地考虑了该存货于资产负债表日至财务报告批准报出日之间市场价格下降的情况,将此价格下降计入报告期该存货跌价准备。对于资产负债表日至财务报告批准报出日之间存货市场价格波动,除非有确凿证据表明其对资产负债表日存货情况提供了新的或进一步的证据,否则在确定存货可变现净值时不应予以考虑。

《上市公司2022年年度财务报告会计监管报告》

未恰当计量存货减值损失

根据企业会计准则及相关规定,确定存货可变现净值时,应当以资产负债表日取得最可靠的证据估计的售价为基础并考虑持有存货的目的。资产负债表日至财务报告批准报出日之间存货售价发生波动的,如有确凿证据表明其对资产负债表日存货已经发生的情况提供了新的或进一步的证据,则在确定存货可变现净值时应当予以考虑。

审阅分析发现,部分上市公司因资产负债表日后存货售价大幅下跌,在计算期末存货可变现净值时,以资产负债表日后的销售价格为基础,确认了大额存货跌价准备。上市公司应考虑导致资产负债表日至财务报表报出日之间存货售价下跌的事项,是资产负债表日后新发生的事项,还是资产负债表日之前已经存在的事项的最新进展。通常来说,除非有证据表明该事项对资产负债表日存货已经发生的减值情况提供了新的或进一步的证据,否则在计算存货可变现净值时不应予以考虑。

《2021年上市公司年报会计监管报告》

未恰当计提原材料跌价准备

根据企业会计准则及相关规定,企业在确定存货的可变现净值时,应当以取得的确凿证据为基础,并且考虑持有存货的目的、资产负债表日后事项的影响等因素。用于出售的材料应当以该存货的估计售价减去估计的销售费用和相关税费后的金额确定其可变现净值;需要经过加工的材料存货,应当以所生产的产成品的估计售价减去至完工时估计将要发生的成本、估计的销售费用和相关税费后的金额确定其可变现净值。

年报分析发现,个别上市公司购入煤炭并用于发电、供热业务,本年度受产业政策及市场供需影响,煤炭原材料价格大幅上涨,产成品销售毛利率大幅下降为负数。上市公司为保障生产,期末大幅增加原材料库存,但未对原材料计提存货跌价准备。上市公司应结合原材料持有目的分析判断,若相关证据(如合同约定、政策法规等)表明上市公司持有的煤炭原材料须用于投入生产加工生产产成品的,则在资产负债表日,因该原材料生产产出的产成品销售毛利率已大幅下降且为负数,表明原材料的可变现净值很可能已低于其成本,上市公司不应以原材料价格上涨为由不计提跌价准备。

《2020年上市公司年报会计监管报告》

未充分计提资产减值损失

根据企业会计准则及相关规定,存货应当按照成本与可变现净值孰低计量。存货成本高于其可变现净值的,应当计提存货跌价准备,计入当期损益。产成品、商品和用于出售的材料等直接用于出售的商品存货,在正常生产经营过程中,应当以该存货的估计售价减去估计的销售费用和相关税费后的金额确定其可变现净值。企业应当披露存货可变现净值的确定依据。

年报分析发现,部分上市公司产品更新迭代较快,未对存货计提跌价准备,亦未披露存货可变现净值的确定依据;个别上市公司披露其主营产品价格下降,导致产成品及在产品价值的可变现净值低于存货成本,却未见其对产成品计提存货跌价准备,亦未披露存货可变现净值的确定依据。

《2019年上市公司年报会计监管报告》

其他非金融资产减值问题

根据企业会计准则及相关规定,企业应当在资产负债表日对固定资产、无形资产等长期资产进行检查,结合内外部信息综合判断相关资产是否存在减值迹象,如有,应当评估其可收回金额,并确认减值损失。企业持有的存货应当按照成本与可变现净值孰低计量,存货成本高于可变现净值的,应当计提存货跌价准备。

年报分析发现,部分上市公司未及时、充分计提资产减值准备。一是个别上市公司自有品牌产品销售业务早已处于停产滞销状态,但以前年度未对相关资产计提减值损失。报告期内,公司决定关闭并退出该业务,对相关存货、生产设备及专利权等进行变卖,将处置损失一次性计入当期损益。业务停产滞销表明相关资产在以前年度已出现明显的减值迹象,但上市公司未及时、充分计提资产减值损失,导致损失跨期确认。二是个别上市公司持有部分商品房、列报为其他非流动资产,其所在楼盘已长时间处于停工、业主无法签订购房合同及办理后续事宜状态,且房产开发主体及其控股股东已出现失信被执行人、限制消费令情形,上市公司仍未根据房产所处状态合理计提资产减值损失。三是个别上市公司的在建工程由于资金短缺未能投产,项目建设主体已被申请破产清算,但仍未对此工程计提减值准备。

《2009年上市公司年报会计监管报告》

存货减值的主要问题是可变现净值的确定,在资产负债表日前后市场价格出现大幅波动的情况下,是否使用资产负债表日后信息及如何使用相关信息是计提存货减值准备的重点和难点。对于可变现净值,上市公司通常采取的会计政策是按照存货的估计售价减去估计的销售费用和相关税费后的金额确定。但多数公司并未直接在报表中进一步说明如何进行可变现净值的估计,少数公司提到要考虑资产负债表日后事项但也未说明如何考虑。

三、年报分析:存货减值披露示例

存货减值年报披露示例汇总

示例1 浙江世宝(002703.SZ)

存货

(1)明细情况

单位:元

(2)存货跌价准备

1)明细情况

单位:元

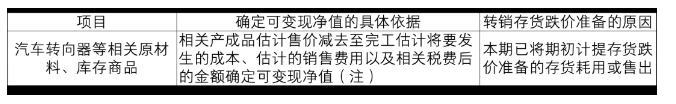

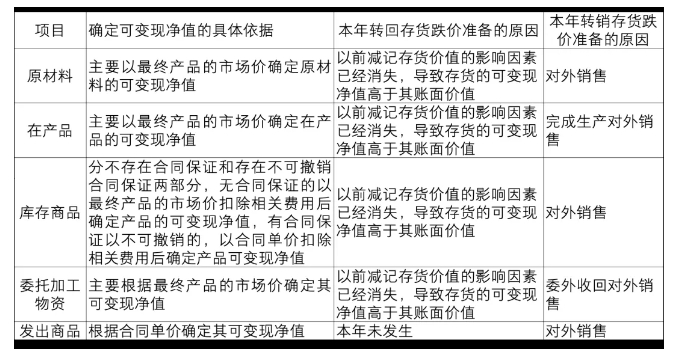

2)确定可变现净值的具体依据、本期转销存货跌价准备的原因

注:公司对曾经营陷入困境且已停止向其供货的客户(如本财务报表附注五(一)3所述应收账款单项计提坏账准备的客户)相关的备货进行了全面清理,对预计无法继续出售或使用的存货相应计提存货跌价准备,其余存货按照成本与可变现净值孰低进行计量,当其可变现净值低于成本时,计提存货跌价准备。

示例2 隆基绿能(601012.SH)

存货

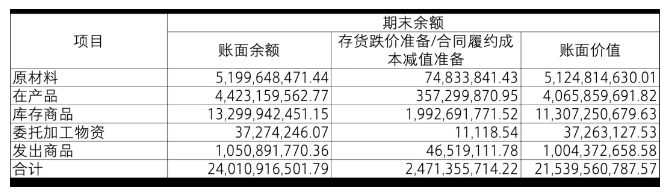

(1)存货分类

单位:元

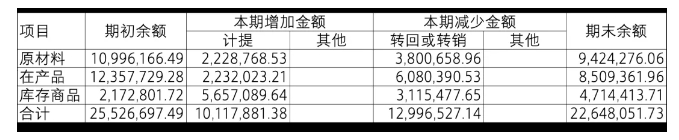

(2)存货跌价准备及合同履约成本减值准备

单位:元

本期转回或转销存货跌价准备的原因

其他说明:于2023年度光伏产品价格急速下跌,加之政策原因导致本集团部分产品于美国海关滞留时间较长,本集团与相关客户取消了已签订的销售合同,原本存放于美国港口的存货另择其他地区销售,期间降价明显,本集团根据其市场价格扣除相关费用后确定的可变现净值计提了存货跌价准备。

示例3 宏和科技(603256.SH)

存货

(1)存货分类

单位:元

(2)存货跌价准备及合同履约成本减值准备

单位:元

存货的可变现净值,是指在日常活动中,存货的估计售价减去至完工时估计将要发生的成本、估计的销售费用以及相关税费后的金额。为生产而持有的原材料,其可变现净值根据其生产的产成品的可变现净值为基础确定。该估计是基于目前市场状况和制造及销售同类产品的过程经验,但可能会因为技术改变、原材料供应情况及竞争对手采取的行动而出现重大改变。2023年度转销存货跌价准备的原因为存货出售或领用。

示例4 中兴通讯(000063.SZ)

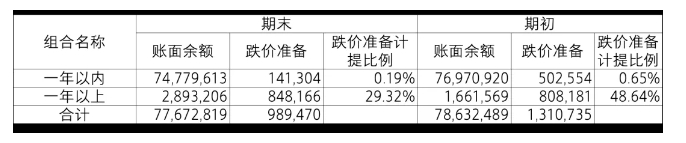

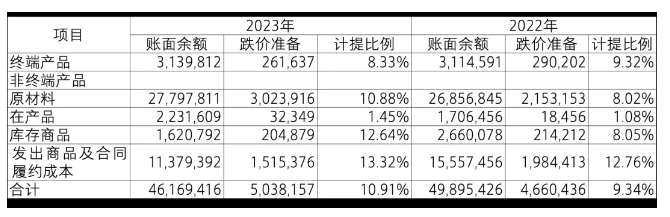

按组合计提存货的情况如下:

单位:千元

终端产品可变现净值的具体依据为以预计售价减去进一步加工成本和预计销售费用以及相关税费后的净值。非终端产品原材料、在产品及产成品参考历史呆滞过时风险及未来市场需求、产品更新换代风险,结合库龄综合评估相关存货的可变现净值。同时基于谨慎性原则,针对5年以上的原材料、1年以上的在产品、2年以上的产成品全额计提。发出商品及合同履约成本以库龄、历史经验数据与业务风险预估为基础确定可变现净值。

示例5 工业富联(601138.SH)

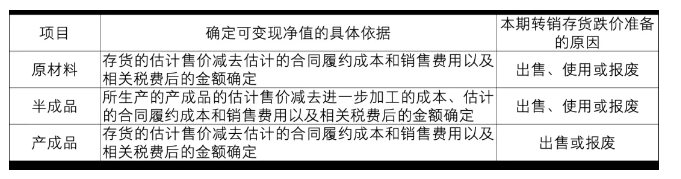

存货跌价准备计提依据情况如下:

按组合计提存货跌价准备

单位:千元